נשואים + מינוס

רוצים הלוואה זולה? תיאלצו להמתין לפחות עוד שנתיים

מחקר של הבנק העולמי קובע כי מאגר נתוני אשראי ישפר את התחרות, ייטיב עם הלקוחות ויעזור גם ליציבות הפיננסית של המשק. הדיון בשתי הצעות לדירוג אשראי ולהקמת מאגר כזה בישראל מתקדם, אבל בקצב אטי

מאגר אשראי, שמרכז ומציג מידע מקיף על היסטוריית האשראי של לקוחות, ייטיב עם הצרכנים וישפר את היציבות הפיננסית של המשק. כך קובע מחקר מקיף שערך בנושא הבנק העולמי. המחקר מציין כי מאגר שכזה לא יקום מעצמו, בשל אינטרסים של בנקים גדולים בשוק לא תחרותי, שמעוניינים לשמור את המידע אצלם, ולכן המדינה צריכה להתערב בנושא.

- פירמת BDSK תבצע חיתום הלוואות בנקאיות לעסקים קטנים

- "הלוואות הן כדור שלג. זו אשליה להגיד שנחזיר ויהיה בסדר"

- הקלות המטרידה של קבלת ההלוואות: 922 אלף שקל בפחות מ-72 שעות

הנתונים האלה רלבנטיים מאוד לשוק הישראלי. ההלוואות למשקי הבית גדלות בקצב מסחרר: בחמש וחצי השנים האחרונות הן זינקו ב־37% לרמה של 107 מיליארד שקל, לא כולל משכנתאות. כפי שעולה מהסרט התיעודי "נשואים+מינוס", שעלה בשבוע שעבר באתר "כלכליסט", הגופים הפיננסיים להוטים כיום להעניק אשראי גם למי שלא מחזיק בחשבון קבוע אצלם. כך, שני כתבי "כלכליסט" הצליחו להשיג הלוואות בהיקף של 922 אלף שקל בפחות משלושה ימים.

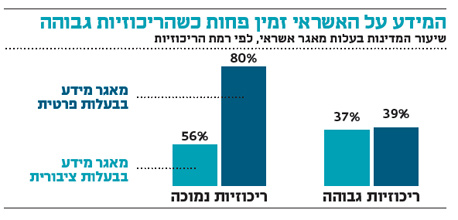

השאלה המעניינת היא באילו תנאים הר החובות של משקי הבית מתנפח. אחד הממצאים הבולטים שעלו בבדיקה היה הפערים בריביות שהציעו הגופים השונים לאותו לווה, שהגיעו לעשרות אחוזים. הסיבה העיקרית לכך היא שהמידע המלא והחיוני על אופיו של הלקוח מוחזק רק בידי הבנק שבו הוא מנהל את חשבונו. כתוצאה מכך, גם לקוחות ללא מינוס, שמחזיקים בהיסטוריית אשראי טובה, נחשבים לסיכון גבוה עבור כל בנק או חברת אשראי שבה אין לו חשבון קבוע.

מנכ"ל משרד ראש הממשלה הראל לוקר צילום: אוראל כהן

מנכ"ל משרד ראש הממשלה הראל לוקר צילום: אוראל כהן

בהיעדר מידע, האשראי שיוצע ללקוח כזה על ידי אותם גופים פיננסיים יהיה בריבית גבוהה, שתפצה על הסיכון הגבוה עבורם. על פי הערכות במערכת הבנקאית, מידע מקיף יותר יוריד את הריבית על ההלוואות בממוצע ב־4%-5% מהמחיר המשולם כיום.

שתי יוזמות שרצות כרגע במקביל מבקשות לשנות את המצב הזה: האחת היא של המפקח על הבנקים דודו זקן, שרוצה להשיק תעודת זהות בנקאית, והשנייה היא של משרד המשפטים ומשרד ראש הממשלה, שמקדמים הקמת מאגר לדירוג אשראי של כל הציבור הישראלי.

הבנקים יוכלו להשוות מידע

תעודת הזהות הבנקאית היא חלק מהמלצות הוועדה לקידום התחרות במערכת הבנקאית, שבראשה עמד המפקח על הבנקים. מדובר במסמך שכל בנק יידרש למסור ללקוחותיו, שמפרט את העמלות והריביות ששילמו במהלך השנה האחרונה. התעודה תכלול את דירוג האשראי הפנימי שהעניק הבנק ללקוח. בבנק ישראל רואים בהשקת התעודה שינוי משמעותי במערכת הבנקאית ובקידום התחרות.

כך לקוח יוכל להציג את הדירוג האישי שלו בפני בנקים אחרים, שיוכלו להציע לו תנאים טובים יותר על הלוואות. המצב כיום כאמור מוביל לחוסר תחרות משווע בעיקר בתחום ההלוואות הצרכניות וההלוואות לעסקים הקטנים, שכן הלקוחות הגדולים והתאגידים במשק יכולים לעשות "שופינג" בין הבנקים כדי לקבל את ההצעה הטובה ביותר.

השקת התעודה בצורתה המלאה דורשת שינוי חקיקה, שכן החשש הוא שפרסום הדירוג האישי יגרור עמו השלכות שליליות, דוגמת שימוש לרעה בנתונים ופגיעה בפרטיות של הלקוח. כך, למשל, הכנסת תצטרך לחוקק חוק שלפיו פרסום הדירוג של הלקוח יהיה לשימוש פרטי אל מול גופים מספקי אשראי ובעל דירה, למשל, לא יוכל לדרוש משוכר פוטנציאלי לראות את הדירוג שלו.

בבנק ישראל הבינו שהחקיקה עשויה לעכב מאוד את היוזמה והחליטו לפרק אותה לשני צעדים. בשלב הראשון המפקח מתכנן להורות לבנקים להתכונן לפרסום התעודה כולה, ללא השורה התחתונה החשובה - הדירוג עצמו. תעודה שכזו תכלול פירוט על עמלות וריביות שישלם הלקוח, מסגרות אשראי שניצל ופירוט הוצאות מול הכנסות. זקן צפוי לפרסם כבר בשבועות הקרובים את ההוראה הסופית, ועל פי הטיוטה, תאריך היעד הוא מועד פרסום הדו"חות השנתיים של הבנקים לשנת 2014, כלומר יוני 2015. השלב השני יהיה פרסום הדירוג עצמו.

נקודה נוספת בהשקת התעודה שמחייבת פתרון היא פגיעתה באוכלוסיות החלשות שיקבלו דירוגים נמוכים ולכן יידחקו עוד יותר מהמערכת הבנקאית. ועדת הכלכלה דנה בחודש אוגוסט האחרון בנושא זה, ובימים אלה נבחנת אפשרות להקים קרן הלוואות לאוכלוסיות חלשות בערבות המדינה. הקרן, יוזמה של יו”ר ועדת הכלכלה ח"כ אבישי ברוורמן וסמנכ"ל עמותת ידיד רן מלמד, נועדה להבטיח כי פלח האוכלוסייה שיתקשה לקבל את האשראי הבנקאי בעקבות השקת התעודה לא יזלוג לכיוון השוק האפור, ויוכל לקבל אשראי במחירים סבירים.

יש גם דירוג אשראי חיובי

הרעיון השני מקודם כאמור על ידי משרד ראש הממשלה ומשרד המשפטים: הקמת מאגר ארצי שיעניק דירוג אשראי לכל ישראלי, למעט מי שיבקש לא להיכלל בו. המאגר יהיה משותף לכל הגופים המעניקים אשראי, במטרה להגדיל את התחרות בין הבנקים ולהפחית את הריביות על הלוואות.

המפקח על הבנקים דודו זקן צילום: ענר גרין

המפקח על הבנקים דודו זקן צילום: ענר גרין

חוק נתוני אשראי הקיים נחקק ב־2002, ובעקבותיו הוקם מאגר שכולל רק מידע שלילי על התנהלות פיננסית לקויה של לקוחות - כמו צ'קים שחזרו, חשבונות שנחסמו, אי־עמידה בהחזר חובות בזמן וכדומה. המשמעות היא שכיום נאסף מידע רק על כ־10% מהאוכלוסייה ויתר ה־90%, שאין לגביהם מידע שלילי, לא מקבלים שום דירוג אשראי. כתוצאה מכך, שוק האשראי למשקי בית ולעסקים קטנים ובינוניים נותר לא תחרותי - הבנקים הגדולים שולטים בו ביד רמה, אין תחרות על הלווים והסיכוי העיקרי לקבל הלוואה סבירה הוא כמעט תמיד מהבנק בו מתנהל חשבון הלקוח. על פי החוק החדש, המאגר יכלול גם מידע חיובי, כמו הלוואות שהוחזרו במועדן ללא בעיה ועל התנהלות פיננסית תקינה.

בהצעת המחליטים להקמת הצוות נכתב כי "ממצאים אמפיריים מצביעים על כך כי למערכת שיתוף בנתוני אשראי, הכוללת מידע חיובי על התנהגות נורמטיבית של חלק הארי בציבור, קיימות תועלות כלכליות מובהקות, הן בהיבט המשק והן בהיבט הפרטי... הנפגעים העיקריים מהיעדר התחרות הם משקי הבית ועסקים קטנים”.

הוועדה התכנסה עד כה פעם אחת ובפניה עומדות לא מעט שאלות. היא תצטרך לקבוע כיצד יושג המימון להקמת מאגר ממוחשב ומאובטח שכזה ולהחליט איזה מידע בדיוק יש לאסוף. השאלה העיקרית היא אם לכלול במאגר, כמו בארה”ב, גם נתונים מרשויות אחרות שמנהלות גבייה מהציבור - כמו חברת החשמל, תאגידי המים והרשויות המקומיות (גביית ארנונה).

הוועדה תצטרך בראש ובראשונה לתת מענה מספק לבעיית הפגיעה בפרטיות שעלולה לצוץ עם איסוף מידע שכזה. אחד הרעיונות העיקריים שנבחנים הוא שבנק ישראל יהיה אחראי על אחזקת ותפעול המאגר הזה. מדובר במודל מוכר בעולם, שבו הבנק המרכזי מתפעל את הנושא, מתוך מחשבה שכשגוף ציבורי יחזיק בו ולא גוף מסחרי - הסכנה לפגיעה בפרטיות תקטן. כיוון נוסף שנבחן הוא להעניק לגוף בינלאומי בעל ניסיון בנושא לשכלל את הנתונים ולבנות את מודל דירוג האשראי, במטרה ליצור מודל אובייקטיבי.

בסוף חודש אוגוסט יצא כתב המינוי להקמת צוות בין־משרדי ושמו הראשי הוא "הוועדה לשיפור המערכת לשיתוף בנתוני אשראי". הוועדה תפעל בראשות סגן ראש המועצה הלאומית לכלכלה מוריס דורפמן וישתתפו בה גם נציגים ממשרד המשפטים, בנק ישראל, רשות ההגבלים העסקיים וכן אגף התקציבים במשרד האוצר. הוועדה תגיש את המלצותיה עד חודש פברואר 2015, לאחר גיבוש ההמלצות יבוצעו שינויי החקיקה הנדרשים ורק אז יחל תהליך הקמת המערכת, שצפוי להימשך לפחות שנתיים.

גם להקמת מאגר לדירוג אשראי יהיו השלכות חברתיות, וגם כאן יש לבחון לעומק את ההשלכות על פרטיותו של הציבור, ואת ההשפעה של מאגר כזה על השכבות החלשות ולהציע פתרונות.

המדינה צריכה לפעול

מי שיכול לתת את החותמת הרשמית לחיוניותו של צעד כזה הוא הבנק העולמי, שפרסם בשנה שעברה מחקר בן 220 עמודים שמתייחס, בין היתר, לנושא מאגר אשראי. הגברת התחרות, הורדת המחירים ומשק יציב יותר מבחינה פיננסית הם חלק מהיתרונות הבולטים שמייחסים בבנק העולמי לבניית מאגר כזה. על פי נתוני המחקר, בשני העשורים האחרונים המגמה ברורה - מאגרי אשראי כאלו כמעט ושילשו את מספרם ברחבי העולם.

"מאגר מידע שקוף ופתוח מיטיב עם לקוחות הבנק על ידי יצירת שוק אשראי תחרותי יותר", כותבים בבנק העולמי. "מאגר כזה מפחית את אסימטריית המידע שקיימת בין הלווים למלווים ומוריד את היכולת של גוף האשראי הקיים לנצל את המידע שברשותו".

במחקר נכתב כי "מאגר אשראי אינו נוטה לקום בצורה טבעית. המבנה התחרותי של המערכת הבנקאית יכול לייצר מכשול עצום ביצירת מאגר נתוני אשראי מקיף, וזה יוצר תפקיד משמעותי למדינה בקידום מאגר שכזה ובשמירתו יעיל ושקוף".

בבנק העולמי ערים לקשיים שעשויים להערים בנקים גדולים שנהנים מחוסר תחרותיות בשוק, ומציינים את התפקיד החשוב שיש למדינה להרים מאגר כזה: "בגלל שמאגר כזה שוחק את מונופול המידע על לווים פרטיים, בנקים בדרך כלל מסרבים לשתף מידע כזה ובמיוחד את המידע החיובי שיכול לגרום ללווים טובים לחפש אשראי במקום אחר ולפתוח את השוק לתחרות". המחקר מציין גם כי בניית מאגר נתוני אשראי תורמת רבות ליציבות הפיננסית של המשק.