בדיקת כלכליסט

רף הכניסה לייעוץ השקעות בבנקים הגדולים: 200 אלף שקל

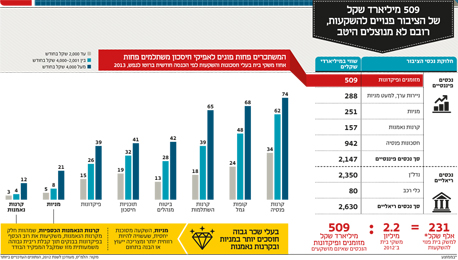

הבנקים הגדולים, הפועלים ולאומי, קובעים רף מינימום לייעוץ פיננסי של 200 אלף שקל. דיסקונט מציב רף של 100 אלף שקל. כך נשללת מציבור בעלי החסכונות הנמוכים, הזקוק יותר לייעוץ והכוונה, גישה להשקעות המהוות חלופה לפיקדון הבנקאי

בדיקת "כלכליסט" מעלה כי לחלק לא מבוטל מהציבור נשללת הגישה לקבלת ייעוץ פיננסי. כפועל יוצא, לרוב האוכלוסייה אין נגישות להשקעות בבורסה ולהשקעות סולידיות המהוות חלופה לפיקדון הבנקאי. שני הבנקים הגדולים, הפועלים ולאומי, מתנים מתן ייעוץ פיננסי ללקוחות הבנק בסכום כסף שלגביו מתבקש הייעוץ שלא יפחת מ־200 אלף שקל.

בדיסקונט הרף מעט נמוך יותר, 100 אלף שקל. לעומתם בבנקים הקטנים יותר, הבינלאומי ומזרחי טפחות, אין מגבלת סכום, ובבינלאומי אף מאפשרים ללקוחות בנקים מתחרים להגיע ולקבל ייעוץ פיננסי ללא עלות.

הפועלים, לאומי ודיסקונט מרכזים יחד כ־70% מנתח השוק של הבנקים בישראל, כך שרוב רובו של הציבור מחזיק אצלם את הפיקדונות שברשותו. מאותו ציבור, שחסכונותיו לא מגיעים למאות אלפי שקלים, נשללת היכולת להשקיע את כספו באפיקים מניבים יותר מאשר הפיקדון הבנקאי.

לילך אשר טופילסקי מנכ"לית בנק דיסקונט צילום: רון קדמי

לילך אשר טופילסקי מנכ"לית בנק דיסקונט צילום: רון קדמי

הרפורמה שהיתה אמורה לאפשר ייעוץ לא צלחה

הריבית אפסית, הפיקדונות בבנקים מציעים ריבית מגוחכת, והישראלי שהצליח לחסוך כמה אלפי שקלים מחפש דרכים להימנע מהחיסכון להישחק בפיקדון בבנק. מאז רפורמת בכר שיצאה לדרך ב־2005, נפתחה לציבור האפשרות לקבל לראשונה ייעוץ פיננסי בלתי תלוי ובחינם ממערך הייעוץ הבנקאי. לאחר שהבנקים נדרשו למכור את קופות הגמל וקרנות הנאמנות שברשותם, הם החלו לבנות מערכות דירוג מתוחכמות המסייעות לציבור לבחור אפיקי השקעה לחסכונות שצברו. אדם שברשותו סכומי כסף פנויים, המבקש לחסוך לטווח קצר או בינוני לו ולבני משפחתו, יכול להגיע לסניף הבנק, לחתום על הסכם ייעוץ ולקבל ייעוץ פיננסי מיועץ מוסמך. היועץ מפוקח על ידי רשות ניירות ערך, והוא מספק לו ייעוץ אובייקטיבי ללא עלות בבחירת אפיקי השקעה שונים.

מנתוני הלמ"ס עולה כי רק 29% ממשקי הבית דיווחו שיש להם תוכנית חיסכון שאינה קרן פנסיה או קופת גמל.

מדי שבוע מדברים בעיתונות הכלכלית על סכומי הכסף הגדולים שנוהרים לבורסה דרך קרנות הנאמנות ותעודות הסל. כספים אלו מגיעים בעיקר מהציבור הרחב, המחפש אפיקי השקעה מניבים יותר על פני החיסכון בבנק. אלא שמתברר, כאמור, כי רוב הכספים הללו זורמים מחסכונות של אנשים שהצליחו לחסוך לפחות 200 אלף שקל. זאת שכן יתר החוסכים, אם ברשותם חשבונות בבנקים הגדולים, לא זכאים לייעוץ פיננסי, וסביר להניח שכלל לא יודעים איך להשקיע באפיקים אלו ואילו קרנות או תעודות עדיפות על פני המתחרות.

תעשיית קרנות הנאמנות מגלגלת היום נכסים בהיקף של 262 מיליארד שקל. מתוך סכום זה, כ־20% מהכספים שוכבים בקרנות נאמנות כספיות, המהוות חלופה סולידית לפיקדון הבנקאי. מדובר בעצם במוצר המאפשר ללקוח הפרטי לזכות ביתרון לגודל שלא קיים לו, בעת שהוא מגיע לבנק להפקיד כסף בפיקדון. קרנות הנאמנות הכספיות לוקחות את כל הכסף שהן מגייסות ומשקיעות את רובו בפיקדונות בבנקים, תוך קבלת ריבית גבוהה משמעותית מזו שמקבל המפקיד הבודד מניצול סכומי הכסף הגדולים שהן מחזיקות. עוד 26.5% מכספי תעשיית הקרנות מושקעים בקרנות אג"ח כללי (שילוב של אג"ח מדינה ואג"ח קונצרניות), ועוד 18.2% מושקעים באג"ח מדינה, שמהווה חלופה סולידית גם כן, אם כי מעט יותר מסוכנת מהפיקדון הבנקאי. רק 7.7% מהכספים שוכבים בקרנות נאמנות מנייתיות (הנחשבות בעלות תנודתיות גבוהה יותר).

שוק תעודות הסל מגלגל סכום נוסף של 118 מיליארד שקל. שם, להבדיל, רוב הכספים (כמעט 60%) מושקעים בתעודות העוקבות אחר מדדי מניות בארץ ובחו"ל, כ־20% מושקעים במדדי אג"ח, ועוד כ־15% מהכספים מושקעים בתעודות פיקדון המהוות אף הן חלופה סולידית לפיקדון בבנק (וגם הן משקיעות בפיקדונות בנקאיים).

בשורה התחתונה, תעשייה שלמה של השקעות דרך תעודות סל וקרנות נאמנות בהיקף כולל של כ־380 מיליארד שקל, לא כולל אפשרות להשקעה בניירות ערך פרטניים (במניות ובאג"ח), נשללת דה פקטו מציבור רחב שברשותו חסכונות הנמוכים מ־200 אלף שקל.

באופן אבסורדי, דווקא החוסכים בעלי סכומי הכסף הקטנים, אלו שזקוקים הכי הרבה לייעוץ הפיננסי ולהכוונה של יועץ מקצועי (שכן סביר להניח שאדם עם חיסכון של 200 אלף שקל מודע יותר לחלופות ההשקעה שלו ויודע מהי קרן נאמנות או תעודת סל, מאשר חוסך עם אלפי שקלים או עשרות אלפי שקלים בודדים), לא זכאים לייעוץ כזה.

רקפת רוסק עמינח מנכ"לית בנק לאומי צילום: אוראל כהן

רקפת רוסק עמינח מנכ"לית בנק לאומי צילום: אוראל כהן

באופן תיאורטי, אותם אנשים יכולים להשקיע בקרנות נאמנות, בתעודות סל ובניירות ערך פרטניים בעצמם - בין שדרך מערכת המסחר המקוונת של הבנק ובין שבאמצעות הרמת טלפון לחדר העסקאות של הבנק כדי לבצע את פעולת הקנייה או המכירה. אלא שאותם אנשים לרוב לא יודעים כיצד לבחור לחלק את כספם בין אפיקי ההשקעה השונים. גם אם הלקוח יעבור את המשוכה הזו באופן עצמאי (למשל דרך התייעצות עם חבר), עדיין הוא ייתקל בבעיות רבות כמו כיצד לבצע את הפעולה, כיצד לוודא שלא ישלם עמלות קנייה ומכירה גבוהות ודמי משמרת מנופחים (תשלום רבעוני קבוע שגובים הבנקים על ניהול תיק ניירות ערך).

הלקוח בעל הממון נהנה משירותיו של יועץ פיננסי, המבצע לו התאמה אישית של ההשקעות לפי מאפיינים כלכליים כמו מבנה ההוצאות שלו, טווח ההשקעה והעדפת הסיכון. כמו כן היועץ בונה לו תיק מותאם אישית על בסיס בחירה בין חלופות שונות, תוך שקלול דמי ניהול שגובה כל מוצר פיננסי וביצועי העבר שלו.

לקוח שלא זכאי לפגישה עם יועץ פיננסי, זכאי להיפגש אך ורק עם הפקיד (הטלר) שמוסמך לשווק לו את הפיקדונות של הבנק בלבד. כך, המגבלה שמציבים הבנקים הגדולים למתן ייעוץ פיננסי לא רק שמפלה לטובה את בעלי הממון, אלא גם מייצרת יתרון מובנה למוצרים שמשווקים הבנקים.

גם הלקוחות הסולידיים שלא רוצים להיחשף להשקעות בבורסה, לרוב כלל לא מודעים לכך שקיים מוצר מתחרה לפיקדון בבנק - קרן נאמנות כספית, שבימים שבהם הריבית אינה שואפת לאפס, מציעה ריבית גבוהה משמעותית על הפיקדון בבנק.

כמו כן, שעת ייעוץ של יועץ פיננסי עולה לבנק כסף, והיא משתלמת לבנק בעיקר עבור לקוחות עם סכומי כסף משמעותיים יותר. אף על פי שהייעוץ הפיננסי ניתן בחינם, לבנקים יש כמובן אינטרס שלקוחות יבצעו דרכם פעולות. זאת שכן הם מרוויחים מעמלות הכרוכות ברכישה ומכירה של ניירות ערך, ומעמלות הפצה שהם מקבלים מקרנות נאמנות על שיווקן ללקוח. עם זאת, היועצים נתונים לפיקוח מצד רשות ני"ע והלקוח יכול להיות שקט שהייעוץ אובייקטיבי.

ציון קינן, מנכ"ל בנק הפועלים צילום: אוראל כהן

ציון קינן, מנכ"ל בנק הפועלים צילום: אוראל כהן

בבנקים מסבירים: אנו פועלים לטובת הלקוח

גורמים בסביבת הבנקים הגדולים מסבירים שהסיבה למדיניות היא טובת הלקוח: "ייעוץ השקעות אינו פעולה חד־פעמית ללקוח. מדובר בייעוץ מתמשך, המתייחס באופן רחב יותר לצרכיו של הלקוח, ומאפשר בניית תיק השקעות המביא בחשבון את סבולת הסיכון של הלקוח, צרכיו האישיים ותנאי השוק הרלבנטיים", אומר מקור בבנק גדול. "תיק כזה מורכב במרבית המקרים מכמה אפיקי השקעה, אשר הקורלציה ביניהם היא שמאפשרת את התאמת רמת הסיכון לסבולת הסיכון של הלקוח. כדי לבנות תיק 'יעיל' המורכב מכמה אפיקים נדרש סכום מינימום. בלתי אפשרי לבנות תיק 'יעיל' בסכום של 10,000 שקל וגם לא ב־50 אלף שקל. סכום של 200 אלף שקל הוא סכום סביר שבו ניתן לפצל את התיק באופן יעיל לאפיקי השקעה שונים, ולהתאים אותו לצרכים המדויקים של הלקוח".

מבנק הפועלים נמסר בתגובה: "מתן ייעוץ לגבי רכישת קרן נאמנות או תעודות סל או כל מוצר אחר בשוק ההון, מחייב חתימה על גבי הסכם ייעוץ בין הבנק ללקוח, בין שמדובר ברכישה חד־פעמית ובין שמדובר בהוראת קבע. כדי לבנות תיק השקעות איכותי התואם את צרכיו של הלקוח ורמת הסיכון שלו, נדרש סכום מינימלי כדי לאפשר פיזור נכון בין אפיקי ההשקעה. בכל מקרה לקוח יכול לבצע הוראות באמצעות אתר האינטרנט, דרך בנקאי או טלפונית".

מבנק לאומי נמסר בתגובה: "לקוחות לאומי נהנים ממגוון פלטפורמות לקנייה ולמכירה של מוצרים פיננסיים, ובנוסף נהנים ממאגר נרחב של ידע ממומחי וכלכלני הבנק, אשר יכול לסייע להם בקבלת החלטות. פעילות מערך ייעוץ ההשקעות מותאמת מטבעה להיקפי השקעה המאפשרים פיזור והתאמה של תיק ההשקעות".

בדיסקונט אישרו שהרף המינימלי לייעוץ הוא 100 אלף שקל.