עוד רבעון של ריבית אפסית, הפנסיה בדרך לרבע מהמשכורת

ההחלטה להותיר את הריבית ברמה של 0.1% אולי טובה לצמיחה ולשערי המטבע אבל הרסנית לחיסכון לטווח ארוך. באוצר נמנעים מלשנות את הנחת חישוב קצבאות הזקנה ולחוסכים עלולה להישאר קצבה של רבע משכרם האחרון

"בתנאי ריבית אפסיים החוסך יקבל בפנסיה רבע מהשכר אותו הרוויח" – כך אמר בשבוע שעבר בכנס מעסיקים בני שיזף, משנה למנכ"ל חברת הביטוח הפניקס ומנהל תחום החיסכון ארוך הטווח בחברה.

- דמי הניהול שטסים מתחת לרדאר של החוסכים

- "אפשר לישון בשקט כשכספי הפנסיה בנדל"ן האמריקאי"

- עצמאי? גם בפנסיה צריך לדאוג לעצמאות

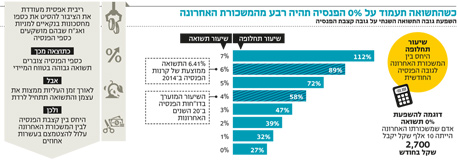

מדובר באמירה מפחידה מאד אם מכמתים אותה למספרים ושיזף עצמו הגיע מגובה בהם. מנתונים שהעביר לידי "כלכליסט" המציגים תרחיש בסיסי למדי של חוסך בעל שכר התחלתי של 10,000 שקל שהחל לחסוך לפנסיה בגיל 30 וחסך באופן יחסית קבוע לאורך 37 שנה (למעט שנה וחצי של אבטלה ומשיכת 50% מכספי הפיצויים שחסך במהלך תקופת החיסכון) תוך עליה 1.5% בשכרו הריאלי מידי שנה, עולה כי אם הכסף לא ייצר תשואה כלל (0% תשואה ריאלית בשנה), אותו חוסך ימצא את עצמו עם פנסיה בגובה של 27% משכרו האחרון. עם העלייה בשכרו לאורך השנים מדובר בשכר צפוי (נטו) אחרון של 12,138 שקל בחודש. אותו חוסך יישאר עם קצבה פנסיוניות בגובה 3277 שקלים בתרחיש כזה. גם אם נוסיף לכך את הקצבה הצפויה מביטוח לאומי בגובה כ-2000 שקלים, עדיין מדובר בפנסיה מצומקת יחסית לאורך החיים אליו הורגל החוסך במהלך שנות עבודתו.

האם תרחיש כזה של תשואה שנתית ריאלית 0% בשנה לאורך כל תקופת החיסכון הוא תרחיש אפשרי? לכאורה ספק רב. מנהלי השקעות הפנסיה של הציבור משקיעים את חסכונותיו בשוק ההון וההנחה היא כי לאורך זמן שוק ההון ייצר תשואות חיוביות. אלא שגובה קצבת הפנסיה הצפויה מושפע באופן דרמטי מגובה אותן תשואות.

תחת העיניים של משרד האוצר לפחות, המפקח על גופי הפנסיה, התשואה השנתית הממוצעת הצפויה על חסכונות הפנסיה היא של 4% ריאלי (כולל שחיקת האינפלציה) בשנה. במצב כזה, אגב לפי החישוב של שיזף ותחת הנחות המוצא שלו, אותו חוסך שהוזכר בתחילה יקבל קצבת פנסיה בגובה 58% משכרו האחרון ויחד עם קצבת הביטוח הלאומי, חסכונות נוספים אם ישנם (כולל קרנות השתלמות למשל) הפנסיה שלו כבר תגיע למימדים סבירים ביחס לשכרו. אלא שגם אם הנחת תשואה 0% בהסתכלות ארוכת טווח לא נשמעת סבירה כל כך, כלל לא ברור שהנחה של תשואה שנתית ריאלית של 4% כבר מחזיקה מים, אם לוקחים בחשבון שכלכלות העולם מתנהלות כבר למעלה מ-7 שנים בסביבת ריבית אפסית. זאת בניגוד לתקופה שבה נקבעה ההנחה הזו לפני כמה עשורים שאז הריביות במשק עמדו גם על 7%-10% ודי היה להשקיע את כל החסכונות באג"ח ממשלתיות כדי לעמוד ביעד התשואה יחסית בקלות.

וכאן צריך לחזור למושכלות יסוד. הריבית חסרת הסיכון במשק גוזרת את התשואות של יתר מוצרי ההשקעה. אג"ח ממשלתיות שנחשבות "בטוחות" יחסית מתומחרות ביחס לריבית חסרת הסיכון עם עודף תשואה מסויים (שאמור לתמחר סיכון אי תשלום חובות מצד המדינה), אג"ח חברות, כבר אמור לתת תשואה עודפת על אג"ח ממשלתי בגלל הסיכון בכושר ההחזר של החברה ואילו מניות אמורות להעניק תשואה עודפת על אג"ח. כך או כך, התשואה אינה אבסולוטית אלא נגזרת של סביבת הריבית חסרת הסיכון. במשך שבע השנים האחרונות רשמו שווקי ההון תשואות פנומנאליות שלובו בזכות גל של הפחתות ריבית במשק שהפכו את ההשקעה בפיקדון בבנק ללא אטרקטיביות. כספי המשקיעים נהרו תחילה לשוק האג"ח ובהמשך לשוק המניות וחוסכי הפנסיה נהנו מתשואות פנומנאליות שהגיעו גם למספרים דו ספרתיים בשנה בודדת. אלא שלכלי הריבית הנמוכה להתנעת הפעילות במשק, יכולת מיצוי מוגבלת. עדות לכך ניתנה רק החודש כאשר שוקי האג"ח הממשלתיות באירופה, ארה"ב ובעקבות זאת גם בישראל חוו ירידות חדות לאחר שבשוק החלו להפנים שהסיכון הטמון בהן כבר לא מתומחר. כיום כשליש מהחיסכון הפנסיוני מושקע בשוק האג"ח המציע היום פוטנציאל תשואה אפסי- אגרת חוב ממשלתית בישראל ל-10 שנים מציעה היום תשואה נומינלית של 1.7% בשנה - לא תשואה שניתן להיתלות בה כדי להגיע ליעד המיוחל של תשואה ריאלית של 4% בשנה. מצד שני מנהלי הפנסיה לא יכולים להסיט את כל ההשקעות לאג"ח קונצרניות ולמניות, הנחשבות לנכס תנודתי יותר שעלול לספוג הפסדים כבדים (במיוחד תחת תרחיש של ריבית עולה) והמנהלים חייבים לתמחר את הסיכון הקיים בהשקעה בנכסים אלו במנותק מסביבת הריבית (כמו הסיכון שחברה שגייסה אג"ח לא תעמוד בהחזרי התשלום או שחברה שבמניותיה הם מחזיקים לא תעמוד בתחזיות הרווח וההכנסות שלה).

מצב עולם חדש שאין לו אח ורע בהיסטוריה למעט השוק היפני

מצב עולם כזה, של ריבית אפסית במשך תקופה כל ארוכה לא היה קיים בהיסטוריה הכלכלית בעולם (למעט בשוק היפני הסובל מריבית נמוכה כבר עשורים רבים) ומבחינה זו מדובר במציאות חדשה בעולם המערבי של ניהול ההשקעות. מנהלי ההשקעות אמנם מעריכים ששיווי המשקל של הכלכלה יחזור לעצמו בשלב כזה או אחר והריביות ישובו ויעלו אך כולם מסכימים כי אם הריבית תישאר נמוכה, אין שום סיכוי לעמוד ביעד התשואה השאפתני של 4% ריאלי בשנה. גם אלו המניחים כי הריבית תחזור לעלות בקרוב, לא מעריכים כי היא תשוב לרמות שאליהן הגיעה בעבר, וכי העלאות הריבית יהיו מתונות ואיטיות, בעיקר בגלל שהכלכלות צומחות באופן איטי ומתאוששות לאט מאד מהמשבר הפיננסי של 2008 כך שתרחיש של אינפלציה שתזקוף את ראשה ותחייב העלאת ריבית מהירה לא נראה באופק.

ההשלכות הפסיכולוגיות של שינוי הנחת התשואה

כאן שבה ועולה השאלה האם במשרד האוצר לא צריכים לאתגר את המודלים הקיימים ולחשוב מחדש מהי התשואה הריאלית הצפויה לחוסכים לפנסיה. שאלה זו קריטית במיוחד עבור אותו ציבור של חוסכים הרואה לנגד עיניו בדוחות הפנסיה תחזית קצבה המבוססת על הנחות לכאורה אופטימיות שגורמות לו לשקט נפשי שכלל לא בטוח שנכון לו להיאחז בו. יתכן לו החוסכים היו לוקחים בחשבון תחזית תשואה נמוכה יותר, הם היו מקפידים לחסוך יותר (ולצרוך פחות) מעבר לחיסכון הפנסיוני שלהם. עדכון כלפי מטה של הנחת הריבית גם יכול להאיץ את מקבלי ההחלטות בממשלה להתערב בפצצת הפנסיה הקיימת ממילא (בעיקר בשל התארכות תוחלת החיים במשק).

כך למשל, לפי הבדיקה של הפניקס עולה כי בהנחת תשואה ריאלית של 3% בשנה הפנסיה כבר מתכווצת ל-47% מהשכר האחרון ובתרחיש של 2% ריבית ריאלית שנתית ל-39%. תרחיש של ריבית ריאלית של 1% יותיר את החוסך עם קצבת פנסיה בגובה 32% משכרו האחרון – פחות משליש.

באוצר עוד "בוחנים" את הנושא

במשרד האוצר אגב מודעים היטב לבעיה הזו ולהטעיה האפשרית שמגלמת הדרישה שלהם מגופי הפנסיה להציג את קצבת הפנסיה הצפויה על בסיס הנחת תשואה ריאלית של 4%. בשנתיים האחרונות עלו לשולחן הדיונים במסדרונות אגף שוק ההון באוצר מחשבות לשנות את הנחת התשואה ולהתאים אותה לסביבת הריבית הקיימת במשק. אלא שעד לכתיבת שורות אלה באגף לא קיבלו החלטה לשנות את הנחת התשואה ובעקבות פניית "כלכליסט" נמסרה התגובה הלקונית הבאה כי "הנושא נמצא בבחינה".