ניתוח כלכליסט

הוראות בנק ישראל יקפיצו את המשכנתא בעשרות אלפי שקלים

הנחיות המפקח על הבנקים נועדו למנוע את קריסת הבנקים במקרה שרבים מנוטלי המשכנתא יתקשו בהחזרי החוב. עם זאת, קשה להתעלם מהעובדה שיישומן ינפח את הריביות על המשכנתאות וירחיק זוגות צעירים רבים מהגשמת החלום לרכישת דירה

המפקח על הבנקים דודו זקן בחר להדגיש אתמול כי ההנחיות החדשות שפרסם בנק ישראל נועדות בראש ובראשונה לחזק את יציבות הבנקים. זאת בשונה מהצעדים הקודמים שהבנק נקט בשנים האחרונות במטרה לצנן את שוק הנדל"ן הרותח - מאמצים שלא הצליחו לבלום את העלייה החדה במחירי הדיור ואת התפתחותה של בועת נדל"ן.

- "ציבור נוטלי המשכנתאות יפסיד, היזמים והקבלנים - ירוויחו"

- אין לכם כסף למשכנתא? קחו הלוואה נוספת על חשבון הפנסיה

- בנק ישראל שינה הגדרות ויתרת המשכנתאות צנחה ב-7 מיליארד שקל

אזרחי ישראל צריכים לברך על ההנחיות שיסייעו למנוע את קריסת הבנקים במקרה שרבים מנוטלי המשכנתא יתקשו בהחזרי החוב - מהלך שעלול להוביל לסחרור המערכת הבנקאית ואף לאובדן כספי הציבור. עם זאת קשה להתעלם מהעובדה שיישום ההנחיות ירחיק זוגות צעירים רבים ורוכשי דירה ראשונה מהגשמת החלום לרכישת דירה.

אחת ההנחיות החדשות דורשת מהבנקים להגדיל את כריות ההון בגין הלוואה שהם מעניקים לדיור. עד היום נדרשו הבנקים לרתק הון בשיעור של 35% מהיקף ההלוואה שהעניקו. על פי טיוטת ההנחיה החדשה, הלוואות לדיור בשיעור מימון של 45%–60% משווי הנכס יחייבו כעת ריתוק הון בשיעור של 50% מהיקף ההלוואה, ואילו הלוואות בשיעור מימון של 60%–75% יחייבו ריתוק בשיעור של 75% מהיקף ההלוואה. הלוואות בשיעור מימון של עד 45% יישארו ללא שינוי.

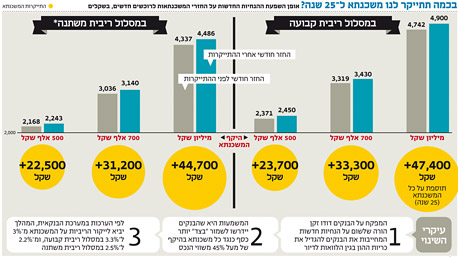

כדי לשמור על שיעור התשואה על ההון מפעילות המשכנתאות, הבנקים ייאלצו להגדיל את שיעור הריבית שהם גובים על המשכנתאות. טרם כניסת ההוראה לתוקפה הם הציעו ללקוחותיהם משכנתא בריבית קבועה של 3% לתקופה של 20–25 שנה. במסלול של ריבית צמודה משתנה כל חמש שנים עומדת הריבית על כ־2.2%. עם כניסת ההוראה לתוקפה צפויות הריביות שגובים הבנקים על המשכנתא לעלות בכ־0.3%, כך שהריבית במסלול ריבית קבועה תעמוד על 3.3%, ובמסלול ריבית משתנה על 2.5%.

המשכנתאות התייקרו, ומשך פירעונן התארך

בינואר האחרון עמד היקף המשכנתא הממוצע על 576 אלף שקל. זאת לאחר שבחודשים האחרונים נרשם זינוק בהיקף המשכנתא הממוצע על רקע מחירי הדירות שזינקו והירידה בשיעור הריבית במשק, שעודד השקעה בנדל"ן על פני השקעה בפיקדונות או בשוק ההון.

העלייה בהיקף המשכנתאות שנטלו צרכני הדירות, הביאה גם לפריסת פירעון ההלוואה על פני תקופה ארוכה יותר - אם לפני עשור נוטלי המשכנתאות בחרו להחזיר את ההלוואה על פני תקופה של 20 שנה, היום מעדיפים הצרכנים משכנתאות לתקופה של 25–30 שנה. באופן פרדוקסלי, שינוי זה שנבע מהתייקרות המשכנתאות, הביא להתייקרות נוספת שלהן. זאת מכיוון ששיעור הריבית עולה ככל שההלוואה נפרסת ליותר תשלומים.

לפי נתוני בנק ישראל, בשנה החולפת כ־77% מנוטלי המשכנתאות בממוצע לקחו משכנתא ממונפת בשיעור מימון של יותר מ־45%. המשמעות היא שרוב נוטלי המשכנתאות ייפגעו מההנחיות החדשות.

טרם כניסת ההוראות החדשות לתוקפן, נוטל משכנתא של 576 אלף שקל במסלול של ריבית קבועה לתקופה של 25 שנה היה משלם לבנק החזר חודשי של 2,731 שקל. בעקבות ההנחיות החדשות יאמיר ההחזר החודשי ב־91 שקלים ל־2,822 שקל. מדובר בהתייקרות של 27.3 אלף שקל של המשכנתא לאורך כל תקופת ההלוואה.

במסלול ריבית צמודה משתנה כל חמש שנים עבור אותו היקף משכנתא, ההחזר החודשי יגדל ב־86 שקל ויעמוד על 2,584 שקל - התייקרות כוללת של 25.8 אלף שקל על פני תקופת החזר המשכנתא.

אלא שההתייקרות לא תיעצר כאן, שכן רמות הריבית הנוכחיות לא צפויות להישאר נמוכות לאורך זמן. נתוני המשכנתאות מלמדים שמחצית מהלווים לקחו אשתקד משכנתא בשיעור החזר של יותר מ־30% מהכנסתם, כך שהעלייה הצפויה בשיעור הריבית עלולה להכביד על ההחזר החודשי בצורה משמעותית. אם משקללים גם את ההאטה הצפויה במשק, שעלולה להגדיל את שיעורי האבטלה, מתחזק החשש מפיגורים בהחזרי המשכנתאות, שעלולים להביא רבים למכור את הדירה שברשותם.

דודו זקן. בנק ישראל לא מצליח להרגיע את השוק צילום: מיקי אלון

דודו זקן. בנק ישראל לא מצליח להרגיע את השוק צילום: מיקי אלון האם ההוראות יגדילו את היצע הדירות?

מסיבות אלה החליט המפקח שהבנקים אינם מעריכים את הסיכון הגלום במשכנתאות שהעניקו בעבר, ולכן הוא דורש מהם גם להגדיל את הסכום שהם מפרישים בגין המשכנתאות שבסיכון. נכון לסוף ספטמבר, עמדה הפרשה זו על 0.22% מתיק המשכנתאות ההיסטוריות שטרם נפרעו. כעת דורש המפקח להגדיל את היקף ההפרשות ל־0.35%, גם אם הסיכון כרגע לא משתקף בפיגורים בתשלומי המשכנתא. שינוי זה יביא את המערכת הבנקאית לבצע מחיקה של 300 מיליון שקל.

בנוסף, קובעות ההנחיות בטיוטה הפחתה בהקצאת ההון הנדרשת בגין ערבויות חוק מכר — ערבות בנקאית שיזמי נדל"ן מחויבים להעמיד לרוכש עבור כל דירה שהם מוכרים, במקרה שהדירה נמסרה כבר למשתכן. עד כה הבנקים נדרשו לרתק 20% מהיקף הערבויות הבנקאיות, כשההון המרותק מוגדר כחלק מנכסי הסיכון של הבנק בענף הנדל"ן. כעת המפקח הסכים להקטין את היקף ההון המרותק בגין ערבויות מכר ל־10%, כך שהמהלך אמור להגדיל את היצע האשראי הבנקאי לענף הבינוי והנדל"ן בכ־1.7 מיליארד שקל.

הגדלת היצע האשראי לנדל"ן תאפשר לקבלנים לבנות בנייני מגורים ולהגדיל את היצע הדירות. אולם בחודשים האחרונים סובלים הבנקים דווקא מירידה בביקושים לאשראי מצד קבלני המגורים, מגמה שסייעה לבנקים הגדולים להקטין במהלך הרבעון השלישי את החשיפה לנדל"ן. לירידה בחשיפת הבנקים לבינוי ונדל"ן תרמו גם רצונם של הבנקים להקטין את סיכון האשראי בענף הנדל"ן, ובעיקר העלייה בקצב הענקת המשכנתאות.

ההוראות החדשות עלולות להביא לכך שהבנקים ינצלו את הגדלת האשראי לטובת מימון פרויקטי תשתיות במקום פרויקטי מגורים. זאת מכיוון שהתשואה על ההון שלהם גבוהה יותר, ולכן אין ודאות כי המהלך יתרום לעלייה בהיצע הדירות.