גיליון הציונים של אובמה: הפוליטיקה הקטנונית קברה את שוק הדיור

לפני שנבחר הבטיח אובמה להתמודד עם התפוצצות בועת הנדל"ן האמריקאית באמצעות חקיקה והפעלת לחץ מסיבי על הבנקים. מרגע שנבחר, הבין שיש דברים שאפילו הנשיא לא יכול לעשות. עכשיו רק צריך להסביר את זה למיליונים שאיבדו את בתיהם ללא הצדקה. כתבה שנייה בסדרה

"תמיד ידענו שכדי לסיים את המשבר הכלכלי המיידי עלינו לפתור את המשבר בשוק הנדל"ן, היכן שהכל החל, או לפחות להאט את קצב העיקולים. לא יכולנו לעצור כל עיקול, וגם לא התאפשר לנו לסייע לכל בעל בית שנקלע לפיגורים בתשלומי המשכנתא שלו, אבל אנשים שיכלו לעמוד במשכנתא שלהם עם קצת עזרה מאיתנו הצליחו לשמור בסופו של דבר על ביתם".

את ההצהרות האופטימיות האלו אמר ברק אובמה ביולי 2009 על בימת בית ספר תיכון בעיר ראלי שבצפון קרוליינה, אפילו לא שנה לאחר שנכנס לבית הלבן. כשקוראים אותן היום, רגע לפני שאובמה יבקש מהציבור בארה"ב הזדמנות שנייה להישאר בבית הלבן ולאור ההתפתחויות שחלו בשוק הנדל"ן במדינה, מבינים שהאופטימיות העטופה באווירת "המשבר כמעט מאחורינו" היתה מוקדמת, שלא לומר מופרכת.

בית חדש למכירה בארה"ב (ארכיון) צילום: בלומברג

בית חדש למכירה בארה"ב (ארכיון) צילום: בלומברג אובמה צדק בהגדירו את משבר הדיור בארה"ב בתור הזירה שבה הכל התחיל, שכן לא בכדי נקרא המשבר של 2008 "משבר הסאב־פריים": במשך קרוב לעשור של שגשוג חילקו הבנקים בארה"ב משכנתאות כמעט לכל דורש - ובעיקר לבעלי היסטוריית אשראי רעועה - בריבית זניחה. הפער בין יכולתו הפיננסית של רוכש הבית ברגע הרכישה לבין האשראי שניתן לו היה מופרך, אבל כל עוד הבנקים שמרו על סיבוב צנטריפוגלי בין המשכנתאות הבעייתיות לבין המשכנתאות וההלוואות האחרות, הם הצליחו לשמור על מגדל הקלפים הזה יציב.

חוסר אחריות ותאוות בצע

אולם, גם בכלכלה יש חוקים של פיזיקה פשוטה: השילוב בין חוסר אחריות כלכלית לתאוות הבצע של הבנקאים וסוחרי וול סטריט, שארזו בחבילות את המשכנתאות הרעילות האלו ומכרו אותם באמתלות שווא לקונים בשוק הפרטי והמוסדי, צבר אנרגיה שהמערכת פשוט לא יכלה להכיל יותר.

החל מאמצע 2006 החלו מחירי הדיור לדהור כלפי מטה וסימני המשבר המתקרב היו גלויים לכל מי שרצה לראותם, אבל נדמה היה שהדבר לא השפיע כהוא זה על הפרקטיקות של וול סטריט. המצב שנוצר הוא שאנשים החזיקו במשכנתאות שערכן היה גבוה בשיעור מגוחך לעומת ערך הנכס שברשותם. האפקט המרעיל הזה השתחרר בספטמבר 2008 בדמות קריסתו של בנק ליהמן ברדרס - קריסה שגררה איתה את המערכת הבנקאית כולה, ועמה את כל שאר המגזרים במדינה.

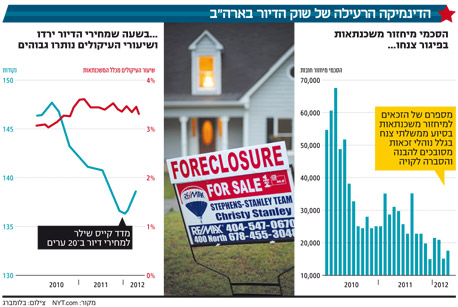

באוגוסט 2008, רגע לפני שליהמן ברדרס קרס ושלושה חודשים לפני כניסתו של אובמה לתפקיד, עמד שיעור המשכנתאות שבעליהן מפגרים בתשלומן או שנמצאות בתהליכי עיקול על 9.2% מכלל המשכנתאות במדינה. עד ספטמבר 2009 עלה שיעור זה ל־14.4%. למעשה, בין אוגוסט 2007 לאוקטובר 2008 הוצאו צווי עיקול על בתיהם של 936.4 אלף אזרחי ארה"ב. קליפורניה ופלורידה לבדן ייצגו 41% מסך הגשות העיקולים ב־2008. דפי המאזנים של הבנקים התפוצצו מסימונים אדומים של חובות רעילים, שברור היה שהם לא יוכלו לקבל בחזרה.

זה המצב שבו קיבל אובמה את שוק הדיור עם כניסתו לתפקיד. בניסוח מעט גס, ההתלבטות העיקרית של הממשל היתה אם לקנות בעצמו את הנכסים הרעילים מהבנקים ולערוך בהם שינויים כאלה ואחרים - שיהיו כרוכים בהפסדי ענק פוטנציאליים - או להלאים את הבנקים ולהשאיר בידיהם את תהליך הארגון מחדש של מאזניהם, תוך פיקוח צמוד. בעוד שהילרי קלינטון צידדה במירוץ שלה לנשיאות באפשרות הראשונה בתור האפשרות המועדפת, ממשל אובמה בחר באפשרות השנייה. הבעיה עם שיטה זו היא שהתוצאות שלה ניכרות רק לאחר זמן רב.

וכך הלאים הממשל באופן מלא את שתי סוכנויות המשכנתאות הגדולות ביותר במדינה, פרדי מאק ופאני מיי, והלאים באופן חלקי את נכסיהם של ענקי בנקאות שכרעו תחת נטל המאזנים, ובהם בר סטרנס, בנק אוף אמריקה, סיטיגרופ, גולדמן זאקס ואחרים. שאר הבנקים, לרוב הקטנים יותר, פשוט קרסו בזה אחר זה ובמאות בשלוש השנים שלאחר מכן. הממשל לקח על עצמו להציע משכנתאות במימון מחדש ללווים, והציע להם הסדרי חוב בגיבוי ממשלתי, תוך שהוא מאלץ את הבנקים לבחון מחדש את האופן שבו הוציאו צווי עיקול לנכסים, ובמידת האפשר לחזור בהם מצווים אלה או לממנם מחדש באופן שייאפשר את השבת החוב. השאלה החשובה לענייננו היא כיצד השפיעה הפרקטיקה שנקט הממשל על המצב בשטח ועל מאות אלפי האזרחים האמריקאים שאיבדו את הבעלות על בתיהם במקרה הטוב, או נזרקו לרחוב במקרה הפחות טוב.

ואמנם, אם נחזור רגע ליום שבו אמר אובמה את הדברים המופיעים בתחילת הכתבה, הרי שהנתונים שהגיעו ב־2009 וב־2010 הוכיחו מעל לכל ספק שהאופטימיות שלו באותה העת לא היתה מוצדקת. לפי דיווח רטרוספקטיבי של "הניו יורק טיימס", יותר משנה מאז שהממשל אפשר לאזרחים לקבל הסדרי חוב בגיבוי ממשלתי, עד סוף 2009 רק 66.4 אלף אזרחים קיבלו הסדרי חוב כאלה, בשעה שמספר העיקולים המשיך לנסוק: 900 אלף בתים ב־2009 ויותר ממיליון בתים עוקלו ברחבי המדינה בשנים אלה בלבד. ניכר היה שהבנקים הם עדיין אלה שמכתיבים את הטון, ולא הממשל.

הביקורת המרכזית המושמעת על האופן שבו טיפל אובמה בשוק הנדל"ן בתקופת כהונתו נוגעת לאופן שבו אילץ הממשל - או יותר נכון, לא אילץ במספיק נחישות - את הבנקים לערוך שינויים במשכנתאות של לוויהן. הדמוקרטים ביקשו להעביר חקיקה שתאפשר הפעלת לחץ על הבנקים, או כפי שזה נקרא באנגלית: Cramdown. במסגרת חקיקה זו, היתה ניתנת לבתי המשפט הזכות לחתוך בעצמם את החוב שחייבים לווי המשכנתאות, להפעיל לחץ על הבנקים לערוך שינויים בהסדרי החוב ולספק תוכנית גיבוי ללווים שנראה כי לא יצליחו להחזיר את החוב, זאת בניגוד למצב שבו הזכות היחידה לעשות כן נמצאת בידי הבנקים.

החשש מפגיעה בקולות

אובמה קידם את חקיקת ה־Cramdown בשעה שהיה סנאטור, אך בכמה הזדמנויות מרכזיות דווקא עצר את תמיכתו מחשש שהדבר יפגע בקולות שיקבל. בספטמבר 2008, חודשיים לפני הבחירות, שכנע אובמה את חברי סיעתו שלא להצביע לטובת החוק כדי שלא להרגיז את הרפובליקנים, שטענו שהחוק יפגע בחוזים קיימים של הבנקים נול לווי המשכנתאות.

בפברואר 2009, כשכבר ישב על כיסא הנשיא, ביקש אובמה מהדמוקרטים שלא להכניס את חקיקת ה־Cramdown לקובץ חקיקת הסיוע לכלכלה האמריקאית, ובמרץ עברה גרסה מדוללת ביותר שלו בסנאט. הלחץ שניתן היה להפעיל על הבנקים לא הופעל, והדיווחים על מאות אלפי עיקולים לא חוקיים, שהוצאו לאזרחים על ידי ענקי בנקאות מבלי שמישהו הסתכל על תיקי הבקשות בכלל, רק הוכיחו בידי מי הושאר גורלם של בעלי הבתים בארה"ב.

"יש סלידה גדולה מסיכונים בוושינגטון", אמר לאחרונה ל"ניו יורק טיימס" ג'יימס בי לוקהארט ה־3, מי ששימש כמנהל מטעם הממשל של פאני מיי ופרדי מאק. לדבריו, "אף אחד בוושינגטון לא האמין עד כמה באמת הדברים הולכים להיות גרועים".