פסובסקי בחזית: כל מספר זוכה

מה פיקטי היה ממליץ למשקיעים? האם הדרקון הסיני הצטנן? אם האינפלציה מזנקת למה המחירים נופלים? מאיפה הגיע כתם הנפט הזה? ולמה הפרות לא מפריכות את הקפיטליזם? לרגל השנה החדשה, הרבה שאלות וכמה תשובות

1. לרגע היה נראה כאילו סיטי, ענק הבנקאות הגלובלי, הוא הזוכה בתחרות "חפשו אותי בסיבוב" לשנת 2014. בדקה ה־90 הצליחו הלוביסטים של הבנק להכניס לחוק התקציב האמריקאי סעיף המאפשר לבנקים בוול סטריט להמשיך לסחור במגוון מכשירים פיננסיים מורכבים, ובעצם מסכל חלק ממאמצי הרפורמה הפיננסית. לא רע עבור בנק שרק לא מזמן חולץ בכספי משלם המסים.

אבל אז הגיע טוען נוסף לפרס: תומס פיקטי, חוקר אי־השוויון הצרפתי, שבשבוע שעבר סירב לקבל את אות לגיון הכבוד מממשלתו, והכריז שבמקום לחלק אותות כבוד "עדיף שהיא תתרכז בהחייאת הצמיחה בצרפת ובאירופה" — עלבון צורב לנשיא המדשדש פרנסואה הולנד. ובכלל, זו היתה שנת פיקטי.

רק בנובמבר "פייננשל טיימס" היוקרתי בלע את הכבוד ובחר בספרו של פיקטי "הון במאה ה־21" לספר השנה, אחרי שחודשים ספורים לפני כן עוד ניסה לקעקע במרץ את הנתונים שעומדים בלב הספר.

הכלכלנים ממשיכים להתווכח על ממצאיו של פיקטי, אבל יש כבר מי שגוזר מסקנות. למשל, מנהל קרן הגידור המשפיע גווין דיוויס.

הטענה המפורסמת של פיקטי היא שבעלי ההון מתעשרים מהר יותר מכל השאר: התשואה על ההון גבוהה יותר מהצמיחה. נניח שהתשואה על ההון היא תמיד 4% בשנה, כמו שפיקטי טוען, אומר דיוויס. מה המסקנה למשקיעים? ההון מתחלק בערך שווה בשווה בין ניירות ערך ונדל"ן, הוא מסביר, ואילו ניירות הערך מתחלקים שווה בשווה בין מניות ואיגרות חוב. אבל התשואה על איגרות חוב בימינו היא אפסית. המסקנה, בחישוב גס: התשואה הצפויה על מניות היא 8% בשנה. עצה חינם מפיקטי לבעלי ההון.

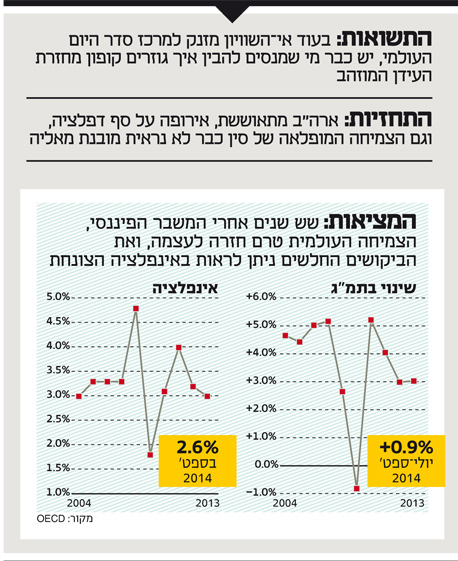

2. בצד השני של המשוואה ניצבת הצמיחה הנמוכה. במה שהיה לטקס קבוע, כלכלני קרן המטבע הבינלאומית עדכנו לקראת סוף השנה את תחזית הצמיחה העולמית שלהם כלפי מטה. אירופה על סף מיתון, הרפורמה ביפן מקרטעת, ופתאום ארה"ב מוצאת את עצמה בחזית הצמיחה במערב.

ומה לגבי שאר העולם? קרן המטבע אמנם הכריזה השנה רשמית שסין עקפה את ארה"ב והפכה לכלכלה הגדולה בעולם, אבל גם שם הצמיחה

מאכזבת. למעשה, הכלכלנים המשיכו להתווכח גם השנה אם לסין צפויה נחיתה רכה או נחיתה קשה. מה שבטוח, הכלכלה הסינית נוחתת.

וזה צפוי. כך קובע מחקר חדש של הכלכלנים לארי סאמרס ולאנט פריצ'ט מאוניברסיטת הרווארד. בשנות התשעים עבדו השניים בבנק העולמי ונודעו לשמצה עקב מזכר סרקסטי שכתבו, ובו המליצו להגביר את משלוחי הפסולת הרעילה לעולם השלישי (מה שלא הפריע לסאמרס, שהספיק להתקדם לשורה של תפקידי מפתח בממשל).

עכשיו הם מפנים את תשומת הלב שלהם ל'אופוריית אסיה" וקובעים, בניגוד לקונצנזוס, שאין שום סיכוי שסין תוכל לשמור על קצב הצמיחה הגבוה של העשורים האחרונים. בסופו של דבר כולם מתיישרים לפי הממוצע, וזה גם מה שצפוי לסין בעשורים הקרובים: צמיחה ממוצעת במקרה הטוב. לא מאמינים? זה בדיוק מה שקרה ליפן בסוף שנות השמונים.

3. אבל כשהדרקון הסיני מצטנן כולם רועדים. כשהמפעלים בסין מאטים את קצב הייצור, הביקוש לחומרי גלם בכל רחבי העולם נופל גם הוא. בכך סין

תורמת את חלקה, לצד גורמים נוספים כמו נטל החובות והאוכלוסייה המזדקנת, לסכנה שמדירה שינה מקברניטי הכלכלה הגלובלית בשנה האחרונה: דפלציה. בבנק המרכזי האירופי כבר הודו השבוע שלאורך חלקים נרחבים של 2015 צפויה לשרור בגוש היורו אינפלציה שלילית, שהיא מתכון לקיפאון ודשדוש.

זו התפתחות שתופסת בהפתעה את מי שהקשיבו למקהלת האזהרות שמגיעה מכיוון המערכת הפיננסית בשנים האחרונות. המדיניות האקטיבית של הבנקאים המרכזיים, שקנו בשנים האחרונות נכסים בטריליונים, הרי היתה אמורה להוביל בשלב הזה לאינפלציה משתוללת. כך לפחות הזהירו אינספור מנהלי השקעות. זה לא קרה, כאמור, וההימור הכושל הזה עלה השנה לביל גרוס בכתר "מלך האג"ח" ובאובדן מקומו בצמרת ענקית הקרנות פימקו. היורש שלו, ג'ף גונלדאך מ"דאבל ליין קפיטל", למד את הלקח. התחזית שלו היא שלחצי הדפלציה יביאו לכך שהריביות ארוכות הטווח בארה"ב יישארו ברמות נמוכות ביותר גם השנה.

4. לכל זה נוספה השנה הצניחה הדרמטית במחירי הנפט. אמנם מי שמרוויח ממנה הוא הצרכן במערב, ומי שמפסיד ממנה אלה מדינות בעלות משטרים לא בהכרח סימפטיים כמו רוסיה, איראן וונצואלה. ובכל זאת, בחלקה לפחות, הנפילה במחירי הזהב השחור מעידה על חולשת הכלכלה העולמית. אבל יש לה גם סיבות אחרות, כמו מהפכת האנרגיה בארה"ב, ולפי חלק מהפרשנים, גם קונספירציה חובקת עולם: למשל, סעודיה וארה"ב מנסות להחליש את רוסיה, שכלכלתה תלויה ביצוא נפט.

במילים אחרות, מי שרוצה להבין את השווקים צריך לעקוב אחר מזימות בינלאומיות. אפילו נוריאל רוביני, ד"ר דום, שנודע בניתוחים הפיננסיים הקולעים שלו ערב המשבר, הקדיש בתקופה האחרונה תשומת לב גוברת והולכת ל"סיכונים גיאופוליטיים" שהשווקים, בשאננותם, מתעלמים מהם: מההסלמה באוקראינה, דרך עליית המדינה האסלאמית ועד לאי־שקט בהונג קונג.

כלכלה, במילים אחרות, זו פוליטיקה. או שאולי ההפך הוא הנכון? גוש היורו עוקב בחרדה גוברת אחרי הבחירות המתקרבות ביוון, שבה המיאוס ממשטר הקיצוצים, הצנע והדמעות של אנגלה מרקל עשויים להביא לעליית קואליציה בדלנית ולפרישת אתונה מגוש המטבע. גם פוליטיקה, מתברר, היא עניין של כלכלה.

5. "האם קיומן המתמשך של פרות מפריך את עיקרי הקפיטליזם?" - שאל אחד המחקרים המדוברים של 2013. צוות הכלכלנים, מאוניברסיטאות ייל ופנסילבניה, ניסו להסביר במסגרתו חידה כלכלית מתמיהה.

כמעט מחצית ממשקי הבית הכפריים בהודו מחזיקים פרה או בופאלו, וזאת אף שהתשואה על חיות המשק האלה היא שלילית. בשקלול מחיר הבהמה, העבודה ועלויות מזון וטיפול מצד אחד, ומחירי החלב, הבשר והעגלים מצד שני, מתברר שהתשואה הממוצעת על החזקת פרה היא מינוס 64% ועל בופאלו מינוס 39%. איך זה ייתכן? החוקרים הציעו שלל הסברים לתופעה, מכשל שוק ועד העדפה לחסכונות לא נזילים.

לא חלפה שנה וחוקר מיוניברסיטי קולג', לונדון, הציע הסבר אלטרנטיבי. המחקר המקורי נשען על נתונים משנה אחת, שהיתה במקרה שנת בצורת. אבל בשנים שחונות המספוא יקר והפרות מניבות מעט חלב. בשנים גשומות, שבהן יש מזון פרות בזול וגם התנובה שלהן גבוהה, פרות הן השקעה חיובית בהחלט. גם חוואים הודים הם משקיעים רציונליים, וגם ב־2015 תהיה לכלכלנים עבודה.

בשנת 2014 נפתרה גם אחת התעלומות הכלכליות הגדולות: מדוע משקי הבית בכפרים בהודו מגדלים פרות ובופאלו אם הענף כלל אינו רווחי

בשנת 2014 נפתרה גם אחת התעלומות הכלכליות הגדולות: מדוע משקי הבית בכפרים בהודו מגדלים פרות ובופאלו אם הענף כלל אינו רווחי