הקרב על דמי ניהול

תעודת עניות: אקסלנס מחפשת את נקודת השבירה של החוסכים

חברת תעודות הסל הגדולה בישראל קסם מבית אקסלנס הודיעה אתמול על ייקור דמי הניהול של שש תעודות סל ב־0.1%–0.15%. צעד זה, שעשוי לעבור בקלות מתחת לרדאר הציבורי, עלול להתברר כיריית הפתיחה של תהליך בעל השלכות קשות על הכיס של הציבור, ובעיקר כעוד מכה לפנסיה החבוטה של כולנו. "לא יכולנו להמשיך עם 0%", אומרים בקסם

תחת הכותרת הסתמית "הודעה על שינוי שיעור דמי הניהול", שלחה אתמול חברת תעודות הסל קסם - של בית ההשקעות אקסלנס שבשליטת יצחק תשובה - הודעה קצרה לבורסה.

בהודעה היו רק משפט בודד אחד וטבלה בת שמונה שורות, וזהו. ובכל זאת, הטבלה הקטנה הזו יכולה לגרור אחריה תגובת שרשרת בשוק ההון, הרחק מתשומת הלב הציבורית, שתסתיים עמוק־עמוק בכיס של הציבור. שלכם. אחרי הקוטג', הדלק ומחירי הדירות, הגיע עכשיו תורם של המוצרים הפיננסיים להתייקר.

- מפזרים כסף שלי בלי הכרה, אבל חושבים רק בתוך הקופסה

- על חשבון העמיתים: מנהלי הגמל של אקסלנס ומיטב מבזבזים פי שניים

- קסם מעלה את דמי ניהול ב-56% בתעודת הניקיי

זה עובד ככה: תעודות סל הן מוצר פיננסי די פשוט, שמטרתו לעקוב אחרי המדדים השונים של הבורסה. למשל, תעודת סל ת"א־100 עוקבת אחרי מדד ת"א־100, כלומר אחרי המניות של 100 החברות הכי גדולות בבורסה. אם מדד זה עולה, תעודת הסל אמורה לעלות באותו שיעור, ואם המדד יורד, אותו הדבר אמור לקרות לתעודת הסל. בשורה התחתונה, זהו מכשיר השקעה פסיבי לחלוטין שאמור לשקף בדיוק נמרץ את התשואה הכללית של המדד הרלבנטי בשוק ההון.

קסם עושה, כולן מתיישרות

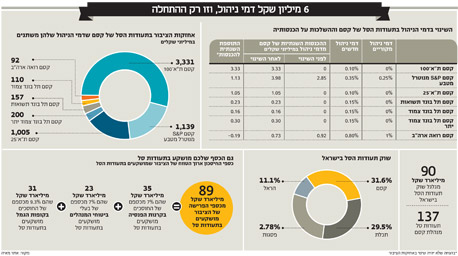

שוק תעודות הסל בישראל מגלגל כמעט 90 מיליארד שקל, וחברת קסם היא הגוף הכי גדול בשוק זה. נכון ליולי 2013 (הנתונים הזמינים האחרונים), קסם שולטת בשליש משוק זה (31.6%) ומנהלת תעודות סל בהיקף של כמעט 28 מיליארד שקל. זו עלייה של 25% מתחילת השנה. נאה.

במילים אחרות, קסם היא מובילת השוק. כלומר, המתחרות של קסם - תעודות הסל של יתר השחקניות בשוק, תכלית מבית ההשקעות מיטב דש, פסגות והראל - רואות מה קסם עושה, וצריכות להחליט אם להתיישר בהתאם או לא.

קסם הודיעה אתמול כי היא מייקרת את דמי הניהול של שש מבין תעודות הסל שלה בשיעורים שונים, ובהן תעודות הסל הפופולריות שעוקבות אחרי שני המדדים המרכזיים של הבורסה, ת"א־25 ות"א־100, שדמי הניהול שלהן יתייקרו מ־0% ל־0.1%, וכן תעודות סל שעוקבות אחרי מדדי איגרות החוב בבורסה הישראלית - מדד תל בונד, שדמי הניהול שלהן יתייקרו מ־0% ל־0.15%. במקביל הודיעה קסם על הוזלה של תעודת סל אחת שעוקבת אחרי מדד 30 חברות רפואה בארה"ב, שבה כמעט אין השקעות.

מנכ"ל אקסלנס, עוזי דנינו צילום: עמית שעל

מנכ"ל אקסלנס, עוזי דנינו צילום: עמית שעל

בסך הכל, מהחישוב שערך עבור "כלכליסט" אורי טל־טנא (ראו טבלה), מדובר בהתייקרות שהיא מעין בלון ניסוי. על פי החישוב, התייקרות דמי הניהול שעליה הודיעה קסם אתמול צפויה להכניס לחברה - אם ציבור החוסכים לא ישנה את דפוסי ההשקעה שלו - 6 מיליון שקל בשנה.

אלא שכאמור, מדובר בבלון ניסוי בלבד, שכן לקסם יש עוד 131 תעודות סל, ולמתחרות שלה יש עוד מאות תעודות סל גם כן. אם המהלך של ייקור דמי הניהול בתעודות הסל שקסם הודיעה עליו אתמול יעלה יפה, כלומר לא ייתקל בהתנגדות ציבורית רחבת היקף, הדרך תהיה סלולה להעלאות דמי ניהול נוספות. למה? כי אפשר. ממש קסם. לפי הערכות אתמול בשוק ההון, העלאת דמי ניהול רוחבית של גופים נוספים צפויה להגדיל את ההכנסות של בתי ההשקעות ב־20 מיליון שקל בשנה, לפחות.

לכן, זו שעת המבחן של שוק ההון הישראלי, ובפרט של המתחרות של קסם. כלומר, של בית ההשקעות מיטב דש שמנהל את תעודות הסל תכלית, של בית ההשקעות פסגות ושל חברת הביטוח הראל. הן יכולות להחליט שהן מסתערות על ציבור החוסכים ומציעות לו להצטרף לתעודות הסל שלהן, שדמי הניהול שלהן לא מתייקרים. האפשרות השנייה היא פשוט לעקוב אחרי קסם, ולייקר את דמי הניהול באופן דומה. מה יעשה שוק ההון? אם הגופים האחרים פשוט יחקו את קסם, זו תהיה עדות נוספת לרמת תחרות נמוכה מדי בשוק ההון הישראלי, שמספר המתחרים שבו מצטמצם בשנים האחרונות, ואיתו התחרות. במקביל, זו שעת מבחן גם לציבור הישראלי. האם ההתייקרות הזו תעבור בשתיקה? האם הציבור ימחה?

בעל השליטה בבית ההשקעות אקסלנס, יצחק תשובה צילום: עמית שעל

בעל השליטה בבית ההשקעות אקסלנס, יצחק תשובה צילום: עמית שעל

הודעה לבורסה ללא נימוק

כדאי לקרוא בתשומת לב את הנימוק שצירפו אתמול בקסם להודעה לעיתונות ששלחו בעקבות ייקור דמי הניהול. אגב, בהודעה לבורסה לציבור המשקיעים לא היו כל נימוקים. פשוט הודעה וזהו. "דמי ניהול של 0% בתעודות סל אינם כלכליים ומהווים עיוות שיש לתקנו. אף שדמי הניהול הם מינימליים וייגבו רק מינואר 2014, חשבנו שנכון להודיע עליהם כעת, כחלק מהשקיפות כלפי המשקיעים", כך נמסר אתמול בשמו של אבנר חדד, מנכ"ל תעודות סל קסם.

חדד התייחס בדבריו לחמש מתוך שמונה תעודות הסל שקסם הודיעה על התייקרותן. חמשתן, עד כה, גבו דמי ניהול של 0%, כלומר לא עלו לחוסכים דבר. זה לא מקרי: מדובר בתעודות סל שעוקבות אחר המדדים הכי בסיסיים של שוק ההון. לא צריך להשקיע שום מאמץ, שום יצירתיות, שום תחכום, בבניית תעודת סל כזו.

למעשה, הסיבה לכך שמלכתחילה דמי הניהול בתעודות סל אלו היו אפסיים, לעומת דמי ניהול גבוהים בהרבה בתעודות סל מתוחכמות יותר, למשל כאלה שמשקיעות בשווקים מתפתחים או בסחורות - היתה שבתי ההשקעות רצו להתחרות על ציבור החוסכים והמשקיעים ולמשוך אליהם הרבה כסף. תעודות סל אלו הגיחו לאוויר העולם בינואר 2004, ואז, בשביל למשוך אליהן את הכסף של החוסכים, הן הציעו להם דמי ניהול של 0%. מאז, כפי שסיפר אתמול חצי בצחוק וחצי ברצינות גורם בשוק ההון, כל בתי ההשקעות חיכו שקסם תעלה כבר את דמי הניהול, כדי שכל האחרים יוכלו גם הם ללכת בעקבותיה. "זה יום היסטורי", אמר הגורם, שהעדיף שלא להזדהות בשמו, "וזה לא מקרי שזה קורה דווקא עכשיו, כי השנה הרווחיות של תעודות הסל ירדה".

ובכל מקרה, מה זה בדיוק "דמי ניהול של 0% אינם כלכליים ומהווים עיוות שיש לתקנו"? בשיחה עם "כלכליסט" הסביר אתמול חדד, מנכ"ל תעודות הסל של קסם, כי מדובר בתיקון של מצב מעוות מבחינתו. "ישראל היא המדינה היחידה בעולם שבמשך שנים התנהלו בה תעודות סל בדמי ניהול של 0%. תסתכל על תעודות סל בארה"ב, באירופה: דמי הניהול שם נעים בטווח של 0.1%–0.5%. לא יכולנו להמשיך עם המצב הזה של 0%", אמר חדד.

בתשובה לשאלת "כלכליסט" האם העלאת דמי הניהול ל־0.1% נבחרה משום שזו התקרה המקסימלית שגופי הפנסיה יכולים לשלם, אחרת תצטרכו להחזיר להם את ההפרש, ענה חדד כי "אני מודה שזה היה אחד השיקולים שלנו כשבחנו את העלאת דמי הניהול, אבל ממש לא השיקול העיקרי. זה אולי תרם 15%–20% להחלטה. בכל מקרה, העניין עם דמי הניהול של המוסדיים הוא במסגרת הוראת שעה שצפויה להסתיים בדצמבר השנה, כלומר לפני התייקרות דמי הניהול שלנו".

בנוסף הבהיר חדד כי קסם לא עושה את המהלך החדש במחשכים, אלא להפך: "אנחנו מדבררים את זה כל היום, נוהגים בשקיפות ומודיעים ללקוחות שלנו ארבעה חודשים מראש. אנחנו לא מנסים להתחמק".

ייתכן שהאמת נמצאת גם במקום מעט אחר. האמת היא שבשנתיים האחרונות הגופים הפיננסיים - הבנקים, חברות הביטוח ובתי ההשקעות - מצאו את עצמם פעמים רבות על הכוונת כוונת של הרגולטורים שלהם.

בתחילה הממונה על שוק ההון הורה על הורדה משמעותית של דמי הניהול בקופות הגמל, מה שפגע בהכנסות של חברות הביטוח ובתי ההשקעות שהם הבעלים של קופות אלה. אחר כך הגיע המפקח על הבנקים והורה על הפחתה של דמי הניהול שגובים הבנקים על ניהול תיקי ניירות ערך, ובהמשך גם רשות ניירות ערך הורתה לבנקים להפחית את העמלות שהם גובים מבתי ההשקעות. בקיצור, איך שלא מסתכלים על זה, הרגולטורים התחילו להפנים שחגיגת העמלות ודמי הניהול של הגופים הפיננסיים היא, איך נאמר, מוגזמת.

הואיל ובתי ההשקעות והגופים הפיננסיים האחרים אינם פועלים מתוך אלטרואיזם צרוף, הם מחפשים מקורות חדשים להגדלת ההכנסות שלהם. אחד המקומות האלה הוא דמי הניהול בתעודות הסל.

הפנסיה של הציבור תפחת

גם אם אין לכם שום השקעות בבורסה ומעולם לא קניתם שום מניה או איגרת חוב, הכסף שלכם מושקע גם מושקע בתעודות סל. הוא מושקע בהן דרך החסכונות שלכם לפנסיה. עיון בנתוני אגף שוק ההון במשרד האוצר מגלה כי נכון ליולי 2013, כ־9.3% מהכסף של החוסכים בקופות הגמל מושקעים בתעודות סל (31 מיליארד שקל). עוד 7% מהכסף שאתם חוסכים דרך ביטוחי מנהלים מושקעים בתעודות סל (23 מיליארד שקל), ועוד 7% מהכסף שחסכתם דרך קרנות הפנסיה מושקעים בתעודות סל (35 מיליארד שקל). במילים אחרות, רוב רובו המוחלט של הכסף שמושקע בתעודות סל הוא הכסף שלכם לפנסיה, וככל שדמי הניהול בתעודות סל אלה גבוהים יותר, כך התשואות של הפנסיה שלכם נמוכות יותר - סיבה טובה להתנגדות ציבורית למהלך זה.

אקסלנס מצויה בשליטתו של תשובה, אותו תשובה שלו אושר בספטמבר 2012 הסדר חוב, שבמסגרתו שמט חובות של חברת דלק נדל"ן בהיקף של 1.4 מיליארד שקל לגופי הפנסיה, זאת בזמן שבארבע השנים האחרונות משך לכיסו דיבידנד בהיקף של לא פחות מ־1.6 מיליארד שקל.

לא משתלם לעזוב

על פי הערכות בשוק ההון, קסם בחרה להעלות את דמי הניהול בתעודות הסל הכי פופולריות שלה - שעוקבות אחר החברות הכי גדולות בבורסה - ב־0.1% ולא יותר מזה, מסיבות מסוימות מאוד.

ראשית, העלאה של 0.1% היא העלאה "שקטה" יחסית, לא גסה מדי, ולכן יכולה לעבור מתחת לרדאר הציבורי. שנית, וכפי שמוזכר לעיל, בגלל שינוי ברגולציה של גופי הפנסיה מהשנים האחרונות, תעודות הסל לא יכולות לגבות יותר מ־0.1% דמי ניהול. אחרת, הן צריכות להחזיר את הפער לגופי הפנסיה. מכאן, קסם החליטה להעלות את דמי הניהול על תעודות הסל שלה לשיעור המקסימלי האפשרי מבחינת גופי הפנסיה.

ולבסוף, בשונה מקרנות נאמנות, בתעודות סל יש עמלות קנייה ומכירה. כלומר, כשאתם קונים תעודת סל או רוצים להחליף אחת באחרת, אם באופן ישיר ואם קרן הפנסיה שלכם עושה זאת עבורכם, אתם צריכים לשלם עמלות קנייה ומכירה לבנק או לבית ההשקעות שעושה את פעולת המכירה או הקנייה. לכן, כשקרן נאמנות מייקרת את דמי הניהול, אתם יכולים לעבור לקרן נאמנות אחרת בלי הפרעה. אבל כשתעודת סל מעלה את דמי הניהול, אם היא מעלה אותם בשיעור נמוך מספיק, לא יהיה לכם משתלם לעבור לתעודת סל אחרת. וזה בדיוק מה שעשו אתמול בקסם.