בנק ישראל הפחית את הריבית ל-0.25%, שפל של כל הזמנים

אחת הסיבות העיקריות לחידוש הפחתות הריבית היא המשך הרפיון בפעילות הכלכלית במשק. בנוסף, לאחרונה נרשמה ירידה חדה באינפלציה בפועל. במקביל, ריבית נמוכה יותר על השקל הופכת אותו גם לפחות אטרקטיבי בעיני המשקיעים בארץ ובעולם. בבתי ההשקעות טוענים: "נשק הריבית מיצה את עצמו"

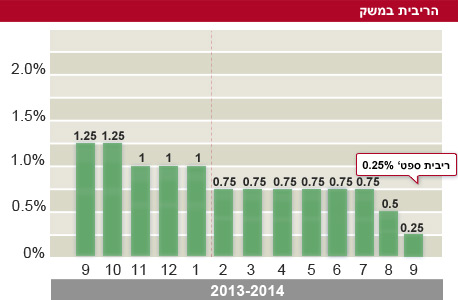

הוועדה המוניטרית של בנק ישראל החליטה היום (ב') לשוב ולהפחית את הריבית לחודש ספטמבר ב- 0.25%, בהמשך להפחתת ריבית בשיעור זהה שביצעה גם בחודש שעבר. כתוצאה מכך ירדה ריבית בנק ישראל לשפל של כל הזמנים: 0.25% בלבד.

- בגלל "צוק איתן": המדד המשולב נותר ביולי ללא שינוי

- בנק ישראל: מסתמנת האטה ביצוא ובצריכה הפרטית ברבעון השני

- הורדת הריבית: המילים הסמויות מן העין

מאז חודש אוקטובר 2011 ביצע כבר בנק ישראל 12 הפחתות ריבית, בשיעור מצטבר של 3%. כתוצאה מהפחתת הריבית הנוספת העמיקה הריבית השלילית במשק, שהיא היחס בין ריבית בנק ישראל לבין האינפלציה הצפויה.

אחת הסיבות העיקריות לחידוש הפחתות הריבית היא המשך הרפיון בפעילות הכלכלית במשק. בשבוע שעבר פרסמה הלמ"ס כי ברבעון השני של השנהגדל התוצר רק בשיעור שנתי של 1.7%, לעומת קצב גידול שנתי של 2.8% שנרשם ברבעון הקודם, ושל 5.3% ברבעון המקביל בשנה שעברה. האטה משמעותית זו בפעילות הכלכלית נרשמה עוד לפני מבצע צוק איתן, שהשפעתו השלילית על המשק נאמדת כעת באובדן תוצר של יותר מ- 0.5% (למעלה מ- 5 מיליארד שקל).

סיבה נוספת להפחתת הריבית היום היא הירידה החדה שנרשמה לאחרונה באינפלציה בפועל, המסתכמת כעת ב- 0.3% בלבד, ורצונו של בנק ישראל להחזיר אותה אל תוך תחום יעד יציבות המחירים השנתי שקבעה הממשלה (3%-1%). רבית נמוכה יותר גם מקטינה את עלויות היצרנים ומסייעת להגברת הפעילות הכלכלית במשק, וגם גורמת להגדלת הביקושים ועשויה בכך לדחוף את מדד המחירים לצרכן אל תוך תחום יעד יציבות המחירים.

במקביל, ריבית נמוכה יותר על השקל הופכת אותו גם לפחות אטרקטיבי בעיני המשקיעים בארץ ובעולם. בדרך זו היא פועלת להחלשת השקל מול המטבעות החשובים בעולם, דבר שעשוי לתרום להגדלת היצוא. אולם בתחום שער החליפין יכול בנק ישראל להיות יותר רגוע בשבועות האחרונים. אחרי תקופה מאוד ארוכה של התחזקות השקל מול הדולר, נרשם החודש היפוך המגמה, ומסוף יולי התחזק הדולר מול השקל ב- 3.3%.

הנגידה, קרנית פלוג צילום: עומר מסינגר

הנגידה, קרנית פלוג צילום: עומר מסינגר

לעומת זאת, התפתחות שממשיכה להטריד את בנק ישראל היא העלייה במחירי הדירות. הפחתת הריבית מקטינה את תשלומי הריבית החודשיים על ההלוואות לדיור במסלול הצמוד לריבית ה"פריים". בדרך זו היא מגדילה את הביקושים למשכנתאות ותורמת בכך להמשך העלייה במחירי הדירות. בחודש שעבר נבלמה אומנם זמנית העלייה במחירי הדיור, אולם בשיעור שנתי גבוהים עדיין מחירי הדירות ב- 7.7% ממחירן הממוצע בתקופה המקבילה בשנה שעברה.

הפחתת הריבית שבוצעה היום עשויה אם כן לתרום לחידוש העלייה במחירי הדירות. אולם בנושא זה הבהיר כבר בנק ישראל בעבר כי הוא מעדיף לתמוך בפעילות במשק ובמיוחד ביצוא, שהערך המוסף שלו קרוב ל- 30%, גם אם זה בא על חשבון רוכשי הדירות וענף הבנייה, שהערך המוסף שלו מסתכם רק ב- 8%.

מאוחר יותר הערב אמרה נגידת בנק ישראל קרנית פלוג בראיון לגל"צ כי הפחתת הריבית נועדה לחזק את כושר ההתאוששות של המשק בעקבות היחלשותו בתקופה האחרונה ובמיוחד בזמן הלחימה הנמשכת. היא הוסיפה כי אי אפשר להעריך עדיין את עלות הלחימה בדרום ולהערכתה אין חשש שהפחתת הריבית תעלה עוד יותר את מחיר הנדל"ן.

תגובות: "נשק הריבית מיצה את עצמו"

עפר קליין, ראש אגף כלכלה ומחקר בהראל ביטוח ופיננסים הגיב להחלטת הריבית: "להערכתנו, קשה לדמיין שללא מבצע צוק איתן ברקע בנק ישראל היה בוחר במהלך כה קיצוני במיוחד כאשר בארה"ב כבר מדברים על העלאת ריבית. לגבי העתיד אנו סבורים שהריבית לא תישאר נמוכה כל כך לאורך זמן וכאשר הריבית תתחיל לעלות בעולם סביב אמצע שנת 2015 גם הריבית בארץ תעלה".

אורי גרינפלד, הכלכלן הראשי של פסגות התייחס אף הוא להחלטה: "מכיוון שגם באופן תיאורטי אין לריבית עוד הרבה מקום לרדת, בהסתכלות קדימה, בדומה לארה"ב, השאלה שתלווה מעתה את השווקים היא מתי הריבית תחל לעלות? להערכתנו מכיוון שסביבת האינפלציה תיוותר נמוכה עוד זמן ממושך והפעילות במשק תיוותר מתונה ואף תרשום האטה משמעותית ברבעון הקרוב בגלל השפעות המבצע, הריבית צפויה להיוותר ברמתה הנוכחית עד אשר הריבית בארה"ב תחל לעלות, כלומר לא לפני סוף 2015".

אילן ארצי, מנהל השקעות ראשי בהלמן אלדובי: "הורדת הריבית הינה הצהרה של בנק ישראל על נכונותו לתמוך בצמיחה במשק, לנוכח המבצע הצבאי והשלכותיו על הכלכלה. בנק ישראל חושש מהאטה משמעותית בצמיחה במשק הישראלי, העשויה להוביל לצמיחה שלילית ברבעון השלישי של 2014. בנק ישראל מקווה שהורדת הריבית גם תעודד את המשך המהלך של פיחות השקל. הבעיה העיקרית שכעת יאלץ להתמודד עמה הבנק המרכזי, הינה שנשק הריבית מיצה עצמו, ועל מנת לעודד צמיחה בעתיד יהיה צורך בשימוש בכלים מוניטריים אחרים, כגון רכישת אג"ח".