יריד ההשקעות - זירת המניות

בתי ההשקעות והבנקים ממליצים על השקעות בסיכון גבוה, בבורסות בניו יורק ובאירופה, שיכולות להפתיע לטובה

ואלורק

סימול: VK FP, בורסת פריז

ממליץ: אלטשולר שחם

ואלורק היא חברה בינלאומית העוסקת בייצור ובמכירה של צינורות מתקדמים לתעשיית הגז והנפט. מוצריה עשויים מקשה אחת (בלא חיבורים והברגות) והם מתאימים לתחום הלוהט ביותר במגזר האנרגיה - הקידוחים האופקיים, המשמשים בין השאר להפקת הגז שהתגלה מול חופי ישראל. בשנה הקרובה צפוי זינוק במכירותיה של ואלורק מאחר שחברות קידוחי האנרגיה לא חידשו מלאים ב־2009. החברה נסחרת בשווי של כ־8.5 מיליארד יורו ובשנה ממוצעת היא מרוויחה כמעט מיליארד יורו מתוך מחזור מכירות של כ־5.5 מיליארד יורו. בקופתה כמיליארד יורו אשר עתידים לשרת את יעדי הצמיחה שלה.

טרנסאושן

סימול: RIG, בורסת ניו יורקטרנסאושן היא החברה הגדולה בעולם לביצוע קידוחי נפט וגז תת־ימיים. בבעלותה צי של כ־130 אסדות קידוח כאשר אחת מהן גרמה לדליפת הנפט העצומה במפרץ מקסיקו. פוליסת הביטוח אמורה אמנם לכסות את התביעות הצפויות, אך מאז הדליפה צנחה המניה ביותר מ־42% ושווי החברה התכווץ ב־12.5 מיליארד דולר.

עוד ביריד ההשקעות

טרנסאושן נסחרת כעת במכפיל 5.4 על רווחי 2010 ובמכפיל 4.2 על רווחי 2011. נראה שהמכפיל הנוכחי נמוך לנוכח הצפי ליציבות ברווחי ענף הקידוח. אמנם המסחר במניה צפוי להיות תנודתי בעת הקרובה, אך לאורך זמן משקף המחיר הנוכחי תמחור נוח.

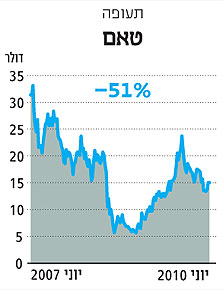

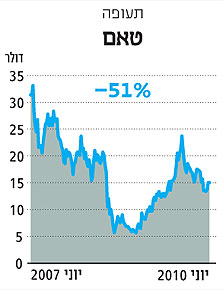

טאם

סימול: TAM, בורסת ניו יורק

טאם היא חברת התעופה המובילה בברזיל והיא נסחרת גם בארה"ב. מתחילת השנה ירדה המניה בעשרות אחוזים בשל התחרות העזה בענף (בינה לבין המתחרה גול), מחירי הנפט והתנודתיות הרבה של המטבע המקומי. אך הבחירה במניה של חברת התעופה המובילה בברזיל אינה מקרית: רק באחרונה פורסם כי ברבעון הראשון של 20101 צמח המשק הברזילאי ב־9% - הצמיחה הגבוהה ביותר ב־25 השנים האחרונות. מלבד זאת, ברזיל עתידה לארח את המונדיאל והאולימפיאדה, ולאחר שטאם פרסמה את תוצאותיה האחרונות, בנק ג'יי.פי מורגן נקב במחיר יעד הגבוה בכמעט 50% ממחיר המניה הנוכחי.

סאטיאם

סימול: SAY, בורסת ניו יורק

סאטיאם היא חברה הודית העוסקת במתן שירותי ייעוץ ותמיכה בתחום ה־IT. לקוחותיה מגיעים מתחומי הפיננסים, הטלקום, השבבים ועוד. בינואר 2009, לאחר שהתגלה שמייסדי החברה ניפחו את המאזן במיליארד דולר, ירדה המניה ב־95%. ממשלת הודו הכריחה את החברה לפטר את כל הדירקטוריון ונתח השליטה (40%) נמכר לחברת IT הודית בשם מהינדרה, אשר התייעלה, פיטרה אלפי עובדים וחזרה להרוויח. סאטיאם נסחרת במכפיל רווח חזוי (ל־12 החודשים הבאים) של 10, בעוד הממוצע הענפי עומד על 20. אם החברה תמשיך להתאושש ותעשיית ה־IT העולמית תחזור למתווה הצמיחה שלה, המניה יכולה להכפיל את ערכה ויותר.

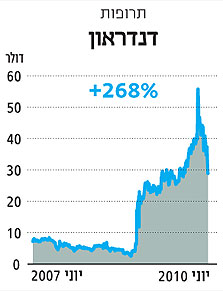

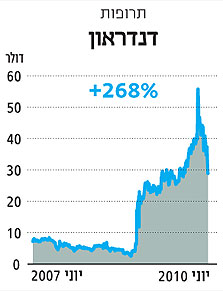

דנדראון

סימול: DNDN, בורסת נאסד"ק

דנדראון עוסקת בפיתוח ובמסחור תרופות למחלת הסרטן. לחברה שני מוצרים בולטים: ה"פרובנג'", שאמור לחזק את המערכת החיסונית בטיפול בסרטן הערמונית, וה"נאובנג'" המיועד לטיפול בסרטן השד, השחלות והמעי הגס. התרופה הראשונה כבר קיבלה אישור ממינהל המזון והתרופות האמריקאי, FDA.

עם שווי שוק עדכני של 5.2 מיליארד דולר ועם פוטנציאל לרווח של מיליארדי דולרים בשנה (שעתיד לגדול עם הזמן) קשה שלא להבחין בהזדמנות הטמונה במניה - לצד הסיכון המתבטא בתנודתיות שלה. לא בכדי נקבה סוכנות "בלומברג" במחיר יעד הכפול ממחירה הנוכחי של המניה בשוק.

סנטאק פאואר

סימול: STP, בורסת ניו יורק

סנטאק פאואר היא יצרנית המשטחים הסולאריים הגדולה בעולם. העלייה במחירי הנפט, הרפורמות שנועדו לעודד שימוש באנרגיה ירוקה והמודעות הגוברת להגנת הסביבה - כל אלה הזניקו את הכנסות החברה בעבר. אבל בשנה האחרונה ירדה המניה ב־45% בשל המשבר בשווקים, הירידה במחירי האנרגיה והעלייה החדה במחיר הסיליקון, המשמש חומר גלם עיקרי בייצור משטחים סולאריים.

ב־2010 עתידה החברה לרשום רווח למניה של 71 סנט - מה שמציב את מכפיל הרווח על 14 - וב־2011 היא עתידה להרוויח דולר למניה. מיקומה הגיאוגרפי בסין יוצר לה יתרון תחרותי בשל עלויות הייצור הנמוכות.

בנקו סטנדר

סימול: SM SAN, בורסת מדריד

בנקו סנטנדר הוא הבנק הגדול בספרד ומספק שירותי בנקאות ופיננסים באמצעות רשת סניפים באמריקה הלטינית ובאירופה. בחודשים האחרונים סבלה המניה מחולשה על רקע ההחמרה בבעיית החוב הריבוני אשר דבקה בכלכלה הספרדית החלשה ממילא.

למרות זאת, הבנק הפגין ברבעונים האחרונים ביצועים חזקים בדמות צמיחה גבוהה מהצפוי בשורות הרווח וההכנסות. העוצמה של בנקו סנטנדר באמריקה הלטינית (האחראית ל־36% מהרווחים) מפצה על החולשה בשוק הספרדי. לבנק נכסים טובים, הוא מתאפיין בניהול סיכונים ועלויות שמרני משל מתחריו ומעניק תשואת דיבידנד נאה (5.8%).

מאנסטר וורלדווייד

סימול: MWW, בורסת ניו יורק

לחברת מאנסטר וורלדווייד יש אתר השמה המפרסם מעסיקים לצד מחפשי עבודה. החברה ניצלה את המשבר האחרון כדי לייעל ולשכלל את תהליך ההשמה המשדך בין העובדים למעסיקים.

השקעה במניית מאנסטר מתאימה למי שמאמין בכלכלה האמריקאית וביכולתו של המגזר הפרטי לחזור ולגייס עובדים בהיקפים גדולים משמעותית מאלו שראינו בחודשים האחרונים. אם שוק העבודה האמריקאי אכן יתאושש, סביר להניח שהמשקיעים ירוצו להשקיע במניית מאנסטר, הנסחרת כיום בשוק האמריקאי לפי שווי של כ־1.4 מיליארד דולר, ירידה של 35% מתחילת השנה.

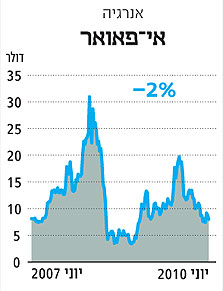

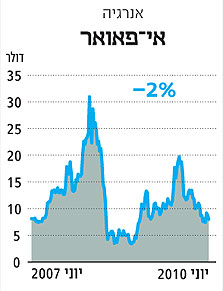

אי-פאואר

סימול: APWR, בורסת נאסד"ק

אי־פאואר היא חברה סינית המייצרת מערכות לניהול ושיפור צריכת אנרגיה. ב־2008 היא נכנסה לתחום האנרגיה המתחדשת באמצעות טורבינות רוח. מניות החברה נסחרות בנאסד"ק, והיא נהנית מצמיחה בולטת שמקורה בביקושים הסיניים בתחומי החשמל. מדובר באפיק השקעה מעניין במיוחד לנוכח המכפיל החזוי ל־2011 שעומד על 6.5 בלבד. הסיכונים בהשקעה נובעים מחוסר השקיפות המאפיינת חברות סיניות רבות ומהקושי הטמון במימוש הפרויקט הגדול והמורכב שבו זכתה החברה (עם עוד שותפות): הקמה של חוות טורבינות רוח גדולה מאוד בטקסס בעלות כוללת של כ־2 מיליארד דולר.

קרי

סימול: CREE, בורסת נאסד"ק

חברת קרי מובילה את מהפכת התאורה המבוססת על דיודות אור (LED). רכיבים מתוצרת החברה קיימים במגוון רחב של פריטים - החל במצלמות וטלפונים ניידים וכלה בכלי רכב ורמזורים. המעבר לאנרגיה חסכונית עתיד להגדיל את הביקוש למוצריה של קרי. יש להדגיש כי נורות LED אינן נשרפות, והחלפת הנורות הקיימות (ליבון) עשויה ליצור שוק של עשרות מיליארדי דולרים לתאורה המבוססת על LED. קרי מכה את תחזיות הרווח, ומדובר במובילת שוק שמוצריה נחשבים איכותיים יותר ולכן גם יקרים יותר משל מתחרותיה. הקניין הרוחני שלה מוגן בפטנט, יש לה 987 מיליון דולר בקופה והיא נטולת חוב.