יריד ההשקעות - זירת האג"ח

אם יש לכם אומץ והביטוי "סיכון גבוה - סיכוי גבוה" מדבר אליכם, יש לבתי ההשקעות ולבנקים כמה המלצות בשבילכם גם בשוק האג"ח - מה דעתכם להשקיע באג"ח של ממשלת יוון או באג"ח של BP השקועה עד צווארה בדליפת הנפט במפרץ מכסיקו?

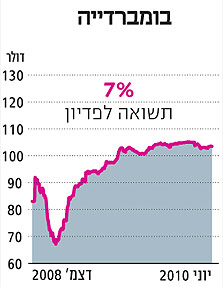

בומברדייה

סימול: BOMB 8% 11.15.14

ממליץ: אופנהיימר

בומברדייה היא חברה קנדית הפעילה בשני מגזרים - תעופה ותחבורה - שתרומתם לשורת ההכנסות כמעט שווה. החברה מייצרת מטוסים ורכבות ומספקת חלקי חילוף ושירותי תחזוקה עבור לקוחותיה.

בומברדייה הציבה לעצמה יעדי רווחיות, נזילות ומבנה הוני שתכליתם לצמצם את חובותיה. החברה שואפת לזכות בדירוג השקעה (-BBB ומעלה) ותוכניתה נפרשת על פני 4–3 השנים הבאות, אך סביר להניח שעוד לפני כן היא תזכה להעלאת דירוג מצד חברות האשראי. נכון לסוף אפריל 2010, חוב החברה (הכולל גם התחייבויות פנסיוניות והתחייבויות חכירה תפעוליות) מסתכם בכ־6.6 מיליארד דולר.

עוד ביריד ההשקעות

בלדור אלקטריק

סימול: BEZ 8.625

ממליץ: אלטשולר שחם

בלדור אלקטריק היא חברה אמריקאית המייצרת מנועים חשמליים לתעשייה. מהשנה הבאה ייכנס לתוקפו חוק אמריקאי שיחייב את התעשיינים להשתמש אך ורק במנועים מהסוג הזה. החברה רווחית ובעלת תזרים חיובי, אבל היא מדורגת B מאחר שב־2007 רכשה חברה מתחרה בכ־1.8 מיליארד דולר, שהכבידה מאוד על מאזניה. הרכישה מומנה בעיקר על ידי אג"ח ואשראי בנקאי. ברבעונים האחרונים החלה בלדור לפרוע את חובה לבנקים ונראה כי סוכנויות הדירוג יגיבו בחיוב לשיפור במאזניה. לבלדור אופציה לפדיון מוקדם של האג"ח ב־2012, ואם כך יקרה, (בסבירות נמוכה) התשואה לפדיון היא 8.3%.

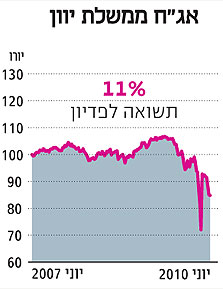

אג"ח ממשלת יוון

סימול: GGB 4.6

ממליץ: הבנק הבינלאומי

האג"ח של יוון נקלעו לפני כמה חודשים לסכנת חדלות פירעון, אך בסופו של דבר החליט האיחוד האירופי לסייע לממשלת יוון בסכום של עד 110 מיליארד יורו. בתמורה התחייבה יוון לבצע רפורמות משמעותיות בתקציבה הלאומי, שבמרכזן קיצוצים תקציביים עמוקים והקטנת הגירעון הממשלתי מרמתו הנוכחית, 13.6%, לרמות של 6%–5% בתוך כמה שנים.

שוקי ההון אינם מאמינים בהצלחת הקיצוצים, ולראיה דירוג האשראי של יוון ירד לדרגת אג"ח זבל. אם השווקים מפריזים בחרדתם והרפורמות ביוון ישיגו את יעדן, התשואות לפדיון עשויות לרדת מאוד — דבר שיניב רווחי הון לא מבוטלים.

שורט על אג"ח אמריקאיות

סימול: TBT

ממליץ: הלמן אלדובי

קרן הסל TBT שהנפיקה פרושיירס מעניקה חשיפה כפולה למכירה בחסר ("שורט") על אג"ח ממשלתיות אמריקאיות ל־20 שנה. הסיבה להשקעה ברורה: ארה"ב סובלת מחוב ומגירעון עצומים המחייבים את הממשל להנפיק אג"ח בעשרות מיליארדי דולרים. הדבר גורם להצפת השוק ועתיד ללחוץ על מחירי האג"ח בעתיד. אמנם האג"ח הארוכות של ממשלת ארה"ב נהנות ממומנטום חיובי, אבל המגמה עתידה להגיע לקצה, בין השאר בשל קיצור המח"מ שעליו הכריזה באחרונה סין. לכך יש להוסיף את המומנטום השלילי כלפי מצב החוב של המדינות המפותחות, אשר תפס תאוצה עם הגעתה של יוון לסף פשיטת רגל.

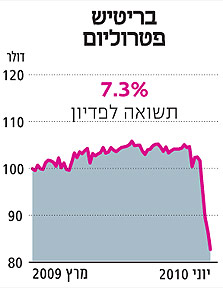

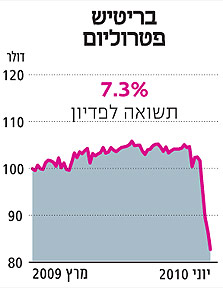

בריטיש פטרוליום (BP)

סימול: 3.875 BPLN

ממליץ: מיטב, מנורה מבטחים

סביר להניח שהרבה גבות יורמו בשל המלצה זו, שהרי כתם הנפט העצום שיצרה בריטיש פטרוליום במפרץ מקסיקו חתך את שווי השוק שלה ב־50% כמעט, שהם כ־90 מיליארד דולר. עם זאת, מדובר עדיין באחת החברות החזקות בעולם מבחינה מאזנית.

לדעתנו, הסיכון שבריטיש פטרוליום תפשוט רגל נמוך משמעותית מזה שמגולם באג"ח שלה. לדוגמה, האג"ח שמועד פירעונן חל במרץ 2015 נסחרות כיום בתשואה דולרית של כ־7.3%, שהם כ־5.3% יותר מאג"ח מקבילות של ממשלת ארה"ב. האומנם השקעת אקסטרים? כדאי להיזכר בדבריו של וורן באפט, שאמר: "תהיה חמדן כשכולם פחדנים".

פרודנשל

סימול: PRUFIN 11.75

ממליץ: בנק אגוד

פרודנשל היא חברת אחזקות פיננסית המספקת שירותי ביטוח, ניהול השקעות ושירותים נלווים. החברה הנפיקה אג"ח צמית שזכתה לדירוג -A ומשלמת קופון קבוע של 11.75% עד דצמבר 2014. אחר כך יש לחברה זכות להחזיר את הקרן והריבית שנצברו למשקיעים ("לקרוא לאג"ח"), ואם היא מחליטה שלא לעשות זאת, הנייר נהפך לאג"ח בריבית משתנה המעניקה ריבית של 9.23% מעל לתשואת אג"ח ממשלתיות אמריקאיות ל־5 שנים. אם החברה לא קוראת לאג"ח עד 2019, המרווח מעל האג"ח הממשלתיות גדל ל־12.23%. בימים אלו האג"ח משקפת תשואה של 8.25% לתאריך הקריאה.

גאזפרום

סימול: GAZPRU 9.625

ממליץ: הדס ארזים

גאזפרום היא מפיקת הגז הגדולה בעולם, והיא גם החברה הרוסית בעלת שווי השוק הגבוה ביותר שאחראית לכ־10% מהתמ"ג הרוסי. ממשלת רוסיה היא בעלת השליטה (50.01%) בחברה, והיא זו שמכתיבה את מדיניותה של גאזפרום.

במצב העניינים הנוכחי, כאשר מחירי האנרגיה יציבים אך ייתכנו זעזועים בגלל תוכנית הגרעין האיראנית, זוכות האג"ח הקצרות של החברה לציון טוב במשוואת הסיכון לעומת הסיכוי לרווח.

האג"ח של גאזפרום זכו לדירוגים BBB (מטעם סטנדרד אנד פור'ס) ו־Baa1 (מטעם מודי'ס) — שהוא הדירוג הגבוה ביותר שניתן לחברה רוסית, זהה לדירוג של ממשלת רוסיה עצמה.

רנטנבנק צמודת ריאל

סימול: RENTEN 8.75

ממליץ: בנק הפועלים

השקעה נוספת המספקת תשואה עודפת בסיכון גבוה היא אג"ח דולרית הצמודה לריאל הברזילאי שהונפקה על ידי רנטנבנק הגרמני. האג"ח מדורגת AAA ומגובה על ידי ממשלת גרמניה, עובדה המנטרלת את סיכון המנפיק. האג"ח נסחרת בתשואה שנתית גבוהה יחסית של 9.5% ויש להביא בחשבון את השינוי בשער הריאל הברזילאי לעומת הדולר.

הריבית בברזיל מצויה כיום ברמה גבוהה, 10.25%, והאג"ח מספקת בהתאם תשואה גבוהה יותר מאג"ח המונפקות בדולר או ביורו. בשנה האחרונה התחזק הריאל לעומת הדולר בכ־10%, אך בזמן משבר האשראי הוא נחלש בכ־40% לעומת המטבע האמריקאי.

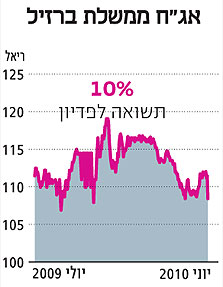

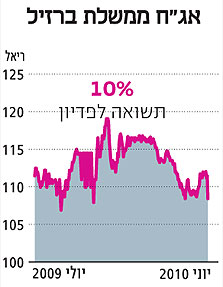

אג"ח ממשלת ברזיל

סימול: BRAZIL 12.5 16

ממליץ: חיים פגוט

לפי תחזית הממשלה, כלכלת ברזיל עתידה לצמוח השנה בכ־6% ולשמור על קצב צמיחה שכזה עד 2014. האינפלציה ב־12 החודשים האחרונים הסתכמה ב־5.22% והיא עתידה לעמוד השנה על 5.8% בעיקר בגלל מחירי המזון והאנרגיה.

אג"ח של ממשלת ברזיל מונפקות בכמה מטבעות, והן נבדלות מאוד בתשואה לפדיון שלהן. למשל, אג"ח של ממשלת ברזיל המונפקת בדולר אמריקאי ונפרעת ב־2015 נותנת תשואה לפדיון של 3.5%. לעומתה, אג"ח שנפרעת כשנה אחריה והונפקה במטבע הברזילאי מעניקה תשואה לפדיון של כ־10%. מי שמאמין בכלכלת ברזיל יכול לאתר הזדמנות השקעה מעניינת באפיק זה.

אג"ח זבל אמריקאיות

סימול: HYG

ממליץ: תמיר פישמן

חברת איישרס הנפיקה קרן סל שסימולה HYG ועוקבת אחר מדד אג"ח זבל הנסחרות בארה"ב. הקרן מעניקה פיזור מעולה למי שמעוניין להיחשף למגזר: האחזקה הגדולה ביותר של HYG מהווה רק 1.4% מכלל נכסיה, ו־10 האחזקות הגדולות של הקרן מהוות 10% מהנכסים.

הקרן משקיעה ב־300 ויותר אג"ח שונות, וגם הפיזור הענפי רחב מאוד. המגזרים הבולטים הם האנרגיה והפיננסים (9% מנכסי הקרן, לכל מגזר). האחזקה בקרן מיועדת למי שצופה התאוששות במשק האמריקאי, והפיזור הנרחב של האג"ח מפצה על הסיכון הרב הגלום בהן. הקרן משקיעה בדירוגים BB ומטה.