"אם ורינט ונייס יתמזגו, אחת ועוד אחת ייתנו שתיים וחצי"

המיזוג האפשרי בין החברות הביטחוניות עולה וחוזר מדי שנה, אולם הפעם אנליסטים מעריכים כי התנאים בשוק ההון כמעט שמחייבים מיזוג כזה. עם המרוויחים הגדולים מהמיזוג נמנים עובדי ורינט שיממשו אופציות ברווח של 10.7 מיליון דולר

אתמול פורסם ב"כלכליסט" כי נייס נמצאת במשא ומתן לרכישת ורינט המתחרה הוותיקה. נייס עצמה צפויה לשלם על ורינט כ־1.5 מיליארד דולר, פרמיה של 25% על שווי השוק של החברה, בעסקת מזומן ומניות. בשנים האחרונות צצו לא פעם שמועות על מיזוג אפשרי בין שתי החברות, אולם בסופו של דבר, בסיבובים הקודמים השמועות לא הבשילו לכדי עסקה.

- ורינט פיספסה התחזיות בשורת ההכנסות; הרווח ברבעון עלה ב-10%

- כשישראלית רוכשת ישראלית

- מיזוג ישראלי ענק: נייס במו"מ לרכישת ורינט

ורינט ונייס שמתחרות באותה נישה פעילות שתיהן הן בתחום הביטחוני, שבו הן מספקות תוכנות ניתוח מודיעיניות, והן בתחום התוכנות למרכזי השירות, כך שבעזרת המיזוג יוכלו שתי החברות לנצל את הדמיון ביניהן לחיתוך בעלויות התפעול.

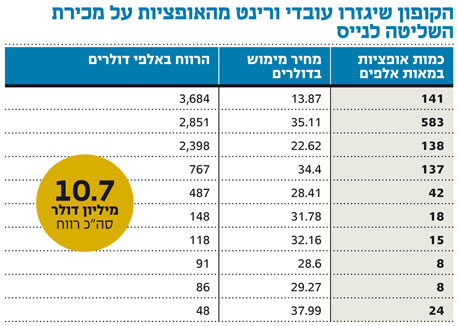

עם הנהנים העיקריים מהעסקה נמנים עובדי ורינט, שמחזיקים במאות אלפי אופציות הנמצאות בתוך הכסף, שכולן צפויות להבשיל כשהעסקה תצא לפועל. עובדי ורינט מחזיקים ב־507 אלף אופציות במחירי מימוש שנעים בין 13.87 דולר ל־38 דולר, שהרווח עליהן לעובדי החברה מסתכם ב־10.7 מיליון דולר.

אנליסט הטכנולוגיה של RBC, דניאל מרון סבור כי "עסקה כזו בהחלט יכולה לייצר סינרגיות בצד העסקי, וגם בצד האפשרות להגיע לשווקים נוספים ולהרחיב את מעגל הלקוחות המשותף. אנחנו חושבים שהחברה הממוזגת יכולה להביא לתמחור טוב יותר של המוצרים בשוק עצמו, ובנוסף להביא לחיסכון בעלויות שונות, אם זה משרדים, לוגיסטיקה, ואם זה גם בקיצוץ במספר העובדים לצערנו. המהלך עשוי להוביל לשולי רווח יותר גבוהים, בהנחה כמובן שהמיזוג יהיה מוצלח, אבל מדובר בתהליך לא פשוט של איחוד חברות. שתי החברות ביחד יכולות להביא למצב שבו אחת ועוד אחת ייתנו שתיים וחצי".

אפשרות להעלאת מחירים

לדברי אורי ליכט, מנהל מחלקת המחקר של אי.בי.אי, "מדובר בעסקה ששוק ההון מדבר עליה כבר שנים, ונראה כי כל רגע זה עומד לקרות. בהנחה שאכן העסקה תקרה, מדובר בעסקה מאוד מעניינת. ורינט ונייס הן חברות מתחרות, אך החוזקה של האחת היא החולשה של השנייה. בעוד שוורינט היא שחקנית חזקה בתחום הביטחוני, נייס מתקשה להשיג צמיחה בתחום, ובעוד נייס ממשיכה להוביל בתחום הקולי, ורינט, למרות רכישת וויטנס, נשארה מעט מאחור. המספרים שפורסמו משקפים מכפיל של 13 על ורינט, בדומה לזה שבו נייס נסחרת, אבל צריך לזכור שלנייס יש 500 מיליון דולר בקופה ולוורינט יש חוב של 400 מיליון דולר. אם העסקה תצא לפועל, יש פה אפשרויות סינרגיה מאוד גדולות, של מכירות צולבות, אפשרות לבצע העלאות מחירים רוחביות בשוק ויכולות התייעלות גדולות, ככה שיש פה הרבה היגיון.

"מנגד, צריך לזכור שהעסקה תדרוש אישורים רגולטורים מכיוון שעלול להיווצר פה מונופול בתחום הקול ואולי גם בתחום הביטחוני. כששתי חברות גדולות מתאחדות הרבה פעמים, הלקוחות מבקשים הצעות מחיר מספקים נוספים, לכן יכול להיות מצב שנראה אפילו נטישה מסוימת של לקוחות. ברמות המחיר הנוכחיות העסקה נראית סבירה והיא תתקבל בחיוב בשוק ההון".

ערן יעקובי, אנליסט הטכנולוגיה של דש איפקס, אמר ל"כלכליסט" שעדיין מוקדם לחגוג: "אני מסקר את נייס כבר חמש־שש שנים ופעם בשנה הסיפור הזה עולה. על פניו, נראה שזה יותר מוצק הפעם. הרציונל הוא שאנחנו נמצאים בסביבה מאקרו־כלכלית קשה. מצד שני, כשאתה מסתכל על שתי החברות, אפשר לזהות כבר מעל לשנתיים רצון למצוא מנועי צמיחה חדשים. למעשה, שתיהן התבססו על רכישות קטנות כדי לצמוח, אבל מבחינת תשואה על ההשקעה שהן עשו לא ראינו שינוי משמעותי.

"בנוסף, תקופה מאקרו־כלכלית קשה מזרזת עסקאות כי זה משחק על יתרון לגודל, כשבמקביל אתה גם מוציא מתחרה מהשוק, שזה בונוס. בנוסף, אם ורינט יותר עסוקה בתחום הביטחוני ונייס יותר פעילה בתחום הארגוני, אז יש פה השלמה מצוינת. לגבי התחום הביטחוני, מאז 2008 אנחנו מחכים כבר לרכישה משמעותית מנייס שיש לה קופה גדולה. אלה גם שתי חברות עם אוריינטציה ישראלית, כך שגם מבחינה ארגונית זמן ההסתגלות הוא לא משמעותי".

שמועות שלא התממשו

גם דב רוזנברג, אנליסט בכלל פיננסים, זוכר ש"כבר היו בעבר שמועות שלא התממשו. ההיגיון ברכישה הוא שיש הרבה סינרגיות בין שתי החברות. צריך גם לזכור שהחברות יצטרכו לקבל אישור רגולטורי לעסקה הזו. לדעתי, בשלב הראשון, החברות יעבדו במקביל כדי שלא לפגוע בהכנסות בטווח הקצר ולאט לאט יעשו מיזוג של הלקוחות והפתרונות. יש סינרגיות משמעותיות מבחינת הוצאות תפעוליות. מבחינת השליטה שלהן בשוק, אם נייס תתמקד קצת יותר בארגונים, ורינט תיתן להם קצת יותר את השוק הביטחוני.

מבחינת שוק ההון, עוד לפני שמדברים על כל הסינרגיות, אפילו אם פשוט מחברים בין שתי החברות, אפשר לזכות פה בהזדמנות נהדרת שנותנת לך במקרה השמרני ערך של מחיר שגבוה מהמחיר של נייס כרגע ב־15%. לפי דעתי, אין ספק שהחברות רואות את היתרון של החיבור. הסיבה לזה שהמיזוג הזה יותר סביר כרגע הוא שהמבנה הניהולי של ורינט מתנקה עכשיו מקומברס, עם פיצול הפעילות שלה. היתרון ברכישה הזו קיים כבר שנים. צריך לזכור גם שלוורינט יש חוב של 400 מיליון דולר, ולהערכתי המשמעות היא שנייס למעשה תשלם כ־2 מיליארד דולר ולא 1.5 מיליארד דולר".

חשש מיצירת מונופול

רוני בירון, אנליסט בכיר ב־UBS, אמר כי "שתי החברות פועלות באותם תחומים פחות או יותר וחולשות על מרבית השוק. שתיהן חופפות בתחום הבטחוני ולשתי החברות יש שורשים וזיקה לישראל, כך שמבחינת תרבות יש פה השלמה מסוימת. זאבי ברגמן, מנכ"ל נייס הנוכחי, מכיר את ורינט טוב מהתקופה שבה הוא שימש כמנכ"ל קומברס.

"מנגד, יש פה לא מעט אתגרים בעסקה מהסוג הזה. הראשון הוא אתגר רגולטורי, צריך לראות האם לא ייווצר מונופול. האתגר היותר משמעותי הוא אתגר הביצוע. ורינט רכשה את וויטנס בעבר ולקח לה הרבה זמן לעכל את הרכישה הזו. יש פה הרבה אנשים, הרבה מוצרים והרבה ערוצי שיווק. גם מבחינה פיננסית זו עסקה מאוד גדולה בשביל נייס. עסקה מהסוג הזה שקולה להרבה מאוד רכישות קטנות ועשויה לדחוף את התחום הביטחוני ולקחת את נייס למקום אחר לגמרי, אם הם יצליחו לעשות אופטימיזציה של שתי החברות, אז מדובר פה על פוטנציאל גבוה מאוד".