אימה אמריקאית: לא הכל נוצץ באג"ח מארה"ב שהונפקו בת"א

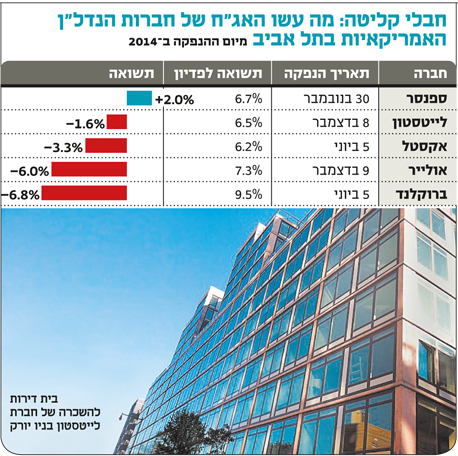

ארבע מתוך חמש חברות הנדל"ן האמריקאיות שגייסו חוב בת"א הסבו למשקיעים הפסדים על הנייר מיום ההנפקה. האג"ח של ברוקלנד, היחידה שאינה מדורגת בקבוצת ה־A, נושקות לתשואה דו־ספרתית

בזמן שהמשבר בכלכלה הרוסית נותן את אותותיו באיגרות החוב של החברות הישראליות שפועלות ברוסיה, ובראשן אפריקה ישראל ומירלנד, גם רוב איגרות החוב של החברות האמריקאיות שגייסו חוב באמצעות הנפקת אג"ח בבורסה בתל אביב רושמות ירידות שערים ומסבות למשקיעים שרכשו אותן בהנפקה הפסדים שמגיעים עד ל־6.8%.

- אולייר מנסה לפתות את המוסדיים עם הנפקה של אג"ח צמודה לשער הדולר

- האג"ח של ספנסר החלה להיסחר: המוסדיים הסתערו על הסחורה

- הצלחה לספנסר האמריקאית בשלב הציבורי: גייסה 91 מיליון שקל באג"ח

מלכודת ההצמדה לדולר

המגייסת הטרייה ביותר, אולייר, שאיגרות החוב שלה נרשמו למסחר לפני שבוע בדיוק, הספיקה לרדת ב־6%. אולייר, שמחזיקה ב־119 נכסים מניבים שונים ברחבי העיר ניו יורק, היא היחידה מבין חמש המנפיקות מארה"ב שאיגרות החוב שלה צמודות לדולר. כך שבעוד שהחברות האחרות נהנות מהתחזקות המטבע האמריקאי שמעלה את שווי הנכסים שלהן, בזמן שהיקף החוב השקלי שלהן נותר בעינו, החוב של אולייר למחזיקי האג"ח גדל באותו שיעור שבו עולה שער הדולר לעומת השקל. צחוק הגורל, דווקא הניסיון של אולייר "לפתות" את המשקיעים עם הלהיט הנוכחי של שוק ההון, אג"ח צמודות לדולר, היה בעוכרי החברה המנפיקה.

ירידת השערים החדה ביותר מיום ההנפקה נרשמה באג"ח של חברת ברוקלנד שפועלת בתחום הייזום למגורים בברוקלין, ניו יורק. מאז ההנפקה שהושלמה בראשית יוני 2014 ספגו איגרות החוב של ברוקלנד ירידות שערים חדות של 6.8% ואיגרות החוב של החברה האמריקאית נסחרות כבר בתשואה לפדיון של 9.5% (שקלי), שמתחילה להזכיר תשואה של אג"ח זבל.

נקודת אור יחידה: ספנסר

את נקודת אור היחידה מבין החברות האמריקאיות שגייסו חוב בבורסה בתל אביב מהווה ספנסר, שנכון להיום מחיר האג"ח שלה בשוק גבוה ב־2% מהמחיר שבו הונפקה בסוף נובמבר השנה. הסיבה לכך נעוצה בעובדה שבמרכז למשקיעים מסווגים ספנסר לא זכתה לביקושים גבוהים. העובדה שהביקוש לא היה גבוה ביחס להיצע האג"ח בהנפקה אפשרה למשקיעים המוסדיים שהשתתפו בה ליהנות מתנאים נוחים וממחירים אטרקטיביים.

צילום: בלומברג

צילום: בלומברג כפועל יוצא מכך, איגרות החוב של ספנסר הניבו למשקיעים בהן רווח של 5% כבר ביום המסחר הראשון. המשקיעים שראו כי טוב, ועד להנפקה של ספנסר בחרו לנהוג בחברות הזרות ב"כבדהו וחשדהו", החלו להתנפל על ההנפקות שבאו לאחר מכן. הנהנות מהסתערות המשקיעים היו לייטסטון ואולייר, שזכו לביקושי יתר בהנפקות שלהן ונהנו מהרוח הגבית הודות להנפקה המוצלחת של ספנסר. עבור המשקיעים התמונה הפוכה, שכן בשני המקרים הללו, ההסתערות עולה להם לעת עתה בהפסדים על הנייר.

ירידות השערים באג"ח של החברות האמריקאיות שהפיקו בתל אביב מגיעות על רקע החולשה של שוק החוב המקומי לנוכח ירידות השערים באג"ח הקונצרניות. גם פדיונות של כ־600 מיליון שקל בקרנות הנאמנות המסווגות בקטגוריית אג"ח כללי הוסיפו שמן למדורה ותרמו לתמונה העכורה בשוק האג"ח הקונצרניות.

ביחס לשלוש המגייסות האחרונות, ספנסר, לייטסטון ואולייר, בדיקת "כלכליסט" גילתה שרווחי שערוכים מהווים 92% מהרווח הנקי של שלוש חברות הנדל"ן האמריקאיות שגייסו חוב בבורסה של ת"א. התשקיפים שפרסמו שלושת החברות שמתמחות בתחום הנדל"ן המניב בארה"ב, חושפים את הרווחים המרשימים שלהן, ולא פחות חשוב מכך, את הסעיפים בדו"ח רווח והפסד שתרמו לכך.

הרווח הנקי המצטבר של שלוש החברות במחצית הראשונה של 2014 מגיע ל־203 מיליון דולר, אולם בדיקת "כלכליסט" גילתה שהמקור ל־186 מיליון דולר מהרווח הנקי המדווח נובע מעליית ערך נדל"ן להשקעה. כלומר, השערוכים מהווים 92% מהרווח הנקי של שלוש מגייסות החוב האמריקאיות בת"א.

הסיכונים של ברוקלנד

ארבע מהחברות המגייסות מדורגות בקבוצת ה־A, ורק ברוקלנד חריגה והדירוג שלה נמוך יותר ועומד על +BBB. ייתכן שהדירוג הנמוך יחסית תורם לעובדה שברוקלנד רשמה את ירידות השערים החדות ביותר ואף נסחרת בתשואה הגבוהה מבין החמש. בדו"ח הדירוג של S&P מעלות לברוקלנד נכתב שלחברה בסיס EBITDA מצומצם וחשיפה גבוהה לתנודות בשוק הדיור בבוקלין ולעיכובים בפרויקטים ובמכירות. את הסיכונים האלו מקזזים חלקים פרויקטים קטני היקף במיקומים אטרקטיביים.