"אם המיזמים האינטרנטיים יהיו גדולים מדי, המערכת הבנקאית תבלע אותם"

חברת ההלוואות האינטרנטיות לנדינג קלאב, שמחברת בין לווים ומלווים, הצליחה לגייס 900 מיליון דולר בוול סטריט. גם בישראל התחום מתחיל להרים את ראשו ולהדאיג את המערכת הבנקאית. זו מתייחסת לבעיה בתוכניות האסטרטגיות לשנה הקרובה, אך שוקלת פתרונות שיפגעו ברווחיות שלה מהתחום

לפני שבועיים הונחה עוד אבן בדרך לעולם פיננסי אחר: חברת ההלוואות האינטרנטיות לנדינג קלאב (Lending Club), שמחברת בין לווים ומלווים, ומעניקה הלוואות בהיקף 6.2 מיליארד דולר,יצאה להנפקה ראשונית בוול סטריט וגייסה כ־900 מיליון דולר. המהלך העניק לחברה האמריקאית שווי של 5.4 מיליארד דולר.

- לנדינג קלאב זינקה ב־60% בתוך יומיים מהנפקתה

- מיזם ההלוואות האינטרנטי של בלנדר יוצא לדרך

- הלוואות משקי הבית מחברות האשראי זינקו ב־27% בשנה

חברת הלוואות ה־P2P (עמית לעמית, Peer to Peer) הלהיבה את דמיון המשקיעים והפכה כנראה להנפקת הטכנולוגיה האמריקאית הגדולה ביותר של 2014. יומיים לאחר ההנפקה, זינקה החברה בכ־60% ושוויה נסק ל־8.7 מיליארד דולר. כיום היא נסחרת לפי שווי של 9.3 מיליארד דולר. מי שעקב בעניין אחרי ההנפקה הזו היו הבנקים הישראלים. ההנפקה המוצלחת הציבה להם את העתיד המדאיג ממש מול העיניים.

הבנקים, שנסחרו לאורך שנים רבות במכפילים של 1.2 על ההון, נסחרים בשנים האחרונות במכפילים נמוכים בהרבה, והמכפיל הממוצע היום במערכת הוא 0.7%. בבנקים נהגו לאורך השנים להאשים את הרגולציה ואת הקשיים שהיא מערימה עליהם. אולם גם לתמורות בסביבה העסקית, שמשתנה בשנים האחרונות ללא היכר, יש יד ורגל בדבר. השינוי התחיל באשראי המוסדי, שבו כבר נגסו המוסדיים. ההנפקה של לנדינג קלאב היא סנונית גדולה שיכולה להציג את הסיכון הבא האורב לפעילות הבנקים — האיום על האשראי הצרכני.

הסיבה להתגברות האיומים היא השליטה על המידע ועל בלעדיות בחיתום אשראי. החיתום הוא היכולת לתמחר נכון את הסיכון באשראי כדי להרוויח ממנו. הבנקים מבססים תמחור זה בעיקר על מידע בלעדי שבידיהם הנגזר מהתנהגות חשבון העו"ש של הלקוח.

במשך שנים הבנקים עצרו ומסמסו הצעות חוק ויוזמות לפתיחת מאגרי מידע על לקוחות, כך ששוק האשראי ייפתח לתחרות. כעת נראה שהשוק כבר לא מחכה למחוקקים. מאגרי המידע הבלתי נדלים, המהירים והזמינים שבאינטרנט מתחילים להוות אלטרנטיבה לחיתום הבנקאי. המספרים עדיין קטנים, אבל בבנקים כבר מכניסים את ההתמודדות עם האיום לתוך תוכניות העבודה, אך לא בטוח שבצורה שתיטיב עמם.

הטריגר לתחרות: הריבית הנמוכה

לנדינג קלאב האמריקאית מציעה חלום: שבירת מערכת האשראי הבנקאי והחלפתה בפלטפורמה מתוחכמת ואינטרנטית. החברה, שהוקמה ב־2006 ונכנסה לרשימת החברות המבטיחות ביותר של מגזין פורבס, הספיקה לקשור בין מלווים ללווים בהיקף של כ־6 מיליארד דולר, שניתנו בריבית ממוצעת גבוהה של 10%־15%. מלבד לנדינג קלאב פועלות בשווקים האמריקאי והבריטי חברות גדולות וחזקות נופות שביססו את מעמדן, כמו זופה, פרוספר ואחרות.

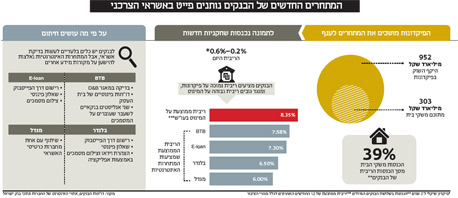

מדוע אנשים מציעים להלוות את הכסף באמצעות חברות כמו לנדינג קלאב? מעבר לטיקט החברתי, התופעה מונעת על ידי הריבית הנמוכה. כיום, הבנק מציע על פיקדון ל־3 שנים ריבית שנעה בין 0.2% ל־0.6% במקרה הטוב. הבנק לוקח את הכסף ומלווה אותו לחברות, למשכנתאות ולמשקי הבית. לפיכך, הריבית האפסית מובילה את הלווים לחפש תשואה במקומות אחרים. אם הם רוצים להשקיע בגוף שמלווה את כספם לאנשים אחרים, המיזמים האינטרנטיים מציעים ריבית של 6%־11%. הלוואה לחברות ניתן לעשות על ידי השקעה בקרן נאמנות קונצרנית.

הצלחתו של מיזם הלוואות תלויה בראש ובראשונה ביכולת החיתום, ולאחר מכן ביכולת הגבייה מלווים שלא מחזירים את חובותיהם. התשואה היפה נובעת גם מרמת הסיכון, שכן הסיכון במקרה האינטרנטי מוטל על בעלי הפיקדונות.

בישראל התחום רק התחיל להרים את ראשו. ב־2014 קמו שלושה מיזמים עיקריים כאלה. הראשון, loan־E, קם בתחילת השנה ומציע פלטפורמה דיגיטלית לקשר בין אנשים פרטיים. מספר חודשים לאחר מכן קמה BTB, שפונה לפלח אחר, גם הוא נמצא בלב התוכנית האסטרטגית של הבנקים - עסקים קטנים. ממש לאחרונה הצטרף אליהם אתר Blender, שפונה ללקוחות פרטיים. "המידע הזמין באינטרנט הוא חלק מתהליך החיתום שלנו", אומר גל אביב, מנכ"ל בלנדר. "המטרה היא שבסופו של דבר תהליך קבלת ההלוואה יהיה כמו להזמין חדר במלון באפליקציית בוקינג".

בסך הכל הלוו הפלטפורמות הישראליות כ־13 מיליון שקל מתחילת השנה. סכום אפסי אם משווים אותו להר האשראי הצרכני, שהאמיר והגיע ל־110 מיליארד שקל בנטרול משכנתאות.

אולם בכך לא תם האיום על הבנקים: חברת הביטוח מגדל מעוניינת להיכנס לתחום, קופות הגמל וקרנות ההשתלמות מעניקות הלוואות בנתחים הולכים וגדלים. מאז תחילת השנה נתח ההלוואות הצרכניות שלהם (ללא הלוואות לדיור) קפץ ב־19.8% וב־4 שנים האחרונות ב־50%. גם חברות כרטיסי האשראי וחברות חוץ־בנקאיות כמו מימון ישיר ופמה נכנסות למימון רכישת רכב. גם כאן עדיין מדובר במספרים קטנים, אבל כאלה שיכולים להצביע על המגמה.

צילום: shutterstock

צילום: shutterstock הסכנה: "הפרטה" של יכולת החיתום

ובכל זאת, הפלטפורמות הדיגיטליות עשויות להיות משמעותית מאוד עבור הבנקים, מאחר והן טומנות בתוכן את "הפרטת" יכולת החיתום של הלוואות. בלנדר לדוגמה החליטה לבצע את החיתום בין היתר באמצעות פייסבוק, שהמידע שזורם בה מאפשר לדעת לא מעט על הלווים. במערכת הבנקאית הגיבו לכך בביטול. "חיתום דרך הפייסבוק זה לא העתיד", אמר מנכ"ל של אחד הבנקים. הבנקים כבר זלזלו בעבר בתחרות חדשה שצצה, ובשנים לאחר פתיחת שוק האשראי לתחרות, חשבו הבנקים כי המוסדיים אינם העתיד של שוק המימון הקונצרני. אולם, מחלקות האשראי בגופים המוסדיים מעסיקות כיום יוצאי בנקים רבים.

חיתום בפייסבוק אינו המצאה ישראלית: גם מקס לבצ'ין, ממייסדי פייפאל, כבר החל בחלום שלו לשנות את תעשיית הפיננסים מהיסוד. בחברה שהקים Affirm הוא מתכנן להשתמש במידע (ביג דאטה) שמצוי ברשת ולבנות דירוג אשראי מתוחכם ודינמי, שיתבסס על רשתות חברתיות, מסמכים ותשלומים ברשת כדי להחליט בתוך שניות אם הלקוח זכאי להלוואה. גורם בכיר בשוק ההון אמר בהקשר זה "חיתום הלוואות הוא לא תנ"ך, והוא בטח לא נמצא רק בידי הבנקים".

כדי להבין את גודל האובדן די בבחינת המגמה מאז תחילת השנה. תיק האשראי העסקי של שני הבנקים הגדולים, הפועלים ולאומי, התכווץ בלמעלה מ־7 מיליארד שקל ביחד. ומאז תחילת 2013 ועד היום, המערכת הבנקאית כולה איבדה כ־20 מיליארד שקל מתיק האשראי העסקי ־ ירידה של 9%. מנגד, תיק ההלוואות הפרטיות של המוסדיים צומח במהרה ועומד נכון לחודש ספטמבר על 48 מיליארד שקל לעומת 33 מיליארד בתחילת 2013 — זינוק של כמעט 50%. בסך הכל מנהלים המוסדיים 52% מכלל האשראי הקונצרני.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

לכך מתווספות חברות כמו האחים נאוויופנינסולה, שלאחרונה הונפקה בבורסה, המספקות פתרונות מימון לעסקים קטנים ובינוניים. ב־12 החודשים האחרונים הגדילה חברת האחים נאוי את האשראי החוץ בנקאי שלה ב־43%, וזה עומד כיום על למעלה ממילארד שקל.

הבנקים פונים היום לאסטרטגיה שונה — יצירת בידול ככל הניתן בינם לבין המוסדיים, כדי שיישאר בידיהם נתח נפרד מהתחום, כגון ארגון והובלת קבוצות למתן אשראי בהיקפים גבוהים. לאט לאט המוסדיים נכנסים גם לפעילות זו, וגם אם הבנק זוכה להוביל פרויקט, כניסת המוסדיים נוגסת בנתח שגוזר הבנק לכיסו.

התגובה: לא רוצים להקדים את המאוחר

הבנקים שולטים ביד רמה באשראי הקמעונאי, שהפך למוקד האסטרטגיה שלהם. כוח המיקוח החלש שיש בידי משק בית או עסק קטן מאפשר לבנקים לבקש מחיר גבוה יותר, ולפיכך ליהנות ממרווחי אשראי נאים.

בשנים האחרונות, עם צלילת שיעורי הריבית בעולם, פער זה הגיע לממדים אדירים: לקוחות משלמים ריבית שיכולה להגיע לממדים דו־ספרתיים ומנגד מקבלים 0.2%־0.6% ומטה על הפיקדונות. יתרה מכך, מבדיקת "כלכליסט" מחודש אוקטובר האחרון עלה כי הבנקים השונים במערכת מעניקים הלוואות ללקוח מזדמן בריביות שיכולות לנוע מ־4% ולהגיע עד ריבית של 13%.

בנק לאומי צילום: צביקה טישלר

בנק לאומי צילום: צביקה טישלר

"אנחנו בהחלט מסתכלים על הפלטפורמות האינטרנטיות האלה כשאנחנו חושבים איך תראה שנה הבאה והשנים שאחריה", אומר מנכ"ל של אחד הבנקים, שמסיימים בימים אלה להכין תוכניות עבודה לשנת 2015.

בבנקים תרים אחר הדרך הטובה ביותר להתמודד עם הגופים החדשים והמהירים, שמדברים בשפה שונה לחלוטין. "לבנקים הגדולים יש יכולת להרים פלטפורמה אינטרנטית גדולה ועשירה יותר בתוך 3־4 חודשים, והיא תוכל לתת הלוואות באותה מתכונת", אומר בכיר במערכת. "הם מחכים לראות איך זה יתפתח ומה יהיה יחס הרגולוציה למיזמים האלה, אך בהחלט ערוכים לטפל בזה. כרגע הפעילות הזו מאוד קטנה, אז הם לא רוצים להציג מערכות חדשות ולמעשה לעשות קניבליזציה למוצר הכי חזק שלהם היום".

"אם המיזמים האלה יהיו גדולים מדי, המערכת הבנקאית תבלע אותם", אומר גורם במערכת הבנקאית. איך הם יעשו את זה? בשוק מעריכים כי אם הגופים האינטרנטיים יצליחו להתרומם לממדים גדולים יותר, הבנקים "יקריבו" את מערך האשראי של חברות כרטיסי האשראי וילבישו מערכות כאלה עליהן. כך הבנקים יתמודדו עם התופעה מבלי לפגוע בצורה משמעותית בפעילות הבנק עצמו.

החיסרון העיקרי של תוכנית פעולה זו הוא שהיא טומנת בחובה ויתור על היתרון העיקרי של הבנקים לעומת הגופים המלווים האחרים — יכולת המינוף שלהם. בעוד הבנקים יכולים להלוות כסף שלא נמצא ברשותם ולמנף את הפיקדונות של הציבור לשם מתן אשראי, וזאת ביחס שמתיר להם בנק ישראל, כל שקל שהמיזמים האינטרטיים מלווים חייב להיות מגובה בצד השני בפיקדון. בשביל להתמודד עם האיום, הבנקים למעשה מוותרים על יתרון זה. כך, שגם אם הם יצליחו להתמודד איתו ולשמור על חלקם, הדבר יהיה מלווה בירידה ברווח ממגזר משקי הבית.

מימין: שאול ודורי נאוי צילום: עמית שעל

מימין: שאול ודורי נאוי צילום: עמית שעל

תחום ההלוואות בחברות כרטיסי האשראי זינק ב־27% ב־12 החודשים האחרונים ועומד על למעלה מ־6 מיליארד שקל. הריביות של ההלוואות האלו נעות בין 7%־11%. יחד החברות הללו אחראיות על 10%־15% מהרווח הנקי של הבנקים.

האיום: המוסדיים ייכנסו לאשראי הצרכני

החשש בבנקים הוא שהמערכות של חברת ההלוואות האינטרנטיות הן שלב אבולציוני בדרך לחיה מספיק חזקה שתוכל להתמודד איתם על המגרש הקמעונאי. במערכת הבנקאית יודעים שאם מספר יזמים יכולים להרים מערכות כאלו, גם גופים פיננסיים אחרים יכולים. הכל תלוי בפער ריבית, שכיום מוערך על ידם כאטרקטיבי מכדי להשאיר אותו בידי הבנקים בלבד.

"יותר מכל, אנחנו מוטרדים מהכניסה של הגופים המוסדיים לאשראי הצרכני", מודה גורם בכיר במערכת הבנקאית. "אין להם בעיות של כסף זמין, הרגולוציה עליהם מקלה מאוד ביחס אלינו והם הוכיחו בעבר שהם יכולים להתחרות איתנו. כשאנחנו מסתכלים על איומים קרובים על ליבת העסקים שלנו — זה בהחלט איום רציני".

כדי להבין את פוטנציאל השוק אפשר לבחון את היקפי האשראי הקמעונאי בבנקים. הבנקים עשו שינוי אסטרטגי מהותי בשנים האחרונות והתמקדו באשראים שדורשים מערכת סינוף, שיווק והפצה — שם הם מחזיקים יתרון תחרותי מובהק.

מאז תחילת שנת 2013, תיק האשראי למשקי בית (ללא דיור) עלה ב־11.5%, שהם 12 מיליארד שקל, והאשראי לעסקים צמח ב־12%, כך שביחד שני המגזרים הוסיפו כ־20 מיליארד שקל בתוך פחות משנתיים.

מעבר למספרים של תיקי האשראי, פוטנציאל הצמיחה של מערכות האינטרנטיות מכוונות אל הר הפקדונות שיושב היום במחשבי הבנקים - לא פחות מ־952 מיליארד שקל שלא "עושים" תשואה עבור הזמן.

"אנחנו רואים בפיקדונות בבנקים את מקור פוטנציאל הצמיחה שלנו", אומר שלומי תורג'מן, מנכ"ל BTB. "אין לאף אחד בשוק ספק שסכום אדיר כזה בהחלט משאיר מקום לעוד גופים לצמוח ופותח הזדמנויות".

בתוך האיום הרחוק הזה, צריך להביא בחשבון נקודה חשובה. אם מערכות כאלה אכן יצליחו לנגוס, ולו במעט, באשראי הצרכני ובאשראי לעסקים קטנים, המשמעות יכולה להיות גם פגיעה ביכולות החיתום של הבנקים. זאת משום שהבנק, בבואו לאשר ללקוח הלוואה, לא יוכל לדעת האם אותו לקוח כבר לקח הלוואה דרך אחד מהמיזמים האלו. אם המיזמים האלו יצליחו להפוך למשמעותיים, הבנק לא יוכל לדעת בוודאות מה רמת המינוף של הלקוח ואת יכולות ההחזר המדויקות שלו.