ניתוח כלכליסט

סיום צורם ל-2014: הנפילה באג"ח הקונצרניות תכה בחברות הביטוח

מדדי האג"ח המובילים, שמהווים נתח ניכר מתיק השקעות הנוסטרו של חברות הביטוח, איבדו ברבעון הרביעי עד 3%. החברות צפויות לספוג הפסדי הון ופגיעה בשורת הרווח. הפיצוי עלול לבוא דרך העלאת הפרמיות ודמי ניהול

המינוי של ענת לוין לתפקיד מנכ"ל זרוע ההשקעות של כלל ביטוח, כנף, זכה להתייחסות בעיקר מהזווית של ההשפעה העתידית של לוין על תשואות כספי החוסכים. אלא שעבור בעלי המניות בחברות הביטוח, האתגר של מנהל ההשקעות הראשי הוא להציג רווחיות וביצועים טובים — וזה כבר תלוי בתיק השקעות ההון העצמי (הנוסטרו) של החברות.

- "בפסגות אין פיקוח בזמן אמת על פעילות הנוסטרו"

- הנוסטרו הוא גם עניין הציבור

- כספי הציבור נדחקים מחוץ להנפקות האג"ח

עיקר הרווחיות של חברות הביטוח מגיע מרווחים מהשקעות על כספי בעלי המניות. אלה כוללים את ההון העצמי שהבעלים נדרשו לשים כנגד ההתחייבויות הביטוחיות ואת רווחי חברת הביטוח שלא נמשכו כדיבידנד. בתפקידה לוין תהיה אחראית לא רק על ניהול השקעות קרנות הפנסיה, ביטוחי המנהלים וקופות הגמל של עמיתי כלל, אלא גם על כ־30 מיליארד שקל, כספי הנוסטרו של בעלי המניות של כלל.

מי שחשב שפעילות הליבה הביטוחית היא שמייצרת את הרווחים בגובה מאות מיליוני שקלים בשנה לכל חברת ביטוח — טועה ובגדול. הרווחיות בתחומי הביטוח הקלאסיים — רכב, רכוש ודירות — מאוד נמוכה, בעיקר על רקע תחרות חריפה, בין היתר מול חברות הביטוח הישיר. בעבר הרווחיות משיווק ביטוחי מנהלים לצד ביטוחי חיים היתה גבוהה בזכות דמי ניהול גבוהים, וכן בזכות רווחי השקעה. אלא שרפורמה שנכנסה לתוקף ב־2013 חיסלה את היתרון המובנה של ביטוחי המנהלים — הגנה מפני התארכות תוחלת החיים — למעט רווחים מהתיק הישן הקיים. המוצר היחיד לחיסכון ארוך טווח שמשמש היום כמנוע צמיחה הוא קרן הפנסיה, שבו התחרות עזה והרווחיות נמוכה.

לחברות הביטוח סכומי עתק של עשרות מיליארדי שקלים בתיק הנוסטרו, בעיקר בגלל דרישות רגולציה אך גם בזכות תיק ביטוח החיים הישן. לפיכך, פוטנציאל רווחי ההשקעות בתקופות של פריחה בשוק ההון הוא אדיר, הרבה יותר מכל רווחיות שתירשם מפעילות ביטוח טהורה. ולהפך — פוטנציאל ההפסד בתקופת ירידות דרמטי יותר מההפסדים בפעילות הביטוח.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

קשה פי כמה לנהל תיק נוסטרו בתקופה של ריבית נמוכה לעומת ניהול כספי חוסכים. זאת משום שתיק נוסטרו חייב להתנהל בזהירות ובסולידיות עם מינימום תנודתיות, שכן ההון העצמי של חברות הביטוח מהווה כרית ביטחון לההתחייבויות הביטוחיות שלהם, ואם זו נשחקת, הרגולטור עשוי לדרוש מבעלי המניות — כפי שעשה במשבר 2008 — להזרים כספים לתוך החברה לחיזוק ההון העצמי.

מניתוח "כלכליסט" עולה כי חברות הביטוח צפויות לרשום ברבעון הרביעי של השנה, שתוצאותיו יתפרסמו רק בעוד כמה חודשים, הפסדי השקעות על תיקי הנוסטרו שלהן. אלה צפויים לפגוע בתוצאות הכספיות עבור בעלי המניות. הסיבה: עיקר תיק הנוסטרו מושקע בשוק ההון, בעיקר באפיקים סולידיים יחסית (אג"ח ממשלתיות וקונצרניות) שלא חייכו למשקיעים ברבעון.

מבדיקת ביצועי מדדי האג"ח ברבעון האחרון עולה כי מדד תל בונד־60, הכולל את סדרות האג"ח הגדולות ביותר והסחירות ביותר הנסחרות, רשם ירידה של 3% ברבעון, מדד האג"ח הכללי הכולל את כל האג"ח הקונצרניות והממשלתיות הסחירות איבד ברבעון כ־1.4% ואילו מדד האג"ח הממשלתי איבד 0.4%. גם בהנחה שמרנית שבה תיק הנוסטרו יאבד ברבעון כ־1%–2% מערכו, מדובר בפוטנציאל להפסדים "על הנייר" לחברות הביטוח שעלולים להגיע למאות מיליוני שקלים.

כלל ביטוח בסיכון נמוך

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

ניקח לדוגמה את תיק הנוסטרו של כלל ביטוח, שעליו לוין תהיה אמונה. כלל היא חברת הביטוח השלישית בגודלה בענף, ולה תיק נוסטרו כולל של כ־30 מיליארד שקל (מתוכם כ־20 מיליארד שקל בתיק נוסטרו חיים והיתרה בהון עצמי ואלמנטרי). מבדיקת תמהיל תיק נוסטרו חיים של כלל עולה כי 60% ממנו מושקעים באג"ח מיועדות שמנפיקה המדינה ומעניקות תשואה מובטחת. עם זאת, לכלל תיק הלוואות גדול יחסית שמהווה 8.28% מתיק נוסטרו חיים, ואילו החשיפה המנייתית נמוכה יחסית — 1.7% ישירות ועוד 1.24% דרך תעודות סל.

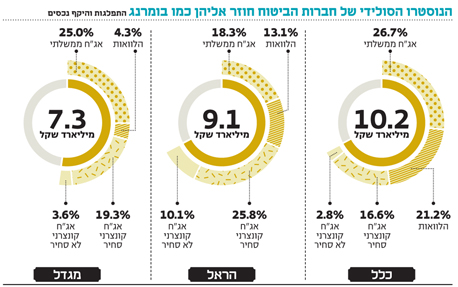

בתיק ההון העצמי והאלמנטרי של כלל, שלא כולל אג"ח מיועדות, ישנה חשיפה של 16.5% לאג"ח סחירות, ועוד 2.79% לאג"ח לא סחירות. זאת בעוד תיק ההלוואות הפרטיות שלה מהווה 21% מהתיק. לכאורה, החשיפה לחוב סחיר מסתכמת בכ־40%. אלא שביחס לכלל, תיק ההלוואות לא מורכב ברובו מהלוואות לחברות גדולות במשק. לפי דיווחים שפורסמו בעבר, בין היתר על ידי חברת הדירוג מעלות שמדרגת את כלל, חלק הארי מההלוואות שכלל מעניקה הוא בכלל צרכני, לרכישת משכנתא. מדובר בהלוואות איכותיות יחסית עם כשל פירעון נמוך, שעשויות לאזן את חולשת ביצועי החלק הסחיר של תיק הנוסטרו. לכלל יש בתיק נוסטרו הון עצמי ואלמנטרי של 10 מיליארד שקל. בהנחה שתיק ההלוואות שלה ירשום ביצועים סבירים, הפגיעה של כלל כתוצאה מהביצועים החלשים של שוק האג"ח הסחיר צפויה להיות נמוכה יחסית.

צילום: בלומברג

צילום: בלומברג הראל: רוב התיק באג"ח

מצבה של חברת הביטוח הראל שונה בתכלית. הראל צפויה להיות אחת הנפגעות ברבעון הרביעי בביצועי תיק הנוסטרו. נכון לסוף הרבעון השלישי, רוב התיק מושקע באג"ח ממשלתיות וקונצרניות.

נוסטרו החיים של הראל, שבו מנוהלים כ־13 מיליארד שקל, מושקע ב־35% באג"ח מיועדות שמציגות תשואה מובטחת וחסרת סיכון. אצל רוב חברות הביטוח יש בתיק זה 60%–70% אג"ח מיועדות שמנפיקה המדינה עם תשואה מובטחת. לפיכך, התיק של הראל ייפגע יותר בתוצאות הרבעון הרביעי. במקום אג"ח מיועדות בשיעור המקסימלי, להראל רכיב נוסף של 17% אג"ח קונצרניות סחירות ו־7.3% אג"ח קונצרניות שאינן סחירות. לצדן 8.6% מהתיק מושקעים בהלוואות פרטיות, המהוות חלופה לאג"ח קונצרניות. בסך הכל החשיפה לחוב תאגידי בנוסטרו חיים של הראל מסתכמת בכ־32%, שליש מהתיק. לתיק יש חשיפה של כ־11% נוספים לאג"ח ממשלתיות. עוד עולה כי 77% מתיק נוסטרו חיים של הראל מושקעים בנכסים בישראל, ולכן סביר כי רוב החשיפה האג"חית היא בישראל.

אם ניתן היה לקוות שהרכיב המנייתי יציל את תמונת המצב ברבעון, מתברר כי הראל החזיקה, נכון לסוף הרבעון השלישי, בתיק נוסטרו חיים חשיפה של 4% למניות בלבד. כך או כך, מדד ת"א־100 איבד ברבעון 2.33% ומדד המניות הכללי ירד ב־1.17%. כמובן שייתכן שחלק מהחשיפה המנייתית הופנה למדדים בחו"ל, שדווקא רשמו ביצועים נאים, אך ספק אם חשיפה מנייתית כה קטנה פיצתה על התשואות השליליות באפיק האג"ח. יש להדגיש כי ספק אם הרכיב הלא סחיר כמו האג"ח הקונצרניות הלא סחירות וההלוואות שמחזיקה הראל סייע לה, כיוון שהוא אמור להיות משוערך בתיק על בסיס ביצועי התיק הסחיר. אלמנט מאזן מסוים עשוי להימצא בחשיפה של הראל לנדל"ן מניב — 7.4% מהתיק. סביר שאפיק זה רשם תשואה חיובית ברבעון, בייחוד כי לרוב בסוף שנה מתבצע שיערוך הנכסים לבירור ערכם.

תיק נוסטרו הון עצמי וכללי של הראל נעדר רכיב מאזן בדמות אג"ח מיועדות. הראל החזיקה בתיק זה חשיפה של 25.8% לאג"ח קונצרניות סחירות, עוד 10% לאג"ח קונצרניות לא סחירות ועוד 13% להלוואות פרטיות. החשיפה המנייתית בתיק הסתכמה ב־10%.

מגדל: מושקע באופן סולידי

המצב של חברת הביטוח הגדולה בישראל, עם תיק הנוסטרו הגדול בישראל, מגדל, טוב משמעותית מזה של הראל, כיוון שבניגוד להראל, תיק נוסטרו חיים של מגדל מושקע באופן סולידי יותר עם יותר מ־70% אג"ח מיועדות. רק כ־7% מתיק נוסטרו החיים של מגדל, שבו מנוהלים נכון לסוף הרבעון השלישי 27 מיליארד שקל, מושקעים באג"ח קונצרניות והלוואות סחירות ולא סחירות. כ־5% ממנו בלבד מושקעים במניות, ישירות ודרך תעודות סל.

תיק נוסטרו הון עצמי וכללי של מגדל, שבו מנוהלים כ־7 מיליארד שקל, חשוף יותר לשוק עם 20% אג"ח קונצרניות סחירות ועוד 3.6% קונצרניות לא סחירות. החשיפה המנייתית עומדת על 6.2% באופן ישיר אך 10.9% מתווספים דרך תעודות סל. כ־80% מתיק הנוסטרו של מגדל מושקעים בישראל, כך שגם כאן ספק אם ביצועים עודפים של שוקי המערב יסייעו.