הסבסוד הממשלתי של קרנות הפנסיה מבריח את המוסדיים מהאג"ח הסחירות

הפעימה האחרונה בחוק פנסיה חובה מאלצת את האוצר להגדיל את הגיוסים באג"ח מיועדות, בריבית גבוהה פי 24 מהסחירות

- אג"ח הים התיכון: דעיכת השקל מייצרת הזדמנויות באג"ח דולרי

- אג"ח הים התיכון: פרמיית הסיכון של ישראל עדיין חיה ובועטת

- ציפיות האינפלציה לטווח הארוך מתעלמות ממבצעים צבאיים

מפלצות פיננסיות חדשות

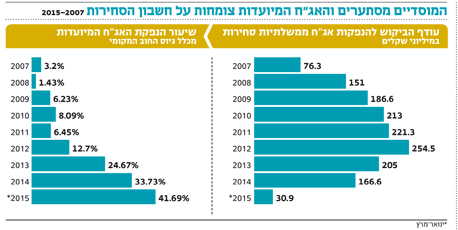

מבחינת הממשלה ההבדל בין הנפקת חוב סחיר לחוב מיועד הנו בעל השלכות כלכליות משמעותיות. בעוד שהתשואות באג"ח צמודות המדד ל־15 שנה עומדות על כ־0.2%, נאלצת הממשלה להנפיק לקרנות הפנסיה החדשות אג"ח מיועדות (ערד) ל־15 שנה בריבית שנתית של 4.8% צמודת מדד. מ־1995 קרנות הפנסיה יכולות לרכוש אג"ח מיועדות בהיקף של עד 30% מנכסיהן, וכך החוסכים נהנים מסבסוד ממשלתי על כשליש מחסכונות הפנסיה. בתחילת 2008 נכנס לתוקף, באופן הדרגתי, הסדר פנסיית חובה שמחייב את המעסיקים להפריש לעובדים נתח מסוים מהשכר לקרן פנסיה. יישום ההסדר הגיע להבשלה מלאה רק השנה, לאחר שסך ההפרשות הפנסיוניות עלה מ־2.5% מהשכר הקובע ב־2008 עד ל־17.5% בתחילת 2014. כתוצאה מכך קרנות הפנסיה בישראל הופכות למפלצות פיננסיות שמתקשות למצוא נכסים הולמים בשוק המקומי. השילוב בין רמת ביטחון גבוהה, טווחי השקעה מגוונים וסחירות גדולה יחסית הפך את האג"ח הממשלתיות הסחירות לאחד האפיקים שזכו לביקוש גבוה מצד מנהלי הפנסיה. אולם, בעוד שב־2007 הצבירות נטו לקרנות הפנסיה המקיפות הסתכמו בכ־6.3 מיליארד שקל, ב־2014 הסתכמו הצבירות נטו ביותר מ־20 מיליארד שקל והממשלה נאלצה להנפיק באותה שנה אג"ח מיועדות בהיקף של 24.5 מיליארד שקל, זאת כדי לשמור על יחס של 30% אג"ח מיועדות מסך מנכסי קרנות הפנסיה. מדובר בשיעור של כ־34% מהנפקות הממשלה ב־2014 לעומת שיעור של פחות מ־5% ב־2007.

זו שעולה וזו שיורדת

במקביל לגידול בהיקף האחזקות באג"ח המיועדות, שיעור האחזקות באג"ח הממשלתיות הסחירות דווקא נמצא במגמת ירידה. אם ב־2007 שיעור האחזקות באג"ח הסחירות עמד על כ־22% משווי קרנות הפנסיה המקיפות, הרי שכיום הן מהוות כ־12% בלבד. מבחינת מנהלי הקרנות, ככל שהפער בין תשואות האג"ח המיועדות לאג"ח הסחירות גדול יותר, כך הסבסוד הממשלתי אטרקטיבי יותר. העובדה שמדובר באג"ח לא סחירות – ולכן גם לא תנודתיות – רק מחזקת את היתרון העצום הגלום בהן.

מבחינת הממשלה, המגמה הנוכחית של עלייה ביחס שבין החוב הלא סחיר והיקר לחוב הסחיר והזול עלולה ליצור בעיה. במשרד האוצר עסקו בשינוי הסבסוד הפנסיוני שהולך וגדל, מתוך רצון להפחית את הריביות ולפנות משאבים לאפיקים אחרים. צמצום ההנפקות בשוק הסחיר מקטין את ההיצע ומוריד במידה מסוימת את עלויות הגיוס.

עם זאת, גם אם הממשלה תפסיק להנפיק אג"ח מיועדות, לא בטוח שקרנות הפנסיה יקצו את כל הסכום שיתפנה לרכישת אג"ח ממשלתיות סחירות. זאת במיוחד נוכח העובדה שהתשואות בישראל נמוכות מהתשואות בארה"ב ולקרנות יש אפשרויות השקעה גם בנכסים לא סחירים, לרבות נדל"ן ותשתיות.

מבחינת החוסכים התמונה מורכבת יותר. החוסכים הוותיקים שחסכו שנים רבות בריביות גבוהות ונהנו מתשואה ממשלתית מובטחת, יזכו כנראה לפנסיה גבוהה בהרבה מזו של הדור הצעיר יותר.

ירידת הריבית לרמת שפל לוותה ברווחי הון אדירים באג"ח בשנים האחרונות, ולאלו שכבר יש חיסכון גדול מדובר בתוספת תשואה נדירה ומיידית על כספם. אולם עם תום חגיגת ירידת התשואות, נשארו המשקיעים עם תשואות נמוכות מאוד, ונראה שללא סיכון, הכסף יתקשה בעתיד לעבוד עבור הדור הצעיר יותר שבשל יוקר המחיה והדיור, שיעור החיסכון שלו קטן יותר. בינתיים נראה שבאוצר לא ירצו להסתבך עם הדור הוותיק, וגם אם יפגעו באג"ח המיועדות, לא יעשו זאת לחוסכים הקרובים לפנסיה.

נגידת בנק ישראל, קרנית פלוג צילום: עומר מסינגר

נגידת בנק ישראל, קרנית פלוג צילום: עומר מסינגר

חדשות טובות למשקיעים

צוות שמינתה מנכ"לית האוצר היוצאת, יעל אנדורן, אמור לבחון חלופות לפורמט הנוכחי של הנפקת אג"ח מיועדות. ייתכן שפרישתה של אנדורן והחלפת הממשלה יעכבו את השינויים, ולמשקיעים באג"ח הסחירות מדובר בחדשות טובות. ככל שהאוצר ימשיך להקטין את היצע האג"ח הסחירות, כך ייהנו המשקיעים מנתון מסחרי תומך המתווסף לשאר תנאי הרקע שהובילו בשנים האחרונות לרווחי הון משמעותיים באפיק. במקביל למגמה המתמשכת של צמצום ההנפקות הסחירות, קרנות הנאמנות המתמחות באג"ח ממשלתיות נהנות מביקושים מוגברים. מדובר בתנועת מספריים שבה הממשלה מנפיקה פחות חוב סחיר והציבור רוצה יותר ממנו.

השורה התחתונה: ככל שהאוצר ימשיך להקטין את היצע האג"ח הסחירות, כך ייהנו המשקיעים מנתון תומך נוסף שעשוי להוביל לרווחי הון משמעותיים באפיק

זיו שמש הוא מנכ"ל קרנות הנאמנותת והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות