בלעדי לכלכליסט

הגירעון של קבוצת אלון: 921 מיליון שקל

דו"חות קבוצת אלון חושפים כי ההפסד ב־2014 זינק פי שלושה ל־524 מיליון שקל. החברה תידרש למימושים כדי לשרת את חובה, בעוד איום פירעון מיידי ניצב מעל הלוואה של 441 מיליון שקל שנטלה אלון קמעונאות

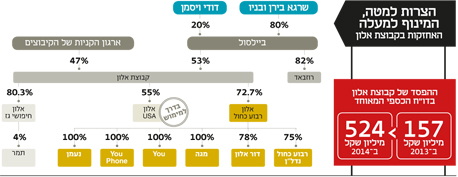

דו"חותיה של קבוצת אלון הפרטית לשנת 2014 חושפים גירעון עצום בהון המיוחס לבעלי השליטה שמאמיר ל־921 מיליון שקל. זאת בעוד הצעה לארגון מחדש של חוב בגובה 2.2 מיליארד שקל מונחת לפתחם של הגופים המוסדיים המחזיקים באג"ח של חברת האחזקות. הדו"חות, שהגיעו לידי "כלכליסט", מציגים הפסד של 524 מיליון שקל ב־2014 לעומת הפסד שהסתכם ב־157 מיליון שקל ב־2013. קבוצת אלון נשלטת על ידי חברת ביילסול שבשליטת שרגא בירן (53%) וארגוני הקניות השייכים לקיבוצים (47%). מי שניהל את קבוצת אלון עד סוף 2014 היה דודי ויסמן וזאת עד הדחתו על ידי הדירקטוריון.

- אלון דוחה עד לאחר הפסח את ההצבעה על תנאי ההסדר

- שבוע הבא: הצבעה על מתווה הסדר החוב בקבוצת אלון

- משפחת נוימן קיבלה תקופת בלעדיות לבדיקת נאותות לרכישת טן של פישמן

המאזן החושף את הגירעון הגדול של אלון הוא מאזן מאוחד, שבו הנכסים רשומים לפי ערכם ההיסטורי. אלון USA, למשל, נמצאת במגעים למכירתה לפי שווי של כ־2 מיליארד שקל, הגבוה פי 10 מערכה ההיסטורי, ומכירתה צפויה לייצר לקבוצה רווחי הון. גם האחזקות (בשרשור) במאגר הגז תמר (3.8%) רשומות בספרים בשווי אפסי, בעוד שוויין הכלכלי מוערך ב־800 מיליון שקל. ואולם, גם אם הגירעון בהון לא משקף בצורה המיטבית את המצב הכלכלי של נכסי הקבוצה, הרי שההפסד לא מותיר מקום לספק.

שרגא בירן צילום: אוראל כהן

שרגא בירן צילום: אוראל כהן

לזינוק בהפסד אחראיים שני גורמים. הראשון הוא סוגיית המסים. אלון העריכה כי תוכל לקזז הפסדי עבר כנגד רווחים עתידיים של חברות־בנות בקבוצה. כנגד הזכות הזו רשמה בספריה נכס מס. באופן עקרוני עבור רווחים משלמת החברה מסים, מה שמקטין את קופת המזומנים שלה. כשאלון העריכה כי תוכל לקזז את ההפסדים כנגד הרווחים, פירוש הדבר שסכום נמוך יותר ישולם מקופתה לרשויות המס. אלא שבסוף שנת 2014 ההערכה השתנתה, וכעת הצפי הוא שהחברות־הבנות לא יניבו רווחים. לכן, אין כנגד מה לקזז את ההפסדים, ויש למחוק את נכס המס כנגד הפסד שנתי. סעיף זה נתון לפרשנות ולתחזיות של הרווחיות של החברות התפעוליות, ובכללן כפר השעשועים, ד"ר בייבי, נעמן ואחרות. אם אלה ייצרו בעתיד רווחים, יווצר רווח עתידי כתוצאה מהחזרתו של נכס המס.

הגורם השני טמון בהפסד של החברה־האם (ברמת סולו). אלון היא חברת אחזקות, שלא מייצרת הכנסות משל עצמה, ומנגד משלמת ריביות של כ־100 מיליון שקל בשנה עבור חובות המתקרבים ל־3 מיליארד שקל. הדיבידנדים שחילקו החברות־הבנות כיסו מעט מאוד מהעלויות של החברה־האם.

רואי החשבון של החברה ציינו בדו"חות כי "אף על פי שפעילות הקבוצה הכוללת מייצרת מדי שנה תזרימי מזומנים חיוביים מפעילות שוטפת בהיקפים משמעותיים, המשרתים את פעילויות ההשקעה והמימון שלה - קיימים כמה סיכוני נזילות". אלה, מציינים רואי החשבון, "מחייבים היערכות מתאימה הכוללת, בין היתר, מימוש חלק מהשקעות בחברות הסחירות. זאת כדי שהחברה תוכל להמשיך ולשרת את התחייבויותיה ובעיקר שירות הפירעונות הצפויים החל משנת 2016 למחזיקי האג"ח של החברה".

כפי שנחשף לראשונה ב"כלכליסט", חברת דלק US מנהלת מגעים עם קבוצת אלון לרכישת חלק או מלוא מניותיה בחברת אלון USA (48.5%) בתמורה שעשויה להגיע ל־2 מיליארד שקל. לפיכך אלון USA עשויה להיות הראשונה בסדרת מימושים אלה.

באחרונה אף רמז מנכ"ל הקבוצה אביגדור קפלן באסיפת מחזיקי האג"ח כי לא יהסס למכור ואף לסגור פעילויות שלא יהיו רווחיות, בהן רשת מגה, הנמנית עם האחזקות המרכזיות של הקבוצה.

קבוצת אלון חוותה תהפוכות בהנהלתה בחודשים האחרונים, לאחר הדחת המנכ"ל וקרוב משפחתו של בירן, דודי ויסמן, והחלפתו בקפלן. על כך מצויין בדו"חות: "הנהלת החברה החדשה שנכנסה לתפקידה לאחר תאריך הדו"ח אישרה תוכנית להפחתת מינוף החברה. זו כוללת בעיקרה מימושים נוספים של חלק מההשקעות בחברות־הבנות שלה במהלך 2015, ושיפור הביטחונות למחזיקי האג"ח מול שינויים בלוח הפירעונות ובמגבלות שנקבעו בשטר הנאמנות שלהם".

דודי ויסמן צילום: נמרוד גליקמן

דודי ויסמן צילום: נמרוד גליקמן

אלון קמעונאות: הלוואות בסכנת פירעון

לפני חג הפסח היו אמורים מחזיקי האג"ח של אלון, בהם גופים מוסדיים גדולים כמו כלל, הפניקס, מגדל, פסגות ומיטב דש, להצביע על מתווה הצעת הסדר שהציעה להם החברה. ברגע האחרון ההצבעה נדחתה, הן משום שלא היה ברור אם יושג הרוב הדרוש לאישורה והן לאור דרישה מצד המחזיקים לעיין בדו"חות הכספיים לפני קיומה.

כעת מתברר כי מהדו"חות הכספיים עולה "אי־ודאות באשר לאפשרות שייווצר במהלך 2015 'אירוע הפרה', שיאפשר לבנק להעמיד לפירעון הלוואה של אלון קמעונאות". דרך חברה זו, שבבעלות מלאה של קבוצת אלון, שולטת אלון באלון רבוע כחול הציבורית, שתחתיה פועלות החברות דור אלון, מגה, נעמן, רבוע נדל"ן וד"ר בייבי.

ההלוואות שעלולות לעמוד לפירעון ניתנו לאלון קמעונאות מהמערכת הבנקאית, ויתרתן 441 מיליון שקל. תנאי ההלוואות הללו תובעים עמידה באמות מידה פיננסיות לגבי שיעור ההון של הרבוע הכחול, ההון העצמי והיחס בין ה־EBITDA (רווח לפני ריבית, מסים, פחת והפחתות) המתואם של הרבוע הכחול לבין ההתחייבויות של אלון קמעונאות ושל הרבוע הכחול לבנקים בדו"ח המצב הכספי המאוחד.

מדי רבעון נבדקת העמידה באמות המידה הפיננסיות הללו, ואי־עמידה במשך שלושה רבעונים ברציפות מהווה אירוע הפרה, המקנה לבנק זכות להעמיד את ההלוואות לפירעון מיידי. נכון לדצמבר 2014, לא עמדה אלון קמעונאות באחת הדרישות. "הנהלת החברה אינה מסוגלת להעריך בשלב זה אם אלון קמעונאות תוכל לעמוד בכל אמות המידה הפיננסיות בכל אחד מהרבעונים הבאים מבלי שייווצר רצף המהווה ארוע הפרה", נכתב בדו"ח. "בשלב זה, אי־העמידה באמת המידה הפיננסית מקנה לבנק זכות להעלות את הריבית השנתית ב־1%".

ההלוואות האמורות מובטחות באמצעות כמה שעבודים. בהם נכללים שעבוד על אלון קמעונאות; שעבודים ספציפיים על מניות של רבוע כחול - כ־16.5 מיליון שקל שבידי קבוצת אלון וכ־29.7 מיליון שקל שבידי אלון קמעונאות; ושעבוד על דמי הניהול שמשלמת רבוע כחול לאלון קמעונאות. כמו כן, מציין הדו"ח, "קבוצת אלון ערבה עד לסך של 154 מיליון שקל לחוב זה".

כדי להתמודד עם חובה, העומד על 2.2 מיליארד שקל, העמידה אלון למחזיקי האג"ח שורה של הצעות: הקדמת תשלומים ללא קנס פירעון מוקדם בגובה 17% מהחוב, שעבוד של מניות אלון חיפושי גז ושעבוד שלילי (התחייבות שלא לתת שעבוד חדש לצד שלישי) על חלק ממניות אלון USA הנסחרות בארה"ב, הגדלת הריבית השנתית ב־0.25% ומגבלות על חלוקת רווחים.

במסגרת ההצעה למחזיקי האג"ח נקבע כי "העמדת החוב של קבוצת אלון או של אלון קמעונאות למוסד פיננסי בסכום העולה על 100 מיליון שקל לפירעון מיידי, תאפשר למחזיקי האג"ח לדרוש פירעון מיידי של החוב". האג"ח נושאות ריבית שנתית של 5.35% המשולמת מדי חצי שנה, מיולי 2007 ועד יולי 2023. הן עומדות לפירעון בשמונה תשלומים שווים, ב־22 בינואר של כל שנה, החל מ־2016.

הלוואות לטווח ארוך: 4.22 מיליארד שקל

נכון לסוף 2014, הסתכם היקף ההלוואות לטווח ארוך של אלון ושל החברות־הבנות שתחתיה ב־4.22 מיליארד שקל. עם אלה נמנות הלוואה של 450 מיליון דולר שנטלה אלון USA באוגוסט 2013, שיתרתה עמדה נכון לסוף 2014 על כ־235 מיליון דולר (942.6 מיליון שקל).

רשימת ההלוואות של הקבוצה עוד מתארכת, ואליה מתווספות אלה שניתנו במסגרת הפעילות בישראל.

בחודש ינואר 2014 נכנס לתוקף הסכם מימון בין הקבוצה (באמצעות דור חיפושי גז) לבין מספר מוסדות פיננסיים. ההסכם העניק לקבוצה מימון מחדש של 225 מיליון דולר בהלוואה דולרית, הנושאת ריבית המחושבת לפי הליבור לשלושה חודשים בתוספת מרווח שנתי של 4%.

בנוסף התחייבה דור חיפושי גז לשלם עמלת העמדת אשראי בגובה 40% מהמרווח, שתחול עד למועד משיכת ההלוואה. בהתחשב בעלויות העסקה, הגיעה הריבית האפקטיבית על ההלוואה ל־5.1%. הסכם ההלוואה מאפשר לשותפות לגייס עד 100 מיליון דולר נוספים תוך שימוש באותן בטוחות - הנכסים הקשורים לקידוח תמר. השעבודים כפופים לזכויות הזכאים לתמלוגים, בראשם המדינה.

המינוף תופח: מסגרות אשראי ואג"ח

אלא שכאן לא מסתיימת רשימת ההלוואות שניתנו לקבוצת אלון. לפני כל ההלוואות שצוינו, ישנן גם הלוואות לטווח קצר.

לחברה־האם מסגרת אשראי מבנק שיתרתה כ־31 מיליון שקל, ונכון לסוף 2014, היא נוצלה במלואה. האשראי נושא ריבית ממוצעת של 4.2%, ולשם הבטחתו החברה שעבדה פיקדון ני"ע בהיקף המכסה את מסגרת האשראי ונטלה על עצמה מגבלות.

כך, למשל, התחייבה קבוצת אלון שלא לשעבד או למשכן נכס מנכסיה ללא הסכמת הבנק המסחרי. זאת למעט שעבוד נכס חדש לטובת צד ג' שיממן את רכישתו או בד בבד עם יצירת שעבוד זהה לטובת הבנק המסחרי.

עוד סוכם כי הקבוצה לא תשלם לבעלי מניותיה ובעלי השליטה סכומים כלשהם על חשבון הלוואות שהעמידו לה, למעט חריגים. כמו כן התחייבה אלון שלא תרכוש ולא תעניק מימון לרכישת מניות החברה.

לצד ההלוואות הללו הנפיקו החברה והחברות־הבנות שלה אג"ח. יתרתן של אלה עומדת נכון לסוף שנת 2014 על 4.66 מיליארד שקל. עיקר האג"ח מרוכזות באג"ח הפרטיות שהנפיקה החברה־האם בהיקף 2.17 מיליארד שקל, ולגביהן מתנהל המשא ומתן להסדר חוב מול המחזיקים.