בלעדי לכלכליסט

עסקת אלון USA יוצאת לדרך: ויסמן ימונה לתפקיד בכיר בחברה הממוזגת

השליטה באלון USA נמכרה לדלק US בעסקה של 570 מיליון דולר, ודודי ויסמן הוא המרוויח הגדול: מייסד אלון USA, שמכהן כיו"ר החברה ואשר נדחק החוצה מניהול הקבוצה, יהיה היחיד מהדירקטוריון שיישאר

דודי ויסמן הוא היחיד מקבוצת אלון שימשיך לכהן בתפקיד בכיר בחברה שתיווצר ממיזוג אלון USA ודלק US. ל"כלכליסט" נודע כי עוזי ימין, מנכ"ל דלק US שרכשה את המניות והשליטה (48%) באלון USA, סיכם עם ויסמן על הישארותו ועשוי אף למנות אותו כסגן יו"ר החברה תחתיו. נראה כי הצעד נעשה מתוך הערכה כלפי ויסמן, שהקים את אלון USA והיה הרוח החיה בה מאז הוקמה.

- הסכסוך המשפטי בין ויסמן לבירן יוכרע בשאלה: כמה שוויונית היתה השותפות ביניהם

- דודי ויסמן הגיש בקשה לפירוק השותפות עם שרגא בירן

- החברות אישרו: דלק US מנהלת מו"מ לרכישת אלון ארה"ב

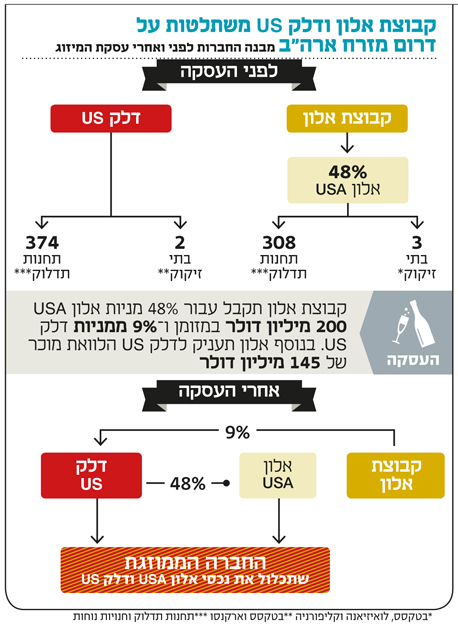

דלק US הודיעה שלשום על רכישת השליטה באלון USA בעסקת מזומן ומניות. על פי מתווה העיסקה שנחשפה ב"כלכליסט", תקבל קבוצת אלון עבור מניותיה 200 מיליון דולר (כ־800 מיליון שקל) במזומן. בנוסף אלון תעניק לדלק US הלוואת מוכר של 145 מיליון דולר עד ינואר 2021 בריבית שנתית דולרית של 5.5%, ללא ביטחונות. לאלון יוקצו כ־6 מיליון מניות נוספות של דלק US בשווי של כ־228 מיליון דולר, כך שאלון תחזיק בכ־9% מדלק US ותהפוך לבעלת המניות הגדולה בחברה. העסקה משקפת פרמיה של 27.5% על שווי השוק של אלון USA בניו יורק.

אלון קיבלה אופציה לרכישת עוד כ־200 אלף מניות, אם המניה של דלק תיסחר ביותר מ־50 דולר במשך 30 ימי מסחר רצופים. אתמול בפתיחת המסחר עלתה מניית דלק ב־3% ל־39 דולר, וגם מניות אלון USA זינקו ב־8% לשווי חברה של 1.2 מיליארד דולר.

דלק US שמה על הכוונת שלה גם את אחזקות הציבור באלון USA, ומתכננת לרכוש אותן תוך חודשים ספורים מהשלמת העסקה.

החברה הממוזגת תייצר 300 אלף חביות נפט ביום בחמישה בתי זיקוק ותמכור 100 אלף חביות נוספות. בסך הכל תהיה החברה אחראית לאספקה של 3% מתצרוכת הדלק בארה"ב ושל 0.4% מהכמות העולמית היומית.

אנשי אלון ביקשו לזרז את העסקה נוכח הסדר חוב של 2.2 מיליארד שקל למחזיקי האג"ח המונח לפתחם כשבקופת החברה 160 מיליון שקל בלבד. התנאי של דלק לעסקה מהירה היה פרמיה נמוכה על שווי השוק. הבנקים שליוו את העסקה הם מריל לינץ' וברקליס. בקופת דלק US יש 403 מיליון דולר נכון לסוף 2014, כך שהיא לא תתקשה לבצע את הרכישה, אם כי חלקה יהיה במימון אמריקאי.

זהו מהלך משמעותי ראשון של שרגא בירן לאחר שהדיח את ויסמן מתפקיד מנכ"ל קבוצת אלון ומינה במקומו את קפלן, קרב שאף הגיע אל בין כתלי בית המשפט. בירן קיבל את ברכת הדרך לעסקה מוויסמן, שתמך בה בהצבעת הדירקטוריון.

להובלת המהלך רתם בירן את מנכ"ל מגדל לשעבר יונל כהן, שמונה ליו"ר החברה המשותפת ביילסול של בירן (80%) ושל ויסמן (20%). בירן, כהן ובעיקר קפלן, הובילו את המהלך יחד עם יו"ר קבוצת הדלק אלון עמית בן־יצחק מארגוני הקיבוצים, שבידיהם 47% מאלון. ימין עבר לקבוצת דלק מכלל ביטוח, שם עבד תחת קפלן, שניהל את החברה.

בחודש האחרון ביקרה הרביעייה הזו פעמיים בניו יורק ונפגשה עם הנהלת דלק US, שבראשה עומד עוזי ימין. זה משמש כיו"ר, נשיא ומנכ"ל החברה ולפיכך מהווה סמכות כמעט בלעדית בה. ימין היה המוציא לפועל של הקמת דלק US, שיזם יצחק תשובה והשקיע השקעה ראשונית של 40 מיליון דולר. העסקה הופכת את ימין לאיש מפתח בתעשיית הזיקוק בארה"ב.

בשנתיים האחרונות מימשה קבוצת דלק את מרבית אחזקותיה בדלק US ונותרה עם פחות מ־4%.

דלק US נסחרת בשווי 2.2 מיליארד דולר אבל החברה־הבת שלה, דלק US לוגיסטיקה, נסחרת בשווי של 1.1 מיליארד דולר ועשויה לרכוש בשנה הקרובה חלק מנכסי אלון USA, בעיקר טרמינלים וצינורות.

EBITDA מוערך של 900 מיליון דולר בשנה

שתי החברות המתחרות שחברו לעסקה הנוכחית מתמקדות בזיקוק, ובעוד דלק החזיקה בשני בתי זיקוק, אלון החזיקה בשלושה. ה־EBITDA (רווח בניכוי ריבית, מסים, פחת והפחתות) המוערך של החברה הממוזגת הוא 900 מיליון דולר בשנה, מתוכם כ־80 מיליון דולר יגיעו מיותר מ־650 תחנות תדלוק וחנויות נוחות.

עיקר הפעילות של דלק הוא באלבמה, בטנסי ובג'ורג'יה, ואילו אלון מתרכזת בטקסס ובארקנסו, ולפיכך החברה הממוזגת תתפרס בדרום ארה"ב.

אלון בדרך לאסיפה שתקבע את תנאי שטר הנאמנות

ישנה סבירות גבוהה כי בשנה־שנתיים הקרובות תמכור אלון את מניותיה בדלק US. אלון עומדת בפני אסיפה שבה יצביעו מחזיקי האג"ח על שינויים בשטר הנאמנות של החברה על החוב.

ל"כלכליסט" נודע כי השינויים כוללים הפחתה משמעותית בהיקף הפירעון המוקדם של אלון - כ־850 מיליון שקל במקום 1.05 מיליארד שקל במקור. חלק מ־9% ממניות דלק שתקבל אלון ישועבדו לטובת המחזיקים ויוטלו מגבלות על הדיבידנד עבורן. אלון התחייבה כי לא תבצע חלוקת דיבידנדים כל עוד יחס ה־LTV (שווי חוב לנכסים), שכיום גבוה מ־80%, יהיה גבוה מ־70%.

עוד סוכם בין הצדדים כי כל עוד יחס ה־LTV לא יירד מתחת ל־70%, אלון לא תוכל להגדיל את דמי הניהול השנתיים שהיא גובה מהחברות־הבנות, כ־13 מיליון שקל כיום.

דודי ויסמן צילום: נמרוד גליקמן

דודי ויסמן צילום: נמרוד גליקמן