אג'יו

אות קין: החייזר הכלכלי

פרופ' סטיב קין אוהב להתווכח עם עמיתיו הכלכלנים כדי להוכיח שתיאוריית חיזוי המשברים שלו עובדת. לדעתו סין דוהרת היום אל עבר המשבר הכלכלי

ב־17 בדצמבר 2005 נדרש פרופ' סטיב קין, אז כלכלן אנונימי יחסית באוניברסיטת ניו־סאות' וויילס האוסטרלית, להעיד כעד מומחה בפני בית משפט במקרה שעסק בהלוואות בריבית נשך וההשפעה של עסקאות כאלו על המשק. כאשר חיפש מודל להסתמך עליו, נזכר במודל שפיתח כדוקטורנט עוד ב־1992, שאותו זנח מתוך תחושה שהוא לא מתאר מספיק טוב את המציאות. בשעת בוקר מוקדמת הוא הוריד את הנתונים הרלבנטיים לכלכלת אוסטרליה וראה שרמת החוב במדינה עלתה בקצב מסחרר. לאחר מכן בדק, לשם ההשוואה, את המצב בארה"ב וקיבל תמונה דומה. זה היה הרגע שבו סטיב קין נהפך לאחד השמות החמים בכלכלה העולמית.

- אסון טבע בדרך לפנסיה שלכם

- מכה אפורה: "השינוי הדמוגרפי הנוכחי - משהו שלא התרחש מעולם"

- רשימת חיסול: תעשיית גביית החובות בארה"ב יוצאת משליטה

"הבנתי שאנחנו בדרך למשבר ומישהו צריך להזהיר מהמשבר הזה, ולפחות באוסטרליה אני האדם הזה", מספר קין בראיון מיוחד ל"כלכליסט". שלוש שנים לאחר מכן גילו באוסטרליה, בארה"ב ובשאר מדינות המערב כי הפרופסור האוסטרלי הוא בין הבודדים שידעו לחזות את המשבר הכלכלי של שנת 2008, ולהצביע בדיוק על הסיבה המרכזית שבגללה הוא פרץ — ההצטברות חסרת התקדים של החובות הפרטיים שעלתה לכדי "בועת החוב הגדולה ביותר בהיסטוריה של הקפיטליזם", כדבריו.

מאז קין הוא שם מוכר בחוגי הכלכלה, כשלצד יכולת ניתוח חדה הוא מציע יכולת להסתכסך עם הממסד האקדמי, כולל עזיבה מתוקשרת של האוניברסיטה האוסטרלית לטובת ניהול בית הספר לכלכלה, היסטוריה ופוליטיקה באוניברסיטת קינגסטון הלונדונית. אולם כדברי המשפט המפורסם על כך שבהתחלה מתעלמים ממך, אז צוחקים עליך, לאחר מכן נלחמים בך ולבסוף אתה מנצח — כך גם קין הפך להיות שם שגם "כוכב הרוק של הכלכלנים האמריקאים", פול קרוגמן, מתנצח מולו בבלוג ב"ניו יורק טיימס".

אף על פי שהוא מרצה מבוקש מאוד, אל לב המיינסטרים האקדמי הוא עוד לא פרץ, וספק אם יפרוץ אי פעם. הסיבה היא בין השאר משום שקין נחשב לאחד המבקרים החריפים של התיאוריה הכלכלית השלטת: התיאוריה הניאו־קלאסית.

איך עושה חוב

קין הגיע לישראל בהזמנת פורום הסטודנטים לכלכלה כדי להרצות בכנס שהפורום ערך החודש בתל אביב. השיחה איתו אינה קלה לעיכול ושופעת מספרים וגרפים ונתונים. המספרים מסתכמים לכדי תמונה קודרת, ונראה שקין נהנה גם מבלי לציין זאת במפורש, מכך שמרבית תחזיותיו התבררו כמדויקות להפליא. כך לדוגמה במהדורה הראשונה של ספרו "Debunking Economics" שהתפרסם ב־2001, הוא חזה כי כאשר המשבר הכלכלי יפרוץ במדינות אירופה הן יצטרכו ליישם משטר צנע מחמיר.

התיאוריה של קין מבוססת על פיתוח שביצע לתיאוריה של אחד הכלכלנים החשובים במאה ה־20, היימן מינסקי. (Hyman Minsky) הרעיונות של מינסקי נשכחו עם השנים, בין השאר משום שלא טרח לפתח מודל מתמטי מסודר, וקין לקח על עצמו לבנות לאותה תיאוריה מודל מתמטי. מינסקי טען שכדי להבין את המחזוריות בשוקי ההון, צריכים לשים דגש מיוחד על השינוי ברמות החוב שנטלו המגזר הפרטי, החברות העסקיות ומשקי הבית מהמערכת הפיננסית. בנקודה זו, באופן שעשוי להישמע מעט מוזר למי שלא מצוי בנבכי הז'רגון הכלכלי האקדמי, נפרדות דרכיהם של מינסקי וקין מהזרם המרכזי.

רובם המוחלט של הכלכלנים לא מנסים לאמוד את ההשפעה של המערכת הפיננסית — כמו בנקים וחובות של המגזר הפרטי — על המערכת הריאלית. הסיבה, אם לפשט אותה קצת, היא שרוב הכלכלנים סבורים כי אם יש גוף אחד שהלווה כסף לגוף אחר, אז סך כל הכסף במשק לא השתנה, ולכן אפשר להתעלם מההלוואה.

הם עוסקים, ובהרחבה יוצאת דופן, בשאלות שקשורות להשפעת החוב הממשלתי על המשק. החוב הפרטי נשכח גם מהשיח האקדמי וגם מהמודלים הרבים שנבנו לאורך השנים, שבהם נעשה שימוש כדי לחזות התפתחויות שונות במשק, החל מקצב הצמיחה בשנה הקרובה ועד להשפעה של שינוי ריבית הבנק המרכזי על האינפלציה או האבטלה. במילים אחרות, כאשר רוב כלכלנים אומרים שאנחנו בדרך ליציאה מהמשבר, או מנתחים סוגיות מאקרו־כלכליות, הם מתנהגים כאילו אין בעולם בנקים, חובות פרטיים וכסף.

אלמלא המשבר הכלכלי שפרץ בשנת 2008, מינסקי וממשיכיו כמו קין היו מוכרים לכל היותר כאנקדוטה. אבל לאחר המשבר החלה התעניינות בהשפעת החוב הפרטי לא רק על צמיחה והכנסה לאומיות, אלא באופן ישיר גם על שיעור האבטלה ורמת השכר.

אבל קודם צריך להבין מה בדיוק מפריד את קין מהזרם המרכזי בכלכלה: "דבר ראשון, הכלכלה מבחינתי היא תופעה מוניטרית (שהכסף משחק בה תפקיד מרכזי — מ"פ וא"פ). זה אולי נשמע ברור מאליו לרוב האנשים, אבל בשביל רוב הכלכלנים התיאוריה הכלכלית בצורתה הטהורה טוענת שאפשר להתעלם לחלוטין מקיומו של הכסף. דבר שני, המציאות הכלכלית היא דינמית, היא משתנה כל הזמן, כלומר היא לא יציבה ולמעשה נמצאת כל הזמן מחוץ לשיווי משקל (בניגוד לדעה המקובלת שמערכת כלכלית חותרת לשיווי משקל — מ"פ וא"פ). לכן, המסקנה היא שזו מערכת שלא חותרת ליציבות אלא מערכת שיכולים להיות בה משברים קשים". העיקרון המאגד של שני ההבדלים הללו בין דעתם של קין ומינסקי לבין הזרם המרכזי הוא החוב הפרטי והשפעתו על הכלכלה.

אתה נוהג להגיד שהכלכלה הניאו־קלאסית מנסה לבנות מודל של מערכת השמש בלי להתייחס לשמש, כלומר לחוב הפרטי. למה הכוונה?

"המודלים שלהם בנויים כך. יש לנו צרכנים רציונליים שצורכים כך וכך כמויות בשיווי משקל ומביאים למקסימום את התועלת האישית מהצריכה הזו. יש לנו חברות עסקיות שמייצרות בהתאם למקסימום הרווח שהן יכולות להשיג, ובסך הכל יש לנו מערכת יציבה. כך, שאם המערכת עוברת זעזוע מסויים (שינוי טכנולוגי שמגדיר מחדש יכולות ייצור או גידול בהוצאות הממשלה שמגדיל צריכה — מ"פ וא"פ), היא חוזרת מיד לאחר מכן לשיווי משקל חדש.

לא רק שהיסודות של המודלים הללו, לטעמי, הם לא מציאותיים, אלא שגם אין בהם שום התייחסות למערכת הפיננסית ולהשפעותיה. במובן הזה זה כמו להשאיר בחוץ את השמש במודל של מערכת השמש, כי כולנו סובבים סביב הכסף וסביב חוב".

ומה נקבל כשנכניס את המערכת הפיננסית למודלים המאקרו־כלכליים?

"נקבל מודל מציאותי יותר שהוא אומדן כמותי טוב יותר להתנהגות האמיתית של השחקנים השונים במשק. כשאין לך התייחסות כזו, אז במודל שאתה עובד על פיו, אין שום התראה לקראת משבר, שזה בדיוק מה שקרה בשנת 2008 והוביל להפתעה גמורה כאשר המשבר הפיננסי קרה".

יציבות היא רק הפסקה בין משברים

המודל של קין עובד כך: אם נסתכל על הצרכנים במשק — כל אותם אנשים וגופים שמוציאים כסף, בין שמדובר במשקי בית שקונים במכולת, ובין שמדובר בחברות שקונות חומרי גלם או משקיעות בפס ייצור חדש, באיש עסקים שקונה חברה או בממשלה שמממנת חינוך וצבא — אז נראה שהכסף שלהם מגיע משכר עבודה, רווח, דיבידנד, מסים וכדומה. אבל הכסף למימון הצריכה מגיע ממקור נוסף והוא האשראי. כלומר, חוב שנלקח ממוסדות פיננסיים כמו בנקים וגופים מוסדיים. במילים אחרות, הצריכה הלאומית היא סך כל ההכנסות פלוס הגידול או הקיטון בכמות האשראי.

בסביבה של ריבית נמוכה הבנקים מפתים לתת אשראי והמשק כולו מתפתה לקחת אותו, וכל האשראי הזה לא מופנה להשקעות חדשות במשק, אלא הוא מופנה לצריכה, למימון מכונית חדשה או לספקולציות פיננסיות. לאחר שהתמנפו עד לגובה מסוים, הצורך של משקי הבית והחברות העסקיות לשרת את החוב הוא כה גדול שההכנסה שלהם פשוט לא מספיקה והם כבר לא יכולים לצבור חוב נוסף, לפחות לא בקצב שצברו אותו עד כה. במקרה כזה, הגידול באשראי במשק יורד כמעט בבת אחת וכולם מהדקים חגורות ומקטינים צריכה כדי להמשיך ולשלם את החוב. אז מתחיל מעגל שבו הצריכה הכללית יורדת והמשק נכנס למיתון.

"קחו לדוגמה מצב בו יש צמיחה בניכוי אינפלציה של 3% בשנה, אינפלציה של 2% בשנה ובאותה שנה יש גם גידול של 20% בחוב הפרטי ביחס לתוצר. אם בשנה הבאה הכל יישאר אותו הדבר ורק הגידול בחוב יירד מ־20% ל־10%, אז מה שתקבלו זו ירידה דרמטית בפעילות הכלכלית, רק כי קצב גידול החוב ירד. במשבר שעברנו בשנת 2008 הירידה בגידול בחוב היה ממש גבוהה, והביקוש למוצרים במשק ירד כתוצאה מכך".

השאלה, אם כן, היא מתי מגיע גובה החוב לרמה כזאת שממנה והלאה המשבר הוא רק עניין של זמן? "מינסקי היה הראשון לתפוס את המחזוריות בצורה הנכונה", אומר קין. "הוא אמר שאם יש תקופה של צמיחה יציבה, זהו למעשה היוצא מן הכלל, לא הכלל. בתקופה של צמיחה יציבה שכזו הציפיות של הציבור משתפרות ככל שמתרחקים מנקודת המשבר האחרונה. אנשים פשוט שוכחים שהיה משבר. הציפיות משמעותן שלחברות יש יותר נכונות ללוות כסף כדי לממן השקעות והבנקים יותר נכונים להלוות כסף. זהו המכניזם הכלכלי־פיננסי הבסיסי. זוהי למעשה כלכלה זחוחה".

הפגיעה מתחילה עוד לפני פשיטת הרגל

"מה שבאמת קורה הוא שכל הזמן הזה נעשות השקעות גרועות, שממומנות על ידי חוב. אנשים שהם ספקולנטים לכל דבר מפסידים כסף. עלות שירות החוב שהם לוו עולה על תזרים המזומנים שלהם מהעסק שהם קנו. אבל הם נמצאים בשוק עולה, אז הם עושים רווח בכך שהם מוכרים נכסים. אבל ברגע שאחד מהם מגיע לנקודה שבה הוא כבר לא יכול ללוות עוד ופושט את הרגל, המערכת מתחילה להתמוטט", אומר קין.

לדבריו, קושי בשירות החוב לא מסתכם רק בפשיטות רגל בסוף התקופה, אלא פוגע פגיעה של ממש בכלכלה בעוד החוב הולך ומצטבר גם בזמן שההחזרים החודשיים מועברים לבנק כסדרם. הממצא הבא של קין הוא לא פחות ממדהים, והמובהקות שלו, לדבריו, נבדקה בסדרות נתונים ארוכות: הצטברות החוב של החברות העסקיות פוגעת בראש ובראשונה בשכר העובדים.

במילים יותר "כלכליות" הכוונה היא שיש קשר ישיר בין גובה החוב של הפירמה לשכר העובדים בה, או במושגים של המשק כולו — ככל שרמת החוב הפרטי גבוהה יותר, כך החלק של העובדים מעוגת ההכנסות הלאומית קטן יותר. קין מסביר זאת כך: "מנקודת מבטו של בעל החברה, יש לו מלבד הממשלה שתי ישויות עיקריות שלהן הוא משלם — העובדים שמקבלים שכר, והבנק שמקבל קרן וריבית על האשראי. ככל שהחוב מצטבר, הריבית על החוב גדלה והלחץ לשלם לבנק, על חשבון העלאת שכר לעובדים או גיוס עובדים נוספים, עולה".

צילום: איי אף פי

צילום: איי אף פי

במושגים עוד יותר כלכליים קין מגדיר את גובה הירידה בנתח של שכר העובדים מתוך התוצר כשינוי בגובה חוב כפול שיעור הריבית הריאלית. כך, אף על פי שהעובדים לא לקחו את ההלוואה בעצמם מהבנק אלא הבעלים של החברה, הם אלו שמשלמים עליה.

מתי יגיע המשבר הבא לדעתך?

"אין לי מספר מדויק שיכול לנבא מתי יגיע משבר, אבל מה שיש זה מספר שמראה שהמשבר בדרך. זו למעשה לא עבודה שלי אלא של איש עסקים אמריקאי בשם ריצ'ארד וייג, שהוא גם ידיד. וייג הסתכל על נתונים ממשברים כלכליים ברחבי העולם ב־150 השנים האחרונות ומצא שכמעט בכולם התקיימו שני תנאים — האחד שהחוב הפרטי עלה על 150% מהתוצר, והשני שהוא גדל בלפחות 20% ביחס לתוצר, בתקופה של חמש שנים. רק פעמיים שני התנאים התמלאו ולא הגיע משבר — באוסטרליה ודרום קוריאה בין השנים 2007־2008. לדבריו, ההסבר היחיד הוא שהמדינות האלה למעשה חולצו מסכנת המשבר בגלל בום הצמיחה של סין".

אז עכשיו השאלה הבאה מתבקשת מאליה. מה המצב בסין?

"בסין יחס החוב הפרטי לתוצר כבר עלה על 200% ומאז 2009 גדל ב־100%. אז סין היא המשבר הגדול הבא".

איסלנד כמשל

לקין אין הרבה דברים טובים לומר לגבי העתיד הכלכלי של מדינות המערב. לדבריו, המושג החדש שנכנס לבון טון הכלכלי — "הקיפאון המתמשך" (secular stagnation) — הוא למעשה קיפאון בשל רמות החוב הגבוהות במערב, שלא מאפשרות למשקי בית ולעסקים להעביר כסף להשקעה וצריכה במקום להחזר ההלוואות.

במילים אחרות, לדבריו מה שצפוי למערב הוא מעין "חורף יפני", אותו קיפאון שהמשק היפני חווה כבר 25 שנה: "קצב צבירת החוב בארה"ב, לדוגמה, הוא נמוך מאז שפרץ המשבר, ולכן האשראי לא מצליח לתת דחיפה גדולה ומשמעותית לצריכה וקצב הצמיחה של המשק כולו הוא מתון מאוד. במצב כזה הציבור מחליט להוריד את רמות החוב וכך נמשכת הצמיחה האטית. זה בדיוק המצב שיפן נמצאת בו. אנחנו עכשיו משחזרים את הצניחה של יפן".

ומה יהיה המצב באירופה?

"גרוע הרבה יותר. כי הממשלות שם הסכימו לבלוע את הבולשיט כאילו מדיניות צנע ממשלתית תביא דווקא לשיפור הצריכה הפרטית ולהרחבת המשק במקום להתכווצותו".

מנגד, בכל הקשור למדיניות מוניטרית אנחנו שומעים את מריו דראגי, יו"ר הבנק המרכזי האירופי, אומר שמדיניות ההרחבה הכמותית שלו עוזרת. בסך הכל התוכנית הזו הצילה את ארה"ב, אז למה שלא תעבוד באירופה?

"כי זו אחת הדרכים היקרות ביותר לקבל את ההשפעה הקטנה ביותר שאפשר לדמיין. מדובר פה על טריליוני דולרים, שהבנק המרכזי של ארה"ב שפך על המשק ושיעור הצמיחה במשק האמריקאי לא עלה על 4% מאז המשבר. כלומר, זו התאוששות הפוסט־משבר האנמית ביותר מאז מלחמת העולם השנייה, אבל עם תוכנית החילוץ הגדולה ביותר שהיתה בהיסטוריה".

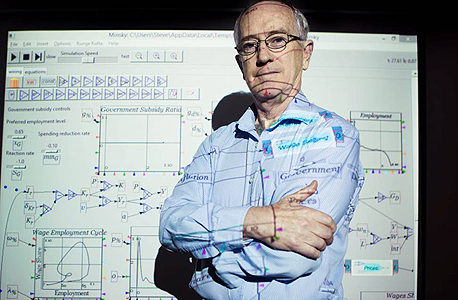

סטיב קין צילום: תומי הרפז

סטיב קין צילום: תומי הרפז

בשורה התחתונה, אומר קין, כי מכיוון שהחוב הפרטי הוא הגורם למשבר, אז מכאן גם צריך להגיע הפתרון כדי לצאת מהמשבר: מחיקת החוב. בשבע השנים מאז פרץ המשבר הוא מנסה לשכנע את מי שרק מוכן לשמוע שהדרך הנכונה לטפל בו היא פשוט לקבל החלטה ברורה וחד־משמעית למחוק את כל החוב החברות הפרטיות והציבור הרחב לבנקים או את חלקו הגדול, כי רק כך אפשר יהיה להניע מחדש את הצריכה הפרטית ומכאן את הכלכלה כולה. לדבריו, "אם לא תמחק את החוב (לציבור — מ"פ וא"פ), אז אתה נופל לחור שחור וזה בדיוק מה שקורא עכשיו ביוון".

אתה יכול לראות מדינה מבצעת מהלך כל כך דרמטי?

"איסלנד עשתה את זה ותראה אותה. הם אמנם גם עשו כמה טעויות בדרך, אבל בסך הכל הם הצליחו לצאת ממשבר החובות. ומה הם עשו? פשוט מחקו את החוב. הממשלה שם קיבלה איומים שינדו אותה מהסחר העולמי וכדומה, אבל בשורה התחתונה המדינה היחידה שנחלצה ממשבר החובות זו המדינה היחידה שמחקה את החובות. הבעיה היא שזה מהלך שנוגד את האינטרסים של המעמד הפיננסי השולט ומהלך שנוגד את המנטליות של הפוליטיקאים".

אז איך עושים את זה?

"המשמעות היא שעכשיו יש לציבור סיבה טובה לקחת את הכוח בחזרה מהמערכת הפיננסית. באופן בסיסי, הגידול בכוח המערכת הפיננסית בא על חשבון הכח הפוליטי של הציבור, כלומר ממש על חשבון הדמוקרטיה. לכן יש פה גם מסר חיובי. מה שהאיסלנדים עשו בכך שאתגרו את הכח של המערכת הפיננסית אצלם לא רק שיקם להם את הכלכלה אלא גם החזיר את הדמוקרטיה".