קופות הגמל וקרנות ההשתלמות: כמעט שלא נותר זכר מתשואת 2015

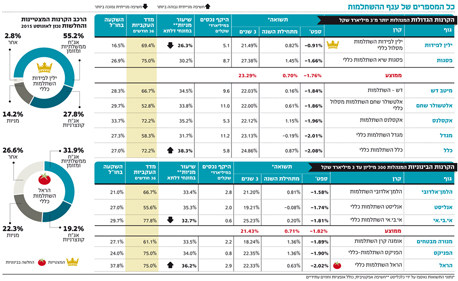

תשואה של 0.8% – זה מה שנשאר לעמיתי הגמל וההשתלמות מרווחי 2015. תמר של כלל ביטוח היתה הגרועה ביותר בספטמבר בשל חשיפה גבוהה למניות, הטובות ביותר היו ילין לפידות והלמן־אלדובי. פסגות מובילה מתחילת השנה

הפאניקה בשוקי העולם סביב התכווצות הכלכלה הסינית והירידה המתמשכת במחיר הנפט, הביאו לחודש שני ברציפות של ירידות חדות בקופות הגמל ובקרנות ההשתלמות הישראליות. אלו רשמו בספטמבר ירידה ממוצעת של 1.8% בהמשך לירידה של 1.5% באוגוסט והשלימו ירידה מצטברת של 4.2% מאז השיא שנרשם במאי האחרון. מדובר בירידה החודשית החדה ביותר השנה מאז חודש יוני האדום, שבו ספגו קופות הגמל וקרנות ההשתלמות ירידה של 2.3% עקב נפילות חדות באג"ח על רקע ציפייה להעלאת ריבית בישראל. הירידה החודש אף כמעט ומחקה את כל התשואה מתחילת השנה.

- אירופה: השאלה היא לא אם דראגי ישפוך עוד כסף, אלא מתי

- הסלמה בטחונית? המשקיעים מוטרדים יותר מדחיית מועד העלאת הריבית בארה"ב

- ארה"ב בדרך למיתון חסר תקדים בריבית אפסית - כיצד ינהג הבנק המרכזי?

נכון להיום, התשואה הממוצעת עומדת על 0.8% עבור קופות הגמל ו־0.7% עבור קרנות ההשתלמות. חלק מהגופים, כמו אנליסט ומגדל, אף נמצאים היום בתשואה שלילית מתחילת השנה בקרנות ההשתלמות. במאי, רגע לפני המפולת באג"ח הממשלתיות, התשואה הממוצעת עמדה על קצת יותר מ־5%.

פסגות רשמה תשואה של 1.7% מתחילת השנה

עיקר הירידה מיוחסת לשוק המניות, בעיקר לישראלי, כאשר מדד ת"א־25 רשם במהלך ספטמבר ירידה של 5.5% והשלים ירידה של 14% מאז תחילת התיקון באמצע אוגוסט. גופים שהיו בחשיפת יתר למניות, כמו כלל ומגדל, רשמו תשואות נמכות בספטמבר. גופים שהיו בחשיפה מצומצת למניות, כמו ילין לפידות ופסגות, הניבו תשואות פחות גרועות החודש. כל הגופים הניבו תשואות שליליות במהלך ספטמבר, אולם את התשואה השלילית המתונה ביותר רשמה ילין לפידות כללי, שהניבה תשואה שלילת של 0.86% ותשואה של 1.1% מתחילת השנה. את התשואה הגרועה ביותר בספטמבר הניבה כלל תמר כללי, עם תשואה שלילית של 2.2% בגמל, אולם בהסתכלות של שלוש שנים, כלל נמצאת במקום השני עם תשואה מצטברת של 26.17%.

פסגות ממשיכה להוביל בתשואות מתחילת השנה עם תשואה של 1.7% בגמל ו־1.45% בקרנות ההשתלמות. אמיר גיל, מנהל השקעות ראשי בפסגות גמל ופנסיה, הסביר כיצד פסגות הצליחה להתברג חודש שני ברציפות במקום הראשון בתשואות מתחילת שנה. "הקטנו סיכונים עוד לפני המשבר באוגוסט ובספטמבר וזה עזר לנו. עשינו זאת כי השווקים מתעוררים והסימפטומים לכך הם במחירי הנפט שיורדים וההתנהגות בסין. כל אלו מבשרים לנו שהאזורים היחידים שצמחו בעולם, נמצאים כרגע במגמת בלימה", הסביר גיל.

"הרבה ייחסו את זה לריבית בארה"ב, שהיו ציפיות שתעלה בספטמבר, אבל להערכתנו זה היה שולי. ארה"ב הולכת לקראת רבעון ראשון שבו, אחרי הרבה מאוד זמן, הרווחיות של החברות תרד. זה משהו שקורה לעתים רחוקות. יש תקופות ארוכות בשווקים שהכלכלה מדשדשת אך המניות פועלות טוב, אבל העובדה שעכשיו רואים האטה בכלכלות, אחרי כל כך הרבה שנים של עליות, היא סימן מטריד". עוד אמר גיל כי "יש הרבה סימנים בשוק שמעידים על זה שהתנודתיות עולה ושהסיכונים מתרבים ואנו מעדיפים לראות איך זה מתפתח ממקום יותר סולידי. מאז ספטמבר סין טיפה התייצבה והצפי לעליית ריבית בארה"ב נדחה בגלל דו"ח תעסוקה חלש, אבל התמונה הכללית לא השתנתה". גיל שלל אפשרות כי פסגות תבצע שינוי נוסף בתמהיל ההשקעות שלה בטווח הקרוב. "כשהתנודתיות תרד, כשהשוק יצליח להתגבר על הדו"חות החלשים וכשנראה מדינות שפועלות ללא בנקים מרכזיים, אז נוכל להחליט לאן אנו רוצים להתקדם".

הלמן־אלדובי הקטינה את החשיפה למניות

גוף נוסף שרשם תשואה טובה ביחס למתחרים החודש והתברג במקום השני בגמל ובהשתלמות הוא הלמן־אלדובי. בקופות הגמל של הלמן־אלדובי הניבו תשואה שלילית של 1.55% ובקרנות ההשתלמות התשואה השלילית היתה 1.58%. אילן ארצי, מנהל השקעות ראשי בהלמן־אלדובי, הסביר כי ספטמבר היה חודש שבו האיום של הכלכלה הסינית המאטה התממש.

"בחודשים הקודמים למשבר ביצענו הקטנה של חשיפה למניות. אנו חושבים שאחרי חמש שנים של עליות בשווקים רמות המחירים הן לא נמוכות. מה שעדיין מניע את השווקים זה הריבית הנמוכה וההרחבות הכמותיות, אבל הם לא יוכלו להחליף את השווקים לאורך זמן. ההשפעה שלהם הולכת ופוחתת. כשמסתכלים על כלכלה ועל דו"חות של חברות, לא רואים פה דברים טובים ולכן הקטנו חשיפה למניות ואנחנו גם לא מחזיקים באג"ח קונצרניות ארוכות".

דבר נוסף שביצע ארצי הוא להקטין חשיפה לשווקים מתעוררים. "אנו מעדיפים את אירופה ובעיקר את גרמניה כיוון, שבניגוד לארה"ב, ההרחבות הכמותיות ממשיכות שם. בנוסף, בימים האחרונים אנו מקטינים את החשיפה לישראל בגלל המצב. כשרמת הסיכון עולה אז כדאי להקטין, אי אפשר לדעת לאן זה יתפתח אבל כדאי להיות מוכנים. אני חושב שלא רק במניות אלא גם באג"ח הארוכות כדאי להיות קצת יותר זהיר". לגבי הציפיות לעליית ריבית ציין ארצי כי "אנו חושבים שהריבית בארה"ב תעלה, רק לא יודעים מתי. מבחינה כלכלית צריך להעלות אותה, אבל אני מניח שיש להם שיקולים פוליטיים. בסוף זה יקרה, אני מניח שבשנת 2016. בישראל אנו חושבים שהריבית תישאר ללא שינוי במשך תקופה ארוכה. הנגידה קרנית פלוג מחפשת כל תירוץ אפשרי כדי לא להוריד את הריבית".

"הריביות בעולם יישארו נמוכות למשך זמן רב"

אקסלנס פרסמה החודש לראשונה את גם את תשואת קופות הגמל וקרנות ההשתלמות המדדיות, מוצר שהושק על ידה לפני שנה שמושקע כולו אך ורק במדדים. אקסלנס קסם גמל מחקה מדדים רשמה ב-12 החודשים האחרונים תשואה של 2.86% וכמוה רשמה גם אקסלנס קסם השתלמות מחקה מדדים. מדובר בתשואה הטובה ביותר מבין קופות הגמל וקרנות ההשתלמות הכלליות באותה תקופה.

רונן מטמון, מנהל השקעות הראשי באקסלנס גמל, סבור שיש לשים לב למצב הביטחוני בישראל. "בהנחה שהמצב ימשיך כמו שהוא אנו נראה ירידה בצמיחה. אם זה אכן יקרה, יהיו לכך השפעות על הצמיחה של המשק בניגוד לאירועים קצרים כמו המבצעים האחרונים מול חמאס, שהמשק ידע להתאושש מהם די בקלות ובמהירות. צריך לבחון את המצב בעוד שבוע או שבועיים, אז נהיה עם פרספקטיבה יותר ארוכה ונוכל לבחון לאן הדברים הולכים. אני חושב שזה אחד הדברים שיגרמו לפלוג להוריד ריבית כי למרות המצב הביטחוני השקל מתחזק".

לגבי הריבית ציין מטמון כי "ככל הנראה הריביות בעולם הולכות להישאר נמוכות הרבה זמן, גם באירופה ובארה"ב. גם בישראל ההנחה היא שפלוג תיגרר להורדת ריבית ולהתערבות בשוק. הנגזרת של זה היא ששוק המניות היא החלופה הטובה ביותר כרגע. יחד עם זאת, נמשיך לראות תנודות בשווקים. האג"ח הממשלתיות לא הציגו ירידות חדות בספטמבר ואני צופה שהן ימשיכו להתנהג כך גם בעתיד הקרוב".