"רפורמת כרטיסי האשראי תחתוך את הרווח השנתי בבנקים ב-700 מיליון שקל"

על פי בדיקת "שווי הוגן", המתייחסת לנתוני 5 השנים האחרונות, במידה שבנק דיסקונט ייכלל ברפורמה, הוא ישלם מחיר כבד - 21% מרווחיו בתקופה זו נבעו מפעילות ויזה כאל

התוצאה הישירה של הרפורמה שתוביל "הוועדה להגברת התחרות בשירותים הבנקאיים" - ככל שהמלצותיה יתקבלו על ידי שר האוצר משה כחלון - צפויה להביא להקטנת הרווח הנקי של הבנקים בסכום המוערך בכ-700 מיליון שקל בשנה. כך עולה מבדיקה שבוצעה במחלקת המחקר של חברת "שווי הוגן".

- מנכ"ל מדרוג: "ספק אם הפרדת חברות כרטיסי האשראי מהבנקים תייצר תחרות"

- כחלון: "יש קבוצות שמשוועות לאשראי ולא מקבלות אותו"

- הקרב על עתיד האשראי נכנס לישורת האחרונה

שלוש חברות כרטיסי האשראי נמצאות כיום בבעלות הבנקים, כאשר ישראכרט נמצאת בבעלות כמעט מלאה (98%) של בנק הפועלים, חברת לאומי קארד נשלטת (80%) על ידי בנק לאומי, וחברת ויזה כאל נמצא בבעלות משותפת של בנק דיסקונט (72%) והבנק הבינלאומי (28%). הוועדה להגברת התחרות בשירותים הבנקאיים מגבשת המלצות המכוונות בראש ובראשונה לפרדת חברות כרטיסי האשראי מבעלות הבנקים.

הוועדה האמורה בראשות עו”ד דרור שטרום אמורתה היתה להגיש לשר האוצר ולנגידת בנק ישראל את מסקנותיה עד 10 בספטמבר - אך נראה כי סיום גיבוש ההמלצות יידחה לאמצע נובמבר. בשאלת מספר החברות שיופרדו מהבנקים הציגה המפקחת על הבנקים חדוה בר את עמדת בנק ישראל שיש להפריד רק את שתי החברות הגדולות - ישראכרט ולאומי קארד - כדי לחזק את דיסקונט והבינלאומי. האוצר, לעומת זאת, מעוניין להפריד את כל חברות הכרטיסים.

מבדיקת שווי הוגן עולה כי הפגיעה הקשה ביותר מהרפורמה צפויה לבנק דיסקונט, אשר פעילות כרטיסי האשראי של הבנק הינה המקור לכ-20% מהרווח הנקי בחמש השנים האחרונות - זאת כמובן במידה שדיסקונט ייכלל במהלך.

לילך אשר טופילסקי צילום: רון קדמי

לילך אשר טופילסקי צילום: רון קדמי

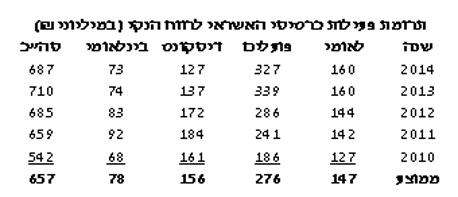

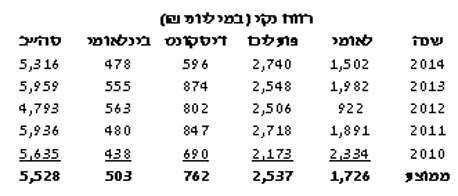

על פי בדיקת שווי הוגן, הרווח הנקי המצרפי אשר הפיקו הבנקים מפעילות כרטיסי האשראי ב-5 השנים האחרונות הסתכם בכ- 3.3 מיליארד שקל, או בסך של כ- 657 מיליון שקל לשנה בממוצע.

מהבדיקה עולה כי "פגיעת" הרפורמה בסכום הגדול ביותר צפויה לבנק הפועלים, אשר הפיק מפעילות כרטיסי האשראי בחמש השנים האחרונות רווח נקי של כ- 280 מיליון שקל בשנה. באופן יחסי, הפגיעה הקשה ביותר צפויה לבנק דיסקונט, אשר הפעילות האמורה תרמה לרווח הנקי של הבנק סכום של כ- 156 מיליון שקל - ביחס כפול מול הרווח הנקי בהשוואה לנתונים בבנק הפועלים.

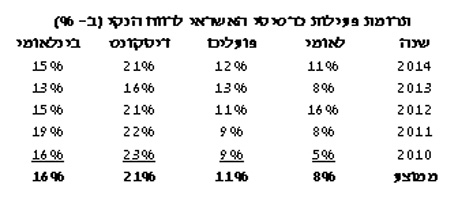

לאורך חמש השנים האחרונות, שיעור הרווח הנקי הממוצע של פעילות כרטיסי האשראי בבנק דיסקונט עמד על כ- 21%, זאת לעומת כ- 11% בבנק הפועלים ולעומת כ- 8% בלבד בבנק לאומי.

מבין חמשת הבנקים הגדולים, הנכללים במדד ת"א בנקים, הבנק אשר צפוי לצלוח את הרפורמה בצורה הקלה ביותר הינו בנק מזרחי, אשר איננו חשוף באופן ישיר להשפעת הרפורמה כלל.

על פי הסקירה של שווי הוגן, בסיכום נתוני ארבעת הבנקים החשובים מבחינת הרפורמה 5 שנים לאחור (ללא מזרחי טפחות), הפרדת פעילות כרטיסי האשראי צפויה לפגוע בכ-12% מהרווח הנקי שלהם (הרווח הנקי המצרפי של ארבעת הבנקים הנ"ל הסתכם במשך חמש השנים האחרונותבכ- 27.6 מיליארד שקל או בממוצע שנתי של כ- 5.5 מיליארד שקל).

לדברי מנכ"ל שווי הוגן, רו"ח אלי אלעל "הפגיעה הצפויה ברמת הרווחיות של המערכת הבנקאית בפועל, תהיה קשה יותר ככל שהרפורמה תצלח. אמנם הפגיעה הישירה בתוצאות השורה התחתונה של הבנקים לא צפויה להביא לפגיעה קשה ביציבות הבנקים, אולם ככל שהרפורמה תצלח יהיו לכך השלכות קשות יותר על המערכת הבנקאית כולה".

אלעל מסביר כי "הסרת שליטתם של הבנקים בחברות כרטיסי האשראי, צפויה להוביל להגברת התחרות בין פעילות האשראי של הבנקים לפעילות האשראי של חברות כרטיסי האשראי, וככל שתתפתח תחרות קשה יותר על מתן האשראי לצרכנים, כך צפויה פגיעה קשה יותר ברווחיות מגזרי פעילות נוספים של המערכת הבנקאית".

חברת שווי הוגן מתמחה ביעוץ כלכלי, ניהול סיכונים פיננסיים והערכות שווי מקצועיות ובלתי תלויות.

אלי אל על, מנכ"ל שווי הוגן צילום: דני שביט

אלי אל על, מנכ"ל שווי הוגן צילום: דני שביט