איתותים על זירוז מכירת דקסיה ישראל; מזרחי ודיסקונט בתמונה

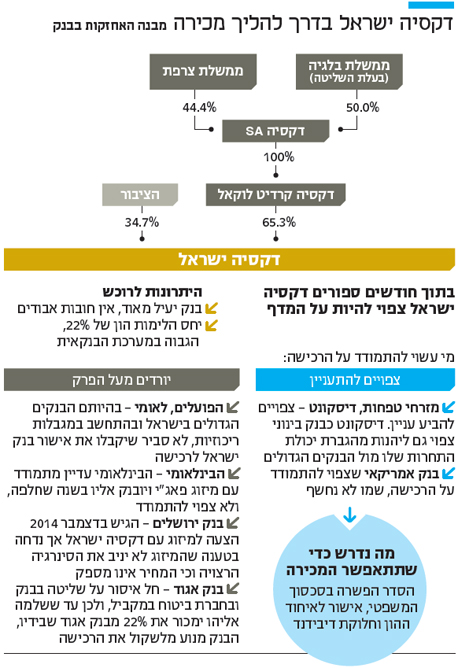

בסוף השבוע ערכה בעלת השליטה בדקסיה ישראל כנס חריג עבורה, שמהווה מקפצה להאצת המכירה של הבנק. לפני שיסגור עסקה, נדרש הבנק לאחד את ההון שלו, להגיע לפשרה בתביעה שבה הוא מעורב ולחלק דיבידנד לבעלי מניות המיעוט

לראשונה מאז רכשה דקסיה קרדיט לוקאל את השליטה (65.3%) בבנק דקסיה ישראל ב־2001, ערך הבנק בסוף השבוע שחלף כנס משקיעים. היתה זו הופעה הפומבית לראשונה של נציג בעלת השליטה - יו"ר דקסיה לוקאל וסגן נשיא בכיר בה, קלאוד פירט - ששהה באותו זמן בישראל. ל'כלכליסט" נודע כי בעלי מניות המיעוט נותנים לנוכחותו ולעצם קיום הכנס פירוש אחד: בעלת השליטה מתכוונת להאיץ את מכירת דקסיה ישראל (100%), אפילו, אם הכל יעלה כמתוכנן, בעוד כמה חודשים בלבד. הבנק, המעניק שירותי בנקאות לסקטור המוניציפלי, אינו נוהג לקיים באופן תדיר כנסי משקיעים שכאלה.

- המשקיעים ממורמרים, אבל הבכירים בדקסיה לא ממהרים

- בנק דקסיה השלים הרחבת סדרת אג"ח ז' ב-300 מיליון שקל

- בנק דקסיה: "חלוקת הדיבידנד משקפת אינטרסים קצרי טווח"

שני בנקים מקומיים צפויים להתעניין ברכישת 100% ממניות דקסיה ישראל - מזרחי טפחות ודיסקונט. זה האחרון, בהיותו בנק בינוני, צפוי גם ליהנות מהגברת יכולת התחרות שלו מול הבנקים הגדולים. בנוסף השתרבב שמו של בנק אמריקאי אחד לרשימת הבנקים שצפויים להביע עניין בדקסיה ישראל.

לא סביר שלאומי והפועלים יקבלו אישור מבנק ישראל לרכישה נוכח חוק הריכוזיות ובהיותם הבנקים הגדולים. הבנק הבינלאומי לא צפוי להתעניין, בין היתר משום שהוא עדיין מתמודד עם מיזוג פאג"י ויובנק אליו בשנה שחלפה, ועם התאמות חשבונאיות שעליו לבצע עוד מ־2006, אז רכש את בנק אוצר החייל.

בנק ירושלים הגיש בסוף 2014 הצעה למיזוג עם דקסיה ישראל. בדקסיה בחנו את ההצעה ולאחר כמה חודשים הודיעו כי המיזוג לא יניב את הסינרגיה הרצויה וכי המחיר אינו מספק - ודחו אותה.

שני מהלכים עומדים בדרך של דקסיה למכירה

בכנס שהתקיים ביום חמישי בבורסה בתל אביב חשף דקסיה ישראל מהלכים שביצע מתחילת 2016 כדי להקטין את חשיפת ריכוזיות הלווים שלו. זאת בהתאם למגבלות בנק ישראל, שלפיהן אסור כי יתרת החוב של לווה בודד תעלה על 15% מההון העצמי של הבנק ואסור כי חובם של לווים, שלכל אחד מהם חוב העולה על 10% מההון העצמי של הבנק, יעלה יחד על 120% מההון העצמי של הבנק. הבנק הציג צעדים שביצע, בהם רכישת שיפוי להלוואה שנתן לרשות מקומית עם יתרת חוב של יותר מ־10% מהון הבנק וחתימה על הסכם למכירת הלוואה דומה.

מכירת דקסיה ישראל תלויה בשני מהלכים: איחוד הון הבנק, המורכב מכמה סוגי מניות, וכן סיום ההליכים המשפטיים שבהם הוא מעורב. אלה נוגעים לתביעה ייצוגית שהגישו בעלי מניות מיעוט בבנק התלויה ועומדת נגד מרכז השלטון המקומי, שהוא בעל עניין בבנק. ל"כלכליסט" נודע כי בסביבות חודש מאי צפוי בית המשפט המחוזי, על פי ההערכות, לאשר את הסדר התביעה הנוגע לבקשה לתביעה וכי בעלי המניות לא צפויים להתנגד לכך. הבנק התמודד בשנים האחרונות עם כמה חזיתות משפטיות וזו האחרונה העומדת בדרכו למכירה. בעלי מניות המיעוט סבורים כעת כי ככל שיאושרו הסדר הפשרה ואיחוד ההון (שהוא אמנם טכני אך דורש את אישור בעלי המניות, שלא צפויים להתנגד גם כאן) - מכירת הבנק תתבצע מיידית.

כוונתה של בעלת השליטה למכור את אחזקותיה בדקסיה ישראל אינה חדשה, אלא ידועה מאז חילצו בלגיה וצרפת את הבנק ממשבר 2008, שהביא לקריסת בנקים ולמשברי נזילות. שתי הממשלות הזרימו יחד 5.5 מיליארד יורו במסגרת תוכנית סיוע חירום ב־2011 כדי למנוע את קריסת הבנק. כך הן הפכו באופן לא פורמלי לבעלות השליטה בקבוצת דקסיה.

דקסיה קרדיט לוקאל התחייבה כלפי בלגיה וצרפת כי תמכור את פעילותה הבנקאית ביותר מעשר מדינות, בהן ישראל. היא נדרשת למכור את אחזקותיה בדקסיה ישראל בתוך 12 חודשים לכל היותר מסיום סוגיות האחרות שעמן היא כרוכה (הסכסוך המשפטי ואיחוד ההון). תנאי זה עתיד לזרז את המהלך.

על הכוונת: דיבידנד של 25 מיליון שקל במזומן

התביעה הייצוגית שהוגשה ב־2011 נגד דקסיה ישראל, נגד בעלת השליטה ונגד מרכז השלטון המקומי, טוענת לקיפוח בעלי מניות המיעוט עקב אי־חלוקת דיבידנד ראוי. בנוסף נטען כי דקסיה ישראל לא העמידה אשראי לרשויות מקומיות משיקולים פוליטיים (הימצאותן מעבר לקו הירוק).

מנכ"ל דקסיה ישראל אוליבייה גוטמן צילום: יצחק כהן

מנכ"ל דקסיה ישראל אוליבייה גוטמן צילום: יצחק כהן

בעלי מניות המיעוט טוענים כי בעוד בכירי הבנק מתוגמלים היטב, הוא אינו נוהג לחלק דיבידנד אף על פי שהלימות ההון שלו היא הגבוהה במערכת הבנקאית בישראל, מעל 22%. לכן המיעוט דורש לפצותו, אם באמצעות דיבידנד ואם באמצעות מכירת הבנק.

הגעתו של בכיר מקרב בעלת השליטה לישראל היא משמעותית בעיני בעלי מניות המיעוט, משום שזו מתפרשת על ידיהם כרצון להסביר את החשיבות של סיום התביעה ושל אישור הסדר הפשרה.

לטענת הבנק, כיום הוא לא מחלק דיבידנדים מכיוון שעליו לרתק הון בצד כדי לעמוד במגבלות בנק ישראל ללווה בודד ולקבוצת לווים. אולם, רכישתו על ידי בנק גדול יותר, עם הון עצמי גדול בהרבה, תאפשר לדקסיה לחלק דיבידנדים.

בפעם האחרונה חילק הבנק דיבידנד בשנת 2011, וזה עמד על 5 מיליון שקל בלבד. לאחר השלמת איחוד ההון, ככל שתתקיים, תבקש האסיפה הכללית של הבנק לאשר חלוקת דיבידנד של 25 מיליון שקל במזומן לבעלי המניות.

"כולנו תקווה שאישור הסדר הפשרה בבית המשפט וביצוע איחוד ההון של מניות דקסיה ישראל יובילו למכירת הבנק באופן יעיל ומהיר", אמר ל"כלכליסט" בסוף השבוע עו"ד עופר חנוך ממשרד גרוס, קלינהנדלר, חודק, הלוי גרינברג ושות', המייצג את דקסיה קרדיט לוקאל.

גורם מקרב בעלי מניות המיעוט בבנק אמר ל"כלכליסט": "הנהלת הבנק טרפדה לאורך שנים את הליך המכירה, וביום חמישי נאמר מפורשות שאחרי הסדר הפשרה, שצפוי להיחתם בחצי השנה הקרובה ולקבל את אישור בית המשפט, ילכו בכל הכוח למכירה. בעלי מניות המיעוט מבינים היום שהנהלת הבנק לא תמנע יותר את הליך המכירה". גורמים אלה מדגישים כי זו הצהרה פומבית ראשונה וברורה על הכוונות להשלמת הליך המכירה.

הרוכש צפוי לשלם לכל הפחות מיליארד שקל

כמיליארד שקל לפני פרמיית שליטה - זהו הסכום המינימלי שצפוי לשלם הרוכש של דקסיה ישראל. זאת נוכח ההון העצמי בספרים שעומד על 888 מיליון שקל, ולאור תוספת של כ־130 מיליון שקל כהפרשה קבוצתית ללווים. הפרשה זו מצטרפת לסכום התמורה מכיוון שהיא תימחק כשדקסיה ישראל יימכר.

זוהי הפרשה של הבנק לקבוצת לווים, אולם מדובר בהפרשה חשבונאית ובפועל לבנק אין שום הפרשה כנגד לווה ספציפי או חובות אבודים. זאת מכיוון שאם רשות מקומית שקיבלה אשראי מהבנק לא פורעת הלוואה - התקציב הממשלתי שלה מקוזז. כשהבנק יימכר, היקף ההלוואות שלו ללוווים גדולים יתכווץ ביחס להון העצמי של הרוכשת, ולכן ההפרשה הקבוצתית הזו תתבטל. גם הדירוג של פעילות דקסיה צפוי להשתפר אם הרוכש יהיה בנק עם דירוג גבוה יותר.

דקסיה חריג בקרב הבנקים בישראל. יש לו רק סניף אחד המעסיק 46 עובדים ומכאן נובע יחס היעילות שלו (הוצאות לחלק להכנסות), שעומד על 40% והופך אותו לבנק היעיל ביותר בישראל. יתר הבנקים מציגים יחס יעילות של 60%–78%, כך על פי דו"חות 2015 שפורסמו בשבוע שעבר. לבנק יש מערכת מחשוב משלו, ולכן יכול לתפקד גם כבנק אינטרנטי.

כאמור, לדקסיה ישראל הון עצמי של 888 מיליון שקל ותשואה על ההון של 7%. לשם השוואה, ההון העצמי של דיסקונט הוא 13.3 מיליארד שקל ושל מזרחי טפחות 11.9 מיליארד שקל.

דקסיה ישראל, שבנוסף לרשויות מקומיות מעניק מימון גם לתאגידים שתחתן, כמו תאגידי המים והביוב, סיכם את 2015 עם הכנסות ריבית של 113 מיליון שקל ורווח נקי של 59 מיליון שקל.

לקראת סוף השבוע שחלף השלים הבנק גיוס של כ־300 מיליון שקל להרחבת סדרת אג"ח ז' בתשואה של 0.91% (המשקפת את התשואה שבה נסחרת האג"ח בשוק). עלות שכרו של המנכ"ל אוליבייה גוטמן עמדה ב־2015 על 2.3 מיליון שקל.