קנון תצטרך לייצר הרבה אנרגיה כדי לממן את המשקולות של קורוס וצים

חברת האחזקות שבשליטת עידן עופר תלויה בנכס יחיד שיוצר לה ערך מהותי, ICP שמתרכזת בייצור חשמל בדרום ומרכז אמריקה ובישראל, ותלויה מהותית בתעריפי החשמל המובטחים לה. מנגד, לקנון יש אחזקות מדממות במיזם הרכב קורוס בסין ובחברת הספנות צים שחותכות משווייה. משקיעים שייתנו ל־ICP משקל גבוה יותר, עשויים לראות במניית קנון אפשרות להשקעה אטרקטיבית

חברת האחזקות קנוןנוצרה כתוצאה מהצורך של החברה לישראל לפצל בין הפעילות היציבה שלה בישראל — האחזקה בכיל ובבזן — שנותרה בידי החברה לישראל, ובין הפעילות היזמית של החברה.

הרקע לפיצול היה דיסקאונט עמוק שנוצר במניית החברה לישראל על רקע חששות המשקיעים שאותם מיזמים חדשים יפגעו בערך של החברה לישראל. במסגרת הפיצול ריכזה החברה לישראל את כל הפעילות שלה, מלבד האחזקה בכיל ובבזן, לתוך חברה חדשה בשם קנון, וחילקה את מניות קנון כדיבידנד בעין למחזיקי המניות של החברה לישראל. מניית קנון נסחרת כעת בבורסה של תל אביב לפי שווי של כ־2.13 מיליארד שקל.

- קנון רשמה הפסד של 36 מיליון דולר

- החברה לישראל תגייס 750 מיליון שקל בהנפקת אג"ח

- קנון סגרה לקורוס את הברז, אז עופר שלח את היד לכיס

בעל השליטה בקנון הוא עידן עופר שחברות פרטיות שבבעלותו מחזיקות ב־57% ממניות החברה, בעוד בנק לאומי מחזיק ב־14% מהמניות הנותרות של קנון. במהלך 2015 חילקה קנון את 18 מיליון המניות של טאואר סמיקונדקטור שהחזיקה כדיבידנד בעין לבעלי המניות שלה, וכעת קנון מחזיקה בנכס אחד שיוצר לה ערך מהותי — איי.סי. פאואר (ICP) שפעילותה העיקרית היא ייצור חשמל בדרום ומרכז אמריקה ובישראל. מנגד, לקנון השקעה בעייתית (50%) במיזם הרכב קורוס והשקעה נוספת (32%) בחברת הספנות צים, שחרף תוכנית ההבראה ממשיכה להציג הפסדים. בנוסף לקנון אחזקה לא מהותית של 91% בחברת פרימוס שמפתחת טכנולוגיה לייצור דלקים סינתטיים מחומרי גלם שלא מיועדים למאכל אדם.

קנון מחזיקה גם ב־1.67 מיליון אופציות (סדרה 9) של טאואר שערכן כ־10 מיליון דולר. לאחר קבלת הלוואה של 50 מיליון דולר מהחברה לישראל באפריל היקף המזומנים של קנון עומד על 57 מיליון דולר, ומנגד יש לה חוב (כולל ריבית צבורה) של 214 מיליון דולר לחברה לישראל. מבנה אחזקה זה יוצר מצב מיוחד שלפיו כל הערך של החברה מגיע מ־ICP. קנון הציגה כוונות בדו"חותיה (אך לא התחייבה לכך) שלא להשקיע יותר בקורוס ובצים, אך קנון ערבה לקורוס בהיקף של כ־180 מיליון דולר על האשראי שקורוס קיבלה.

התלות בשוק החשמל בפרו

ICP עוסקת בייצור חשמל בכמה מדינות בדרום ומרכז אמריקה ובישראל, כשעיקר הפעילות שלה מתרכז בפרו. תחנת הכוח הגדולה ביותר של (75%) ICP בפרו היא Kallpa שלה כושר ייצור של 1,063 מגה־ואט, כושר ייצור שכולל תחנת כוח נוספת שנרכשה על ידי ICP ב־2014. Kallpa, אתר ייצור החשמל היעיל ביותר בפרו, השיגה EBITDA מתואם של 152 מיליון דולר ו־39 מיליון דולר ב־2015 וברבעון הראשון של 2016 בהתאמה, ו־ICP נהנית מ־75% מסכומים אלה. ב־2015 Kallpa השיגה 44% מה־EBITDA המתואם המיוחס לבעלי המניות של ICP.

במאי השנה השלימה ICP את הקמתה של תחנת הכוח Samai שלה כושר ייצור של 600 מגה־ואט. כושר הייצור של תחנה זו צפוי לעלות ל־720 מגה־ואט עם ההשלמה הצפויה של צינור גז שיוביל לתחנה ויאפשר ייצור חשמל באמצעות גז במקום מזוט. ההשקעה ב־Samai, נכון לסוף מרץ, היתה 387 מיליון דולר. במהלך המחצית השנייה של 2016 ICP צפויה להשלים את הקמת תחנת כוח ההידרואלקטרית Cerro del Aguilla. כושר הייצור של תחנה זו צפוי להיות 510 מגה־ואט. עד עתה הושקעו בהקמת התחנה 874 מיליון דולר. חלקה של ICP בתחנות כוח אלו הוא 75%, והשילוב של שלושת הפרויקטים הענקיים יוצר תלות רבה ל־ICP בשוק החשמל בפרו.

תחנות הכוח של ICP במרכז אמריקה ממוקמות בניקרגואה, גואטמלה, אל סלבדור ופנמה. חלקה הכולל של ICP בייצור של תחנות כוח אלו הוא 528 מגה־ואט. באפריל השלימה החברה את הקמת תחנת הכוח Kanan בפנמה שלה כושר יש ייצור של 92 מגה־ואט. עלות הקמתה של תחנת הכוח עמדה על 87 מיליון דולר. בנוסף ל־ICP תחנות כוח בבוליביה, צ'ילה, הרפובליקה הדומיניקנית וג'מייקה, המוגדרות אצל החברה כמגזר גיאוגרפי "אחר".

בינואר השלימה ICP רכישה של פעילות להולכה של 55% מחשמל בגואטמלה תמורת 266 מיליון דולר. לפעילות הנרכשת, שמרחיבה את הפעילות של ICP גם לתחום הולכת החשמל, עודף התחייבויות של 224 מיליון דולר. לכן, רכישה זו העמיקה את ההתחייבויות הפיננסיות של ICP ב־490 מיליון דולר. מאז השלמת הרכישה ועוד לסוף הרבעון הראשון פעילות זו יצרה הכנסות של 101 מיליון דולר ו־EBITDA מתואם של 16 מיליון דולר.

עידן עופר צילום: בלומברג

עידן עופר צילום: בלומברג

פעילות האנרגיה בישראל

הנכס העיקרי של ICP בישראל הוא שליטה (80%) ב־OPC שהיא הבעלים של תחנת הכוח הפרטית במישור רותם, עם היקף ייצור של 440 מגה־ואט. ה־EBITDA המתואם של OPC ב־2014 היה 153 מיליון דולר והוא ירד ל־79 מיליון דולר ב־2015 בגלל ירידת תעריף החשמל, שהיתה מהותית בהרבה מירידת מחיר הגז הטבעי. ה־EBITDA המתואם של OPC ברבעון הראשון של 2016 עמד על 22 מיליון דולר. הרווחיות של OPC תלויה מאוד בתעריף החשמל. מחיר הגז הטבעי אמנם מוצמד לתעריף החשמל אך להצמדה זו יש רצפה ש־OPC הגיעה אליה בנובמבר 2015, ולכן אם תהיה ירידה נוספת בתעריף החשמל, היא תפגע מהותית ברווחי תחנת הכוח. בנוסף, ICP רכשה את הפרויקט לבניית תחנת כוח AIE מנייר חדרה, שמייצרת חשמל בהספק של 18 מגה־ואט באמצעות טורבינת קיטור. עם השלמת הפרויקט הצפויה ב־2018, AIE עשויה להגיע להספק של 140 מגה־ואט שייוצרו בעיקר באמצעות גז טבעי.

ההכנסות של ICP ברבעון הראשון של 2016 עמדו על 422 מיליון דולר, וה־EBITDA עמד על 100 מיליון דולר, מתוכם 80 מיליון דולר היו מיוחסים לבעלי המניות. רק הנתון הנוגע לבעלי המניות הוא חשוב מכיוון שהוא מנטרל את חלקן של אחזקות המיעוט בתחנות הכוח. עודף ההתחייבויות הפיננסיות המיוחס ל־ICP הוא 2.08 מיליארד דולר (חלקה של ICP בחוב נטו של החברות־הבנות לפי שיעור האחזקה בכל חברה).

קשה לתמחר את מניית ICP לפי תוצאות הרבעון הראשון מכיוון שיש עונתיות חזקה בתחום ייצור החשמל, לכן אנחנו מעדיפים לתמחר את ICP לפי תוצאות 2015, אז ה־EBITDA של ICP היה 326 מיליון דולר, מתוכם 257 מיליון דולר יוחסו לבעלי המניות. חלקם של בעלי המניות בעודף ההתחייבויות של ICP בסוף 2015 היה 1.53 מיליארד דולר (העלייה בחוב נטו ברבעון הראשון נבעה בעיקר מהרכישה בגואטמלה). מקובל לחשב את שווי הפעילות לפי מכפיל EBITDA. אם נבחר במכפיל של 6, שווייה של ICP הוא 977 מיליון דולר. אם נבחר במכפיל 7, אזי שווייה הוא 1.23 מיליארד דולר. (257 מיליון דולר כפול המכפיל ועוד 965 מיליון דולר — שווי הנכסים שעדיין לא מניבים בעת החישוב — פחות ההתחייבויות שעומדות כאמור על 1.53 מיליארד דולר). תוצאת התמחור שלנו תלויה מאוד במכפיל ה־EBITDA שייבחר. התמחור שלנו לחברה שמרני מכיוון שהוא לא נותן פרמיה לתחנות הכוח שהקמתן תושלם בשנה שמעבר להשקעה באותן תחנות.

2016 היא שנת מעבר עבור ICP מכיוון שבה שתי תחנות הכוח המהותיות הנוספות בפרו צפויות להתחיל לפעול, והחברה תכיר בשנה כמעט מלאה של התוצאות בגואטמלה. תוצאות החברה יהיו תלויות מאוד ברווחיות של אותן פעילויות. הסיכון המהותי עבור ICP נובע משינויי תעריפים שלא ילוו בשינוי מקביל של התשומות (בעיקר גז טבעי ומזוט). מבין תחנות הכוח המשמעותיות ל־Kallpa ול־OPC יש תעריף מובטח על ידי המדינות לשבע השנים הבאות. מנגד, התעריף המובטח למספר גדול של תחנות כוח בדרום ומרכז אמריקה, שחלקה של ICP בכושר הייצור שלהן הוא 688 מגה־ואט, יסתיים במהלך השנתיים הקרובות, מה שעלול לפגוע ברווחיות של אותן תחנות כוח.

מיזם הרכב השאפתני בסין

לקנון אחזקה (50%) במיזם הרכב השאפתני קורוס, שמפתח, מייצר ומשווק כלי רכב בסין. המיזם החל במכירות הדגם הראשון של המכונית בדצמבר 2013. קורוס הפסידה 385 מיליון דולר ב־2015 כשההכנסות באותה שנה עמדו על 224 מיליון דולר, והן רחוקות מלכסות את הוצאות החברה. ברבעון הראשון של 2016 ההכנסות אמנם עלו ל־80 מיליון דולר בעקבות עלייה בהיקף המכירות ל־4,500 מכוניות ברבעון, אבל עלות המכר היתה 95 מיליון דולר. כלומר, עלויות הייצור והפיתוח של קורוס גבוהות מההכנסות שלה.

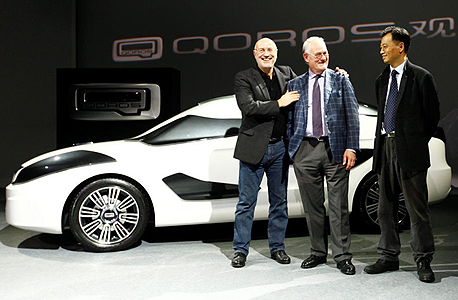

השקה של קורוס בסין צילום: TIAN TIAN

השקה של קורוס בסין צילום: TIAN TIAN

הוצאות מכירה, שיווק, הנהלה וכלליות ירדו ל־22 מיליון דולר בעקבות צמצום בפרסום ובקידום מכירות, וגם הוצאות המחקר והפיתוח ירדו בחדות ל־5 מיליון דולר. ההפסד התפעולי ברבעון עמד על 40 מיליון דולר, וההפסד הנקי על 48 מיליון דולר. למרות העלייה בהכנסות קורוס עדיין סובלת מזרם הפסדים של כ־200 מיליון דולר לשנה, וקשה לראות מתי ואיך מצב החברה ישתפר. נכון לסוף מרץ, קופת המזומנים של קורוס הכילה 35 מיליון דולר והלוואות (מלבד הלוואות בעלים) של 901 מיליון דולר.

במאי השנה העבירה בעלת השליטה בקנון, אנסוניה של עידן עופר (100%), הלוואה של כ־25 מיליון דולר לחברה־בת (סכום ההלוואה המדויק לא הוצג בדו"חות) שדרכה קנון משקיעה בקורוס. בנוסף, אנסוניה דיווחה על כוונה להעביר לקורוס עד 25 מיליון דולר נוספים, אך לא ברור אם כוונה זו תתממש. ההלוואה תוחזר לאנסוניה רק אם ההשקעה בקורוס תיצור ערך חיובי עבור קנון. לחלופין, במקרה של הכנסת משקיע חיצוני, ההלוואה תומר להון מניות לפי השווי הנגזר לקורוס מהסכם ההשקעה (בתוספת הנחה של 10%).

התוכנית האסטרטגית של קנון היא להמנע ממצב שבו הערך מ־ICP יועבר למימון הפסד של קורוס. קנון הודיעה שלא תיקח חלק ישיר בהשקעה של אנסוניה בקורוס (עד 50 מיליון דולר), אך מנגד, לא התחייבה לכך שבעתיד לא תתמוך עוד בקורוס. תמיכה עתידית בקורוס תהיה מנוגדת לאסטרטגיה של קנון, והיא מהווה את אחד הסיכונים הגדולים בהשקעה במניית קנון, אם כי הסיכוי שתמיכה כזו תתבצע נמוך יחסית. תחת ההנחה שתמיכה כזו לא תתבצע, פוטנציאל הנזק שקורוס יוצרת לקנון מוגבל לערבויות שקנון נתנה לקורוס (בהיקף של כ־180 מיליון דולר).

צים שוקעת בהוצאות מימון

צים סיימה את 2015 עם הכנסות של קרוב ל־3 מיליארד דולר, רווח גולמי של 216 מיליון דולר ורווח תפעולי של 98 מיליון דולר. לנתון זה יש להוסיף רוווח מחברות כלולות של 9 מיליון דולר. אך לצים נותר עודף התחייבויות פיננסיות גדולות (גם לאחר שחלק מההתחייבויות הקודמות הומרו למניות במהלך הסדר החוב), שיצרו הוצאות מימון של יותר מ־100 מיליון דולר.

אוניית מטען צים צילום: בלומבגר

אוניית מטען צים צילום: בלומבגר

הרווח הנקי של צים הסתכם ב־2 מיליון דולר, שנבע מרווח חד־פעמי של 32 מיליון דולר (לפני מס) ממימוש נכסים. לכן, גם כעת, בעקבות תנאי השוק הקשים בתחום ההובלה הימית ולאחר יישום תוכנית ההתייעלות של צים, הפעילות של החברה עדיין מפסידה, והיא עומדת בפני אתגר מהותי לשרת את היקף החוב הגדול שלה. בינואר־מרץ 2016 היתה ירידה נוספת במחירי ההובלה הימית שהובילו את צים להפסד מהותי של 58 מיליון דולר ברבעון. בשלב זה נראה שההשפעה של תוכנית ההתייעלות של צים נמוכה בהרבה מההשפעה לרעה הנובעת מתנאי השוק.

לצים יש 204 מיליון דולר בקופת המזומנים ועיקר החוב לאג"ח צפוי להיפרע רק בעוד יותר מחמש שנים, כך שכעת אין לה בעיית נזילות. אבל נראה שההתמודדות העיקרית של צים תהיה יצירת ערך שתאפשר את תשלום חובותיה (התחייבויות פיננסיות מאזניות של כ־1.4 מיליארד דולר). לכן בשלב זה נראה שהסיכוי ליצירת ערך מהותית לקנון מצים נמוך.

התמחור המתעתע של קנון

קנון נסחרת כעת לפי שווי של כ־553 מיליון דולר. תחת העהרכות הפסימיות שלנו (מכפיל 6) על השווי השלילי שינבע לקנון מקורוס ועל השווי שינבע לה מצים, אנחנו מקבלים שווי של 913–650 מיליון דולר לפעילות של קנון. התמחור הנוכחי של המניה תואם לרף התחתון של ההערכות שלנו, כאשר ההפרש (כ־15%) מהווה דיסקאונט סביר לחברת אחזקה. מנגד, משקיעים שמתמחרים את ICP לפי הסף הגבוה של ההערכות שלנו (מכפיל 7), יראו במניית קנון השקעה אטרקטיבית.

השורה התחתונה: התמחור הנוכחי של המניה תואם לרף התחתון (מכפיל 6) של ההערכות שלנו, כאשר ההפרש (כ־15%) מהווה דיסקאונט סביר לחברת אחזקה

הכותב הוא כלכלן בחברת הייטק