בורסת ת"א בדרך להפרטה: ההצלחה תלויה באיתור מוקדם של משקיעים

לאחר שרוב הבורסות הפכו לגוף למטרות רווח, קובע ה־OECD שיש לאתר מראש משקיעים פוטנציאליים בבורסת תל אביב כדי שהמניות שייצאו לשוק לא ייוותרו מיותמות מקונים. הסכם שיתוף פעולה שחתמה הבורסה מול נאסד"ק עשוי להצביע על המשקיע האסטרטגי הגדול הראשון שלה

ההחלטה להפוך את הבורסה לני"ע בתל אביב — חברה ללא הון מניות וללא זכות לחלק דיבידנדים שחבריה הם בעיקר הבנקים הגדולים וקומץ בתי השקעות — לגוף הפועל למטרות רווח התקבלה בחשדנות בשוק ההון המקומי. בשוק פקפקו ביכולתו של המהלך להחזיר לבורסה את יוקרתה שאבדה.

- מטחנות הפופוליזם של כחלון עוד יהרסו להאוזר את הפרטת הבורסה

- מה מסתתר מאחורי הצעת החוק לשינוי מבנה הבורסה

- האוזר מביא את יוזמת ביינארט לאישור הממשלה: מסחר כפוי במניות זרות

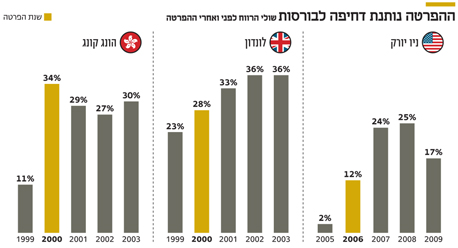

אלא שיו"ר רשות ני"ע פרופ' שמואל האוזר לא המציא כאן שום גלגל. בשני העשורים האחרונים עברו מרבית הבורסות במדינות המפותחות תהליך דומה. מודל השותפות נזנח לטובת מבני בעלות חדשים. המאפיין המרכזי המשותף למבנים החדשים הוא הפיכת הבורסה לעסק כלכלי למטרות רווח. המטרה היא לתמרץ את חברי הבורסה להשקיע משאבים כדי להתמודד עם התחרות הגוברת מצד בורסות אחרות, ולאפשר שיתוף פעולה בין בורסות באמצעות קשרי בעלות כדי לשחק על יתרון לגודל.

הוועדה להגברת הנזילות בבורסה, שהקים האוזר והמליצה על הפרטה, הזמינה עבודה מחברת הייעוץ מקינזי, שלפיה בורסות שעברו למודל למטרות רווח הצליחו לשפר פרמטרים כמו שקיפות וממשל תאגידי, אטרקטיביות ויעילות.

המסחר הפך לתחרותי יותר

הראשונה לעבור את השינוי היתה בורסת שטוקהולם ב־1993. לאחר מכן הצטרפה אליה שורה ארוכה של בורסות נוספות: שיקגו, החוזים העתידיים של לונדון, ניו יורק, אוסטרליה, טורונטו, לונדון והבורסה הגרמנית. השלב הבא היה באסיה עם בורסות הונג קונג, סינגפור וטוקיו. בהמשך גם בורסות ממדינות מתפתחות הצטרפו לטרנד כמו בורסות ברזיל, הודו, דרום אפריקה, הפיליפינים, צ'ילה ופקיסטן.

ב־OECD הסבירו כי הרקע לשינויים הללו הוא תופעת הדה־רגולציה בתחום ניירות הערך, שהפכה את המסחר בהם לתחרותי יותר. זאת, בין היתר, בזכות הרחבת היצע המידע באמצעות טכנולוגיה והחלפת המסחר המסורתי באלקטרוני.

בדו"ח שפרסם הציג הארגון את יתרונות השינוי המבני, בדגש על הגישה להון ושיפור אופן קבלת ההחלטות. ממשלות דוגמת ברזיל ופקיסטן קיוו שהליך השינוי המבני ימשוך משקיעים זרים לבורסות שלהם.

בורסה שבבעלות חבריה מכוונת אך ורק לאינטרסים של חבריה, שלאו דווקא עולים בקנה אחד עם תפקידה. גם לגבי הבורסה המקומית נטען כי האינטרס של הבנקים הגדולים לשלוט בצינור המסחר מתנגש עם האינטרס של הבורסה לאמץ שיטות חדשות שיתחרו במסחר המסורתי, שבו שולטת המערכת הבנקאית.

כך, במבנה ההיסטורי של בורסת ניו יורק, פירמות וול סטריט גדולות החזיקו ב־575 מתוך 1,366 מושבים. לפי דו"ח ה־OECD, שליטת הפירמות הגדולות בתהליכי קבלת ההחלטות טרם השינוי המבני היתה גורם מעכב באימוץ המסחר האלקטרוני בבורסה.

כמו כן, הגופים המוסדייים שסחרו בבורסה דחפו להפחתת עלויות המסחר ויעילות בהוצאה לפועל של פקודות המסחר. אלא שמכיוון שהפוקוס של הבורסה בעלויות ויעילות נתפס כאיום על הסוחרים "המסורתיים", בורסת ניו יורק התקשתה אז להטמיע שינויים שהיו עשויים לפתח אותה. כך, למשל, ב־1972 החליטה הבורסה שלא לאמץ מסחר בנגזרים.

לפי ה־OECD, השינוי המבני הוא בדרך כלל רק שלב לפני יעד משמעותי אחר — רישום למסחר של מניות הבורסה בעצמן. לרוב לאחר השינוי הבורסות נשלטו על ידי החברים המקוריים שלהן, ורק רישומן של המניות למסחר יצר שינוי משמעותי והיפרדות משליטת הברוקרים בהן. בישראל מגביל החוק את האחזקה במניות הבורסה ל־5%. שר האוצר רשאי להחריג זאת בהיתר מיוחד, שסביר שיינתן רק למשקיע אסטרטגי, דוגמת בורסה מובילה כמו נאסד"ק.

בשנים האחרונות ניכרת מגמה כלל־עולמית של ירידה ברישום מניות של חברות למסחר. לפי הדו"ח, הבורסות התמקדו במקסום ההכנסות שלהן ממכירת מידע ומשירותים לחברות, ופחות בהכנסות מהנפקות. לכן ההכנסות מעמלות המסחר של הבורסה במגמת ירידה, על רקע מעבר מסחר לפלטפורמות חוץ־בורסאיות. הבורסות נכנסו לתחרות ישירה עם פלטפורמות אלטרנטיביות, הפחות מפוקחות, ונדרשו להציע קידמה טכנולוגית ומודל קבלת החלטות מהיר.

שאלה חשובה נוגעת לפיקוח הרגולטורי על בורסות שהפכו לפרטיות. לכאורה, הרגולציה יכולה להמשיך ולפקח על הבורסה הפרטית ולדאוג

לשקיפותה. אלא שסמכויות הפיקוח על חברה פרטית שפועלת למטרות רווח מורכבת יותר מבחברה בבעלות המדינה. מורכבות הפיקוח גדלה במיזוגים בינלאומיים בין בורסות. כשבורסת ניו יורק התמזגה עם בורסת יורונקסט, או נאסד"ק עם OMX, נערך משא ומתן מורכב לגבי סמכויות הפיקוח עליהן.

אם בורסה זרה תרכוש את השליטה בבורסה הישראלית, תעלה שאלת הפיקוח על הפרק. האם רשות ני"ע תפקח על ההתנהלות התקינה, או שמא הרגולטור שמפקח על הבורסה הרוכשת? כמו כן, מציף ה־OECD את השאלה כיצד הרגולציה תפקח על הבורסה בעידן של מעבר לפלטפורמות מסחר אלטרנטיביות ופחות שקופות, שבהן אין תמחור רציף של הסחורה.

יד ביד עם נאסד"ק

שאלה נוספת שעולה נוגעת לזהות המשקיעים שירצו לרכוש נתח בבורסה לאחר ההפרטה. בין האפשרויות שעולות על הפרק מונה הדו"ח משקיעים אסטרטגיים, פרטיים, מוסדיים ואפילו חברות נסחרות. על פי הדו"ח, עלול להיווצר מצב שבו החקיקה תקבע מועד לשינוי המבני, אך לא יהיו מתעניינים. בישראל קובע החוק כי חמשת הבנקים הגדולים, המחזיקים היום ב־58% מהבורסה, יצטרכו למכור את מניותיהם כך שאחזקתם תרד מ־5%. ללא רוכש בצד השני, הדרישה לא תוכל לצאת לפועל. בבורסת ביירות, מציין דו"ח ה־OECD, היה תאריך יעד ברור לשינוי המבני של הבורסה, אך לא עמדו בו בהיעדר רוכשים פוטנציאליים למניות.

לפחות בשלב זה משרד האוצר שולל מהבנקים את האפשרות לגזור קופון על המכירה, ומחייב אותם להעביר לקופת המדינה כל רווח עודף מעל השווי הנוכחי של הבורסה (כ־400 מיליון שקל לפי הערכות שווי) . במצב כזה, כשלבנקים אין אינטרס למכור לכל המרבה במחיר, עשויים להיות רוכשים פוטנציאליים רבים שיעוטו על אופציה זולה להצפת ערך. ניסיון העבר מחייב את מקבלי ההחלטות לנסות ולהעריך מראש מי יהיו המשקיעים הפוטנציאליים כדי לעמוד בלוחות הזמנים.

באחרונה חתמה הבורסה על הסכם שיתוף פעולה עם נאסד"ק, שבמסגרתו רכשה הבורסה פלטפורמת מסחר של נאסד"ק והוקמה חברה משותפת לשתי הבורסות. זו אמורה לפעול לגיוס כספים לחברות סטארט־אפ בישראל, שעשויות לבצע הנפקות בישראל. על פי הערכות, במסגרת השיחות עם נאסד"ק עלתה האפשרות כי היא תהפוך למשקיעה אסטרטגית בבורסה הישראלית. בשלב זה מכחישים זאת בהנהלת הבורסה. המודל העסקי של נאסד"ק בנוי כך שהיא מבצעת תדיר רכישות של נתחים בבורסות זרות. כך, למשל, היא מחזיקה ב־OMX, שמתפעלת שמונה בורסות באזור המדינות הנורדיות והבלטיות.

לזהות המשקיע האסטרטגי יש השפעה עצומה על עמידה במטרות שבבסיס השינוי המבני, גורס הדו"ח. כך, למשל, משקיעים מוסדיים צפויים להיות מושפעים מכניסת בורסה זרה בעלת שם להשקעה בבורסת תל אביב. אם יגיע משקיע כזה, קרנות פנסיה מקומיות עשויות להגדיל השקעתן בבורסה הישראלית.

שמואל האוזר יו"ר רשות ניירות ערך צילום: נמרוד גליקמן

שמואל האוזר יו"ר רשות ניירות ערך צילום: נמרוד גליקמן

חשש מפגיעה ברגולציה

מנגד, הפיכת בורסה לגוף הפועל למטרות רווח כוללת גם חסרונות, בראשם חשש מפגיעה ברגולציה. הפיקוח נועד להגן על האינטרס של הציבור ולמנוע היווצרות מונופולים. אולם, ההוצאות הכרוכות ברגולציה והמטרות שלה לא תמיד עולות בקנה אחד עם פירמה השואפת להגדיל את רווחיה.

בבורסה הישראלית סוגיה זו נפתרה במידה רבה באמצעות מנגנוני פיקוח ובקרה של רשות ני"ע על התנהלות הבורסה לאחר הפרטתה. כזו היא הקביעה כי רוב חברי דירקטוריון הבורסה יהיו בלתי תלויים, ולא כאלה שממנים בעלי המניות. עם זאת, גם הבנקים ללא גרעין שליטה בישראל כוללים בעיקר דירקטורים בלתי תלויים ונתונים לפיקוח ורגולציה, אך ספק אם הם פועלים לטובת האינטרס הציבורי.

לאחר השינוי המבני מנהלי הבורסה עלולים לדאוג לאינטרס שלהם, למשל להעדיף פרויקטים שיניבו רווחים בטווח הקצר על חשבון הטווח הארוך. גם כאן לבורסה המקומית יש פתרון — לאחר השינוי הנהלתה תהיה כפופה למגבלת שכר הבכירים בגופים פיננסיים, 2.5 מיליון שקל בשנה. סביר להניח שרוב השכר ישולם במזומן ולא על בסיס עמידה ביעדים, כך שאין חשש מהסתכלות קצרת טווח כדי לגרוף בונוסים.

הבעיה החמורה ביותר בהפיכת הבורסה לגוף הפועל למטרות רווח היא בתמריץ להעלות עמלות או להנמיך את הרף ברישום חברות כדי לגרוף עמלות. רצונן של הבורסות לשמור על שמן הטוב עשוי למתן זאת.

שבדיה: החלוצה בביצוע שינוי מבני

הבורסה השבדית, הראשונה להפוך לחברה פרטית הפועלת למטרות רווח, נחשבת לסיפור הצלחה. בדומה למקבילה הישראלית, חברי הבורסה השבדית היו בנקים וברוקרים מקומיים, ולאחר השינוי המבני שעברה ב־1993 רוב חבריה הם זרים. היום מדובר בבורסה המובילה של המדינות הנורדיות, שבה נסחרות יותר מ־300 חברות.

ב־1998 רכשה בורסת הנגזרים OM את השליטה בבורסת שטוקהולם ומיד לאחר מכן התמזגה עם בורסת הלסינקי ושמה שונה ל־OMX. ב־2008 רכשה נאסד"ק את OMX ושמה של בורסת שטוקהולם שונה ל־Nasdaq OMX Stockholm.

בורסת OMX בשבדיה

בורסת OMX בשבדיה

השינוי המבני בבורסה השבדית הוא תולדה של שינויים טכנולוגיים ותהליכי גלובליזציה, שהחריפו את הצורך להפוך את הבורסה לתחרותית יותר. בניתוח שביצע הכלכלן השבדי בנג'ט ריידן ב־1997 הוא בוחן את התהפוכות שעברה הבורסה השבדית. במקור פעלה הבורסה תחת הגמוניה מקומית מובהקת והתקיימה בה רגולציה חזקה. זו הביאה את המשקיעים להתמקד בשוק המקומי, והחברות הנפיקו את מניותיהן רק בבורסה השבדית.

חמש שנים נדרשו למקבלי ההחלטות להתניע את המהלך. תהליכי הדה־רגולציה, הטכנולוגיה המתפתחת והגלובליזציה הביאו להבנה שהבורסה השבדית כבר לא יכולה להמשיך להיות מוגנת תחת חקיקה המגבילה השקעות מחוץ לה. כדי להיערך לשינוי המבני אימצה הבורסה השבדית טכנולוגיית מסחר שנחשבה אז למתקדמת.

ישנו דמיון ניכר בין בורסות ישראל לשבדיה, שמגיעות שתיהן ממדינות לא גדולות. האחת, שבדיה, קלטה בשלב מוקדם מאוד את ההשפעה ההרסנית של השינויים הטכנולוגיים והגלובליציה על שרידותה, ולפיכך ביצעה שינוי. השנייה, ישראל, הבינה שהשינוי הזה נחוץ רק לאחר שחוותה היחלשות חריפה במחזורי המסחר בבורסה שלה והתמודדה עם חברות שבחרו לבצע הנפקות מחוצה לה.

כהיערכות לשינוי המבני רכשה הבורסה המקומית את מערכת המסחר המתקדמת של נאסד"ק. צעד זה יצר אנטגוניזם כבד בקרב עובדי הבורסה, שרוצים לשמר את מעמדם ואת המצב הקיים.

לעומתה הבורסה הישנה של שטוקהולם כללה 22 חברים שייצגו אינטרסים שונים, פוליטיים, ארגוני עובדים, חברי בורסה, מנפיקים ומשקיעים, והם אלה שקיבלו החלטות תחת מנגנון של הצבעה. הדירקטוריון החדש כלל תשעה חברים בלבד, שאת כולם בחרו בעלי המניות באמצעות האסיפה הכללית. כך חברי הדירקטוריון לא ייצגו אף אינטרס מלבד זה של הבורסה עצמה.

ריידן ציין במאמרו כי השינוי במבנה הדירקטוריון הגדיל מאוד את יעילות עבודתו ואת תהליך קבלת ההחלטות. נוסף על כך, כל התהליך התרחש מבלי להגדיל כמעט את מצבת העובדים. 50% מכוח האדם כלל אנשי טכנולוגיה והבורסה בשטוקהולם הפכה לחברה טכנולוגית לכל דבר.

במאמר מודגם השינוי באמצעות שתי חברות שבדיות גדולות שנרשמו למסחר בניו יורק — חברת התרופות אסטרה (Astra), שלימים התפרקה, ויצרנית המשאיות סקאניה (Scania). אף שמניות החברות הללו היו רשומות למסחר בניו יורק, רוב המסחר במניותיהן התבצע דרך בורסת שטוקהולם. זאת אף שהמחזיקים העיקריים במניות אלה הם משקיעים אמריקאים. אלה העדיפו לסחור במניות שהיו רשומות ברישום כפול דרך בורסת שטוקהולם בשל עלויות המסחר הנמוכות והשקיפות שהיא מציעה.