בלעדי לכלכליסט

זה הזמן לברוח מאג"ח? רמות הסיכון מזכירות את הימים שלפני משבר 2008

נורות האזהרה בשוק האג"ח הקונצרניות נערמות: מרווחי הסיכון נמוכים, שיעור אחזקות הציבור באג"ח קונצרניות הוכפל לעומת 2007 והגיע ל־60% וגם הריבית האפסית מסוכנת. הדמיון לימים שקדמו למשבר מעיד כי השוק לא למד לתמחר סיכון

יותר ויותר נורות אדומות עולות משוק האג"ח בישראל ומאותתות על בועה שעשויה להתפוצץ ולהביא למשבר אשראי חריף. היקף האשראי האדיר בשוק ההון המקומי ותמחור הסיכון מזכירים מאוד את שוק ההון של לפני משבר 2008. נראה כי השוק לא למד את לקחי העבר - ואינו מתמחר את הסיכון כראוי.

- בנק ישראל: מחירי הדיור מהווים סיכון משמעותי למערכת הפיננסית

- בנק ישראל מתריע מפני סיכונים פיננסים בשוק כלי הרכב

- מלך האג"ח ביל גרוס: "הסיכון בשווקים - הגבוה ביותר מאז המשבר ב-2008"

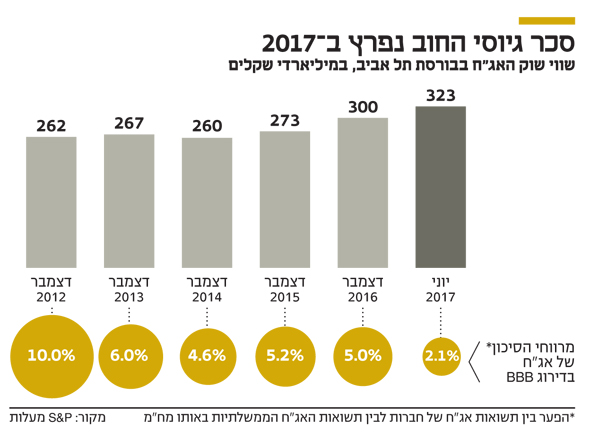

מנתונים של חברת הדירוג S&P מעלות, שהגיעו לידי "כלכליסט", עולה כי המשקיעים הישראלים רכשו במחצית הראשונה של 2017 אג"ח בהיקף מצטבר של 37 מיליארד שקל, עלייה של כ־20% בהשוואה למחצית הראשונה של 2016 ושל כ־10% בהשוואה למחצית השנייה. זהו שיא בהיקף הגיוסים מאז פרץ משבר הנדל"ן העולמי ב־2007, ושיא של כל הזמנים בהיקף האג"ח הסחירות בשוק הישראלי, שמסתכמות היום ב־323 מיליארד שקל. מנגד, גם כאן כמו מצב השוק ערב המשבר העולמי ב־2007, תמחור הסיכון בשפל. במילים אחרות: המשקיעים הישראלים מסתערים על אגרות חוב תוך הנחה ש"יהיה בסדר".

הסכנה: המשקיעים ייפטרו מהסחורה ויביאו למפולת

רמות הסיכון בשוק הישראלי משתקפות במרווחי הסיכון - הפער בין תשואות האג"ח של החברות לבין תשואות האג"ח הממשלתיות בעלות אותו מח"מ. מרווחי הסיכון של האג"ח האיכותיות יותר, המדורגות A ומעלה, עומדים על 1%; בעוד שבאג"ח בדירוג BBB עומדים המרווחים על 2.1%.

מרווחים נמוכים מדליקים נורת אזהרה. הם מעידים כי התשואה שהמשקיעים מקבלים על האג"ח ביחס לנכס הכי בטוח, שהוא אג"ח ממשלתית, נמוכה מאוד, כך שדי בשינוי קטן והם ייפטרו מהסחורה ויביאו למפולת בשוק.

גם בבנק ישראל מודאגים ממרווחי האג"ח הקונצרניות, ותוהים אם הנפילה במרווחים נובעת מתמחור חסר של הסיכונים הגלומים בפעילות החברות המגייסות חוב. על פי דו"ח היציבות של בנק ישראל, שפורסם אתמול, "המרווחים בשוק האג"ח הקונצרניות הגיעו לשפל שנראה לאחרונה רק בסוף 2007".

לפני עשור מרבית האג"ח הוחזקו על ידי מוסדיים

נורת אזהרה נוספת מגיעה משיעור אחזקות הציבור הנוכחי, שעלה פי שניים מאז 2007 ועומד על 60%. כלומר, אם לפני עשור מרבית האג"ח הוחזקו על ידי גופים מוסדיים, כמו קרנות פנסיה וקופות גמל, היום הם נמצאים בעיקר בידי ציבור פרטי וקרנות נאמנות. זהו מצב מסוכן מאוד, מכיוון שלציבור יש נטייה לזרוק סחורה מהר והוא עלול להביא למפולת.

עוד איתות בעייתי מגיע מהפער בין הריביות. בשנת 2007, ערב המשבר הפיננסי, עמדה הריבית במשק על 4%, בעוד שהיום היא כמעט אפסית ועומדת על 0.1% בלבד. לפיכך, מכאן ואילך הריבית יכולה רק לעלות - והעומס על החברות יגבר ועלול להביא לנפילה של ממש בשוק.

"יש סיבה טובה להיות דרוכים מאוד בימים אלה", אומר אלכס זבז'ינסקי, הכלכלן הראשי של בית ההשקעות מיטב דש. "אם אנו מצויים ברמת סיכון נמוכה מבחינה היסטורית, זהו סימן רע, כי הפיצוי שמקבלים עבור זה הוא נמוך. ייתכן שלא יקרה כלום, אבל זה משחק של סיכון־סיכוי מסוכן מאוד".

רונית הראל בן זאב, מנכ"לית מעלות, ביקשה להרגיע את החששות. "אנחנו לא מעריכים שהריבית תעלה בקצב נדיר אלא בקצב מאוד איטי יחסית, ולכן אין סיבה להיות בפאניקה".

חברות הנדל"ן היוו 58% מתוך הסדרות החדשות

רכבת הגיוסים בשוק הישראלי מתודלקת בעיקר על ידי חברות הנדל"ן. הפער בין התשואה הממוצעת של נכסי חברות הנדל"ן הבורסאיות לבין עלות החוב הממוצעת שהן משלמות מצוי כמעט בשיא, ברמה של 3.43%. החברות מנצלות זאת כדי להחליף חובות ישנים ויקרים בחובות חדשים וזולים, וכדי לרכוש נכסים חדשים בתשואה טובה.

בלב שוק ההנפקות ניצבות חברות הנדל"ן. מתחילת 2017 הסתכמו ההנפקות של חברות המגזר ב־17 מיליארד שקל, וחלקן מההנפקות עמד על 47%. זוהי עלייה משמעותית לעומת 34% ב־2016. חברות הנדל"ן האמריקאיות גייסו במהלך התקופה 4.7 מיליארד שקל, זינוק של 56% לעומת 2016 כולה וקצת פחות מהשיא שנרשם ב־2015, כשהאמריקאיות גייסו 5 מיליארד שקל.

בשנה האחרונה ניכרה עלייה בהנפקות המגובות בביטחונות, ומשקלן הגיע ל־58% מתוך הסדרות החדשות שהונפקו. אולם, באיכות הביטחונות ניכרת חולשה: שעבוד שני על נכסים ריאליים, שעבוד שוטף על מלאי ולקוחות, שעבוד על חשבון עודפים ושעבוד של מניות לא סחירות. בנוסף, חברות רבות - מעל לשליש מהסדרות החדשות - מנפיקות ללא ביטחונות. אלה מסתפקות בשעבוד שוטף שלילי שמונע מהן לשעבד את נכסיהן לאחרים, אך אינו מייצר מקור מובטח לשיקום חוב עבור בעלי האג"ח, שיאלצו, במקרה של פירוק, לריב על הפירורים עם נושים אחרים.

רונית הראל בן זאב צילום :משה שי

רונית הראל בן זאב צילום :משה שי