השורה התחתונה

האינפלציה צפויה לעלות מדרגה מחר, אבל המועד להשקעה באג"ח צמודות חלף בינואר

שני המדדים הקרובים צפויים לעלות ב־0.8% במצטבר, אולם לפי התמחור הנוכחי כבר אין כל כך טעם להסתער על האג"ח הצמודות

- האג"ח הממשלתיות הארוכות עלולות להוות מלכודת למשקיעים

- עליית התשואות בארה"ב והתחזקות הדולר מקרבות את מועד העלאת הריבית בישראל

- סימני האטה בצמיחה העולמית עשויים לשחק לידי משקיעי האג"ח

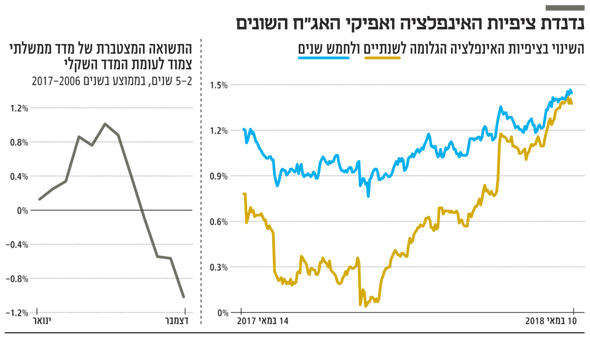

בשנים 2017-2004 מדד חודש אפריל, שיתפרסם מחר, עלה ב־0.7% בממוצע וב־0.3% בשנים 2017-2014, שהתאפיינו באינפלציה שלילית. כך או כך, מדובר במדד שנוטה להיות הגבוה ביותר בשנה. גם מדד חודש מאי צפוי לעלות ב־0.3% לפחות, כך שעל פניו נראה שכדאי להקדים ולהצטייד באג"ח צמודות. אולם, לפני שמגיעים למסקנת קנייה ורצים לרכוש אותן, שווה לבדוק איך הן מתומחרות כרגע בשוק. מאז תחילת השנה עלה מדד הממשלתיות הצמודות (5-2) ב־0.5% בזמן שהמדד הממשלתי השקלי המקביל איבד כ־0.8%. עודף של כ־1.3% בביצועי האפיק הצמוד גרם לציפיות האינפלציה לעלות באופן משמעותי, והאינפלציה השנתית הגלומה באג"ח לשנתיים עומדת על 1.4%, זאת לאחר שבספטמבר אשתקד היא הגיעה לשפל של 0.04%.

פער התשואות החריג בין האג"ח הצמודות לשקליות מלמד שמשקיעים שהצליחו לקרוא נכון את השינוי בסביבה האינפלציונית רשמו רווחים יפים גם בשנה מאתגרת בשוק החוב. גם ציפיות האינפלציה לחמש שנים עלו מדרגה, ל־1.45% כיום לעומת שפל שנתי של 0.77% בספטמבר. ככל שהמח"מ ארוך יותר, כך התנודתיות בציפיות האינפלציה נמוכה יותר, שכן מדובר באינפלציה שנתית ממוצעת, והמשקיעים תמיד העריכו שלאורך זמן, האינפלציה תחזור ותתכנס לטווח היעד של בנק ישראל.

מנגד, עלייה של 0.1% בציפיות האינפלציה לחמש שנים כרוכה בעודף תשואה של 0.5% באג"ח הצמודה על פני השקלית, בעוד בטווח של שנתיים מספיקה תשואה עודפת של 0.2% לטובת האג"ח הצמודה כדי להוביל לעלייה דומה בציפיות האינפלציה.

נתונים נוספים שכדאי להביא בחשבון לפני בחירת האפיק המועדף הם העונתיות במדדי המחירים לצרכן ובביצועי האפיקים השונים. ניתוח היסטורי של האינפלציה הממוצעת בכל אחד מחודשי השנה מעלה כי לרוב האינפלציה המצטברת חודשים אפריל־אוגוסט גבוהה באופן משמעותי מהאינפלציה המצטברת בחודשים ספטמבר־מרץ. כך, למשל, בעשר השנים האחרונות הסתכמה האינפלציה בחודשי האביב והקיץ ב־2% בעוד בסתיו היא ירדה ב־0.3%. אולם כידוע המשקיעים אינם מחכים למדדים בפועל, ובדיוק כפי שציפיות האינפלציה כבר עלו משמעותית בחודשים האחרונים, כך גם בעבר העדיפות המובהקת של האפיק הצמוד התחילה בינואר, כשלושה חודשים לפני עונת המדדים החיוביים, והסתיימה באזור חודש יוני, כחודשיים לפני סופה.

בשנים האחרונות האינפלציה הפתיעה את המשקיעים כלפי מטה, ומדד אפריל, שלרוב המשקיעים נערכו אליו מראש בציפייה לגרוף את ההצמדה הגבוהה ביותר למדד, אכזב. היות שמדובר במדד שמפורסם בחודש מאי, אין פלא שחודש מאי התאפיין דווקא ביתרון לאפיק השקלי.

שוק הכרמל צילום: שאול גולן

שוק הכרמל צילום: שאול גולן ההיסטוריה ככלי עזר

ניתוח ההתנהגות ההיסטורית של האינפלציה ואפיקי ההשקעה יכול לשמש כלי עזר, אבל בסופו של דבר יש להתייחס לאינפלציה הגלומה כיום בשוק ולבחון אם היא מגלמת את העלייה הצפויה ברמת האינפלציה. ב־12 חודשים האחרונים עלתה האינפלציה בישראל ב־0.2% בלבד, ואינפלציה שנתית ממוצעת של 1.4%, כפי שגלומה כיום ביחס התשואות בין האג"ח השקליות לצמודות, משקפת היטב את עליית המדרגה הצפויה. כדי להמשיך וליהנות מביצועים עודפים באפיק הצמוד, האינפלציה צריכה להפתיע כלפי מעלה, וכדי שזה יקרה, לא רק מחירי האנרגיה והמט"ח יצטרכו להמשיך לעלות, אלא גם מחירי שכר הדירה שכבר היום נמצאים ברמות גבוהות ביחס להכנסה הפנויה של השוכרים.

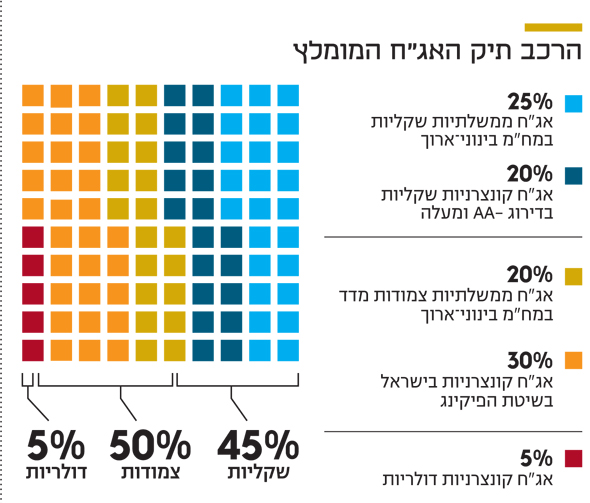

בשורה התחתונה, המומנטום החיובי באפיק הצמוד נמצא לקראת סיום, ולכן צריך לחזור לתיק מאוזן שמביא בחשבון, מחד, את התמחור בשוק, אך מאידך יאפשר ליהנות משני מדדים גבוהים ומאינפלציה עולה. לאחר מכן, לקראת פרסום מדד מאי, נבחן את הפוזיציה מחדש. ללא שינוי משמעותי בנתונים הכלכליים, סביר שזה יהיה הזמן האידיאלי לחזור לחיקו של האפיק השקלי.

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות