ניתוח כלכליסט

המערכת הבנקאית הולכת ללמוד שיעור בשימור לקוחות

הבשורה מהמלצותיה הסופיות של הוועדה להגברת התחרות במערכת הבנקאית, היא ההקלה המשמעותית על מעבר לקוחות בין הבנקים השונים, בתקווה שאלו יתאמצו לגרום להם להישאר. המפקח על הביטוח יקל על שיתוף המוסדיים בשוק האשראי החוץ־בנקאי

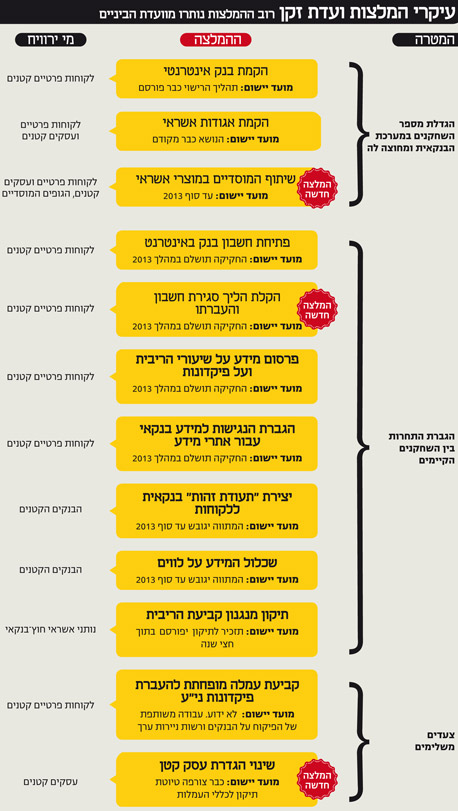

המפקח על הבנקים דודו זקן הגיש אתמול לנגיד בנק ישראל סטנלי פישר ולשר האוצר הטרי יאיר לפיד את ההמלצות הסופיות שגיבשה הוועדה להגברת התחרותיות בבנקים. זאת לאחר שבשמונת החודשים שעברו מאז פרסום המלצות הביניים שמעה הוועדה את עמדות הציבור, הבנקים והגופים המוסדיים בנוגע להמלצות שפורסמו. ההמלצות שפורסמו אתמול מהוות למעשה את אימוץ מסקנות הביניים במלואן. בנוסף, הוחלט להכיל בדו"ח הסופי המלצות נוספות במטרה להקל על הלקוחות במעבר בין הבנקים, להקל על עסקים קטנים ולהגביר את התחרות בשוק האשראי החוץ־בנקאי.

- דיימון: "בתוך שנתיים וחצי הבנקים יחזיקו בהון רב מידי"

- הבנקים פרסמו תעריף מוזל לפעולות בני"ע

- "התייבשות הבורסה - בגלל רגולציה שמגינה על הבנקים"

כפי שנחשף ב"כלכליסט" בינואר האחרון, ההמלצה המשמעותית החדשה שמופיעה בדו"ח הסופי באה במטרה להקל על המעבר בין בנק לבנק באמצעות שיפור וייעול תהליך העברת ההרשאות לחיוב חשבון מהבנק הישן לבנק החדש. יישום ההמלצה יוביל לכך שלקוח שיהיה מעוניין לעבור בנק לא יידרש, מעבר להגשת בקשה לבנק החדש להעברת חיוביו על פי הרשאה, לנקוט פעולות נוספות. בכך תיחסך מהלקוח הטרחה הכרוכה במעבר מבנק לבנק, המהווה גורם מרתיע המונע את המעבר בפועל. בסופו של יום, מקווים בוועדה, המעבר בין הבנקים יהיה דומה למהפכת הניוד בין חברות הסלולר: לקוח שירצה להעביר את חשבונו לבנק אחר יידרש לאשר בחתימתו כי הוא מעוניין לעבור לבנק אחר והמעבר יהיה אוטומטי.

קלות המעבר בין הבנקים תביא להורדת העמלות?

על אף התחרותיות הרבה בפעילות הקמעונאית של הבנקים, במערכת הבנקאית ניתן למצוא היום פערים גדולים בתעריפי העמלות שהבנקים גובים מלקוחותיהם או בשיעור הריבית שהבנקים מוכנים לשלם למפקידי הפיקדונות. מנתונים שפרסם בנק ישראל בתחילת ינואר עולה כי למעט בנק ירושלים ויובנק שלא נכללו בבדיקה, בנק יהב, שגבה במחצית הראשונה של 2012 עמלה חודשית ממוצעת של 6.3 שקלים, הוא הבנק הזול ביותר ולעומתו בנק מרכנתיל הוא היקר ביותר עם עלות חודשית ממוצעת של 21.8 שקל.

מדובר במצב אבסורדי, שכן על פניו היינו מצפים שברגע שבנק אחד יחליט על הוזלה של עמלה כלשהי, הבנקים האחרים ייאלצו להתיישר לפיו ולהוזיל את העמלה שהם גובים בהתאם. אלא שבשונה משוק הסלולר, הסרבול הקיים היום במעבר בין הבנקים הביא למצב שלקוחות הבנקים אינם ממהרים לעבור בנק, ולכן הבנקים אינם ממהרים להציע ללקוחותיהם עמלות זולות יותר. עם הסרת מכשול זה, מקווים בוועדה, ייווצר לחץ על הבנקים לבוא לקראת הלקוחות הקיימים בין אם בתעריפי העמלות ובין אם בשיעור הריבית שמעניקים הבנקים על פיקדונות. יישום המלצה זו דורש חקיקה, כשנוסח ההצעות לתיקוני החקיקה הראשית יושלם לדברי בנק ישראל עד סוף השנה.

על המלצה נוספת, לשיתוף הגופים המוסדיים בשוק האשראי החוץ־בנקאי ללקוחות פרטיים, הוחלט בעקבות פנייה של חלק מהגופים המוסדיים לוועדה לאחר פרסום המלצות הביניים ביולי האחרון. אותם גופים ביקשו להסיר את החסמים שעומדים בפניהם להעניק אשראי ללקוחות פרטיים ועסקים קטנים. "למוסדיים הגדולים יש פחות בעיית מידע מלספקי אשראי חוץ־בנקאיים או בנקים קטנים", אמר אתמול המפקח על הבנקים דודו זקן לאחר פרסום ההמלצות הסופיות. "יש מוסדיים שיש להם מיליון וחצי לקוחות והם מכירים את המצב הפיננסי שלהם, אך הם רוצים ליצור מנגנון שיאפשר להלוות חלק מכספי העמיתים למגזר הקמעונאי - למשקי הבית והעסקים הקטנים. התשואה שייצרו המוסדיים מהענקת ההלוואה תוחזר לעמיתים, אך כשעובדים עם אלפי או מאות אלפי לקוחות יש גם הוצאות תפעוליות וצריך לבחון איך הוצאות אלו יוכרו", הוסיף זקן.

לאחר התייעצות שקיימה הוועדה להגברת התחרותיות עם הממונה על שוק ההון באוצר עודד שריג, הוחלט במשותף על הקמת צוות אשראי קמעונאי בראשות האגף של שריג שיבחן את הצעדים שיש לנקוט להסרת החסמים וידון בסוגיות הנוגעות להעמדת אשראי קמעונאי ממקורות החיסכון הפנסיוני. בכוונת הצוות לסיים את העבודה עד סוף השנה. בוועדה גורסים כי יישום ההמלצה יביא את משקי הבית והעסקים הקטנים ליהנות ממקורות אשראי חלופיים לבנקים שיתחרו בפתרונות האשראי הבנקאיים: בהיקף האשראי, בתנאי האשראי ובגובה הריבית הנדרשת עליו. מנגד, ציבור החוסכים לפנסיה ייהנה מגיוון תיק החיסכון הפנסיוני שלו ומפיזור רב יותר של סיכוני ההשקעה.

זקן. "מחויבים לתחרות" צילום: מיקי אלון

זקן. "מחויבים לתחרות" צילום: מיקי אלון השוק החוץ־בנקאי ייהנה מתקרת ריבית מוגדלת

החלטה נוספת שנוגעת להגברת התחרותיות בשוק האשראי החוץ־בנקאי מתייחסת לגובה תקרת הריבית שרשאים לגבות הגופים החוץ־בנקאיים על האשראי שמוענק ללקוחות. תקרת הריבית חלה רק על מלווים בשוק החוץ־בנקאי ואינה חלה על המערכת הבנקאית, לרבות חברות כרטיסי האשראי. כתוצאה מכך נותר עיוות: במערכת הבנקאית ניתן אשראי בריבית גבוהה מזו המותרת על פי החוק לגופים חוץ־בנקאיים. כך למשל, הריבית הממוצעת שגבתה חברת כרטיסי האשראי כאל ב־2012 הייתה גבוהה מ־11.76% - תקרת הריבית לה מחויבות חברות מתחרות שפועלות בשוק האשראי החוץ־בנקאי ואינן שייכות למערכת הבנקאית.

כעת ממליצה הוועדה להגברת התחרותיות לתקן את מנגנון קביעת תקרת הריבית, כך שזו תיקבע על פי שיעור ריבית הפיגורים הנקבעת על ידי החשב הכללי, ובתוספת של 12% (משקפת תקרה של 21.75% נכון לדצמבר 2012).

הדו"ח הסופי כולל גם המלצה להחיל את תעריפון העמלות שממנו נהנים היום עסקים קטנים על אוכלוסייה גדולה יותר של עסקים. לשם כך, ממליץ הצוות על שינוי הגדרת "עסק קטן" הקבועה בכללי הבנקאות ואת הקביעה שהתעריפון הקמעונאי יחול על עסק קטן, בהתאם למחזור העסקים כך שתקרת מחזור העסקים תגדל ממיליון שקל ל־5 מיליון שקל. בתוך כך תבוטל עמלת "דמי ניהול חשבון לעסק קטן", כך שלא יהיה בידול בין עסק קטן למשק בית. מדובר בהטבה משמעותית לעסקים קטנים שנאלצו עד עתה לשלם עמלה חודשית של עשרות שקלים בחודש ועד 140 שקל לחודש שגבה מרכנתיל.

על פי המלצות הצוות הבנקים יהיו מחויבים למסור לכל אדם המבקש לפתוח חשבון למטרת ניהול עסק מידע על האפשרות להחלת התעריפון הקמעונאי על חשבון זה אם יעמוד בהגדרת "עסק קטן". בנוסף, הבנק יהיה מחויב למסור לאותו אדם מידע על החלופות השונות העומדות לרשותו להוכחת היותו "עסק קטן".

המפקח לא מרוצה מהתעריפים המוזלים

בנק ישראל - באמצעות הפיקוח על הבנקים - צפוי ליישם המלצות נוספות של הוועדה להגברת התחרותיות בבנקים כבר בשנה הקרובה. חלק מהנושאים שבהם טיפלה הוועדה וניתנים לשינוי בידי בנק ישראל צפויים לקבל ביטוי בהוראות המפקח על הבנקים כבר בחודשים הקרובים ואילו יישום שינויים אחרים הדורשים חקיקה, ובכללם מהפכת ניוד חשבונות הבנקים, ייכנס לתוקפו במועד מאוחר יותר.

בינתיים, בתחילת ינואר נכנס לתוקפו תיקון לכללי הבנקאות בנושא עמלות, במסגרתו בוטלו דמי ניהול ניירות ערך בגין מק"מ ובגין קרנות כספיות. זאת במטרה להגביר את התחרות על חיסכון משקי הבית, הגברת יכולת ההשוואה והבחירה בין אפיקי החיסכון השונים.

בבנק ישראל הסבירו את ההחלטה בעובדה שהמק"מ והקרנות הכספיות הן כלי השקעה חלופיים לפיקדון שקלי — אפיק החיסכון לטווח קצר השכיח ביותר בקרב משקי הבית. אך בעוד שהפקדת כספים בפיקדון שקלי אינה כרוכה בעלויות, קניית המק"מ והחזקתו, וכן השקעת כספים בקרן כספית, כרוכות בעלויות שונות וביניהן: עמלות קנייה ומכירה, ודמי ניהול לאחזקת ני"ע.

הוראת בנק ישראל צפויה להסיט יותר ויותר צרכנים מתוכניות החיסכון שמציעים הבנקים למק"מ - אפיק השקעה שעד עתה לא היה אטרקטיבי להשקעה של המשקיע הפרטי, עקב העמלות השונות שנגבו מהמשקיע ושחקו את התשואה שהניב המק"מ.

בנוסף, זקן חייב את הבנקים בביטול עמלת כרטיס מידע; ביטול עמלת כרטיס משיכת מזומן; ביטול עמלת שינוי מועד חיוב בכרטיס אשראי; העלאת הפטור בעמלת טיפול באשראי ובביטחונות בהלוואות שאינן לדיור מתקרה של 50 אלף שקל לתקרה של 100 אלף שקל. זקן דרש גם קביעת עמלת מקסימום לקנייה ומכירה של ניירות ערך וביצוע תמחור מחודש של עמלות בגין פעילות בני"ע. מתחילת החודש נהנים לקוחות הבנקים מתעריפי ני"ע מוזלים אולם ספק אם הורדת המחירים שביצעו הבנקים עומדת בקנה אחד עם ציפיות הוועדה להגברת התחרותיות בענף. "דרשנו מהבנקים לתמחר מחדש את העמלות", אמר זקן. "בחלק מהבנקים הפער בין המחיר החדש למקורי היה משמעותי, וחלק לא עשו כן".

הוועדה לבחינת הגברת התחרות במערכת הבנקאית, שדיוניה נמשכו 240 יום - כפול מהזמן שהוקצב לה - הגישה ביולי האחרון את המלצות הביניים שלה שנחלקו לשלושה תחומים. התחום הראשון נוגע לרפורמות מבניות שיסייעו בהגדלת מספר השחקנים בענף. השני הוא הסרת חסמים והגברת התחרותיות והשלישי הוא הפיקוח על המחירים.

"אנו מחויבים להגביר את התחרות במערכת הבנקאית ולחזק את כוחם של משקי הבית והעסקים הקטנים", אמר זקן. "ההמלצות בדו"ח הן תשתית והזדמנות לשינוי משמעותי ואפקטיבי. יישום ההמלצות של הצוות במלואן וכמכלול שלם יביא להגברת התחרות בשירותים הבנקאיים הניתנים למשקי הבית ולעסקים הקטנים, הן בהיבט המחיר המשולם על ידיהם עבור השירות שהם מקבלים, הן בהיבט סך האשראי הזמין בשוק והן בהיבט של טיב השירות ואיכותו".