בדיקת כלכליסט

קרנות הנאמנות חוזרות להעלות דמי ניהול

רשות ני"ע הקפיאה את דמי הניהול שמשלמים הלקוחות בקרנות הנאמנות למשך חצי שנה לאחר שהפחיתה את דמי ההפצה שמשלמות הקרנות לבנקים. המטרה היתה שההנחה שקיבלו הקרנות בדמי ההפצה תגולגל לכיסי הלקוחות. אלא שחצי שנה לאחר תום ההקפאה כ־90 קרנות העלו את דמי הניהול, וחלק מההטבה הגיעה למנהלי הקרנות ולא לצרכן

"קיימת מגמה מסוימת של העלאת דמי הניהול שהופחתו בקרנות הנאמנות", כך קבע מעריך השווי אורי כהן, מחברת הייעוץ הכלכלי סוארי, בעת שניתח את שווי חברת קרנות הנאמנות של אקסלנס כשהוא מתייחס כמובן לתעשיית הקרנות כולה. כל מי שעקב אחר תעשיית קרנות הנאמנות בשנים האחרונות היה יכול להיות מופתע מקביעה זו, שכן המנהלים בה רק מספרים שוב ושוב על ירידה דרמטית בדמי הניהול בשל הסביבה התחרותית. אך בחודשים האחרונים, אחת אחרי השנייה, מתחת לרדאר, החלו הקרנות השונות להודיע על עליה בדמי הניהול שלהן. האם אנו מצויים בתחילתו של סיבוב פרסה בכל הנוגע לדמי ניהול בתעשיית קרנות הנאמנות? חצי שנה בדיוק עברה מאז מה שמגדירה התעשייה "תקופת העוצר", שבה נכפה עליה שלא להעלות דמי ניהול באופן גורף. "כלכליסט" בדק האם דמי הניהול אכן חזרו לעלות.

- השתחררת? דמי הניהול קופצים פי שלושה

- ועדת הכספים אישרה תקרה לדמי ניהול כפולים בחיסכון פנסיוני

- סלינגר על סוכני ביטוח: מסתירים מידע מלקוחות

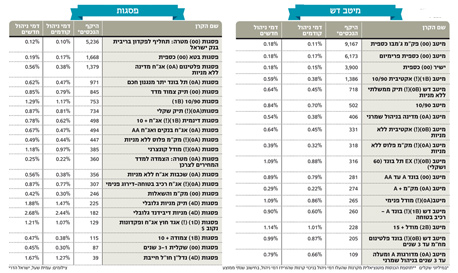

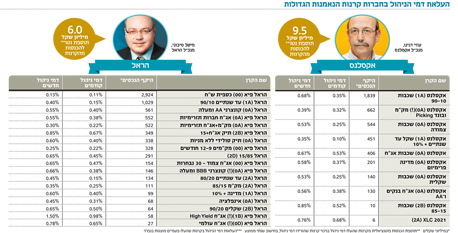

מתברר כי מתום "תקופת העוצר" העלו חברות קרנות הנאמנות הגדולות (פסגות, מיטב דש, אקסלנס, מגדל, הראל ומנורה) את דמי הניהול ביותר מ־90 קרנות נאמנות. בתחשיב פשוט של היקף הנכסים המנוהל בכל קרן, כפול תוספת דמי הניהול שבוצעה, עולה כי תוספת ההכנסות הפוטנציאלית של העלאות אלו מסתכמת ב־60 מיליון שקל. אלא שמנהלי הקרנות טוענים שבמקביל להעלאת דמי הניהול בקרנות מסוימות בוצעה גם הפחתת דמי ניהול במספר לא מבוטל של קרנות. אך גם לאחר קיזוז ההכנסה שנפגעה כתוצאה מהפחתת דמי ניהול בחלק מהקרנות, עדיין מסתמנת מגמה של עלייה כאשר תוספת ההכנסות הפוטנציאלית השנתית נטו עומדת על כ־50 מיליון שקל בקרב השחקנים הגדולים. הסיבה לכך היא שהמנהלים בדרך כלל מעלים דמי ניהול בקרנות שכבר גייסו סכומי עתק, ומפחיתים דמי ניהול בקרנות עם סכומי כסף קטנים המותאמות ל"טרנד" האחרון של הלקוחות, שבהן התחרות גדולה יותר.

הגדולות הובילו את ההעלאות

מבדיקת הנתונים עולה כי תוספת ההכנסה המשמעותית ביותר היא של מיטב דש, עם פוטנציאל של כ־13.5 מיליון שקל בשנה. אלא שהסיבה שמיטב דש בולטת היא שכמחצית מתוספת ההכנסות הפוטנציאלית היא תולדה של העלאת דמי הניהול בשתי קרנות כספיות שבהן גבתה מיטב דש לפני "תקופת העוצר" דמי ניהול הפסדיים, שהיו נמוכים מעמלת ההפצה ששילמה לבנקים. מיטב דש, השחקנית הגדולה בקטגוריית הקרנות הכספיות, אולצה להמשיך ולספוג הפסדים מקרנות אלו ב"תקופת העוצר" כי לא יכלה להעלות את דמי הניהול, ובתום התקופה העלתה אותם ל־0.18% בזמן שעמלת ההפצה שהיא משלמת עומדת על 0.1% בלבד.

יו"ר רשות ני"ע, שמואל האוזר צילום: אוראל כהן

יו"ר רשות ני"ע, שמואל האוזר צילום: אוראל כהן

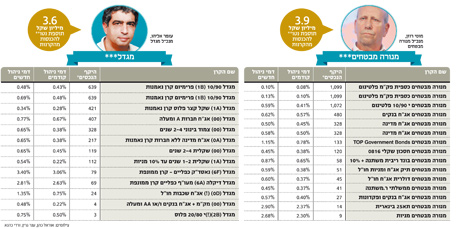

חברת הקרנות של פסגות היא עם תוספת ההכנסות השנייה בגודלה - 11.8 מיליון שקל בשנה, ואקסלנס במקום השלישי עם תוספת הכנסות פוטנציאלית של 9.5 מיליון שקל בשנה, כתוצאה מהעלאות שבוצעו בחצי השנה האחרונה. במגדל, שתוספת ההכנסות שלה עומדת על 3.6 מיליון שקל בשנה, מדגישים כי תוספת ההכנסות האמיתית היא כמחצית מכך. זאת מכיוון שרשות ני"ע דרשה לחשב את הפחתת דמי הניהול עם תחילת "תקופת העוצר" רטרואקטיבית מתחילת 2013, כך שהעלאה קודמת שבוצעה בשתי קרנות שבניהולה הופחתה בשל דרישה זו.

עוד עולה מבדיקת "כלכליסט", כי ברמת דמי ניהול ממוצעים (לא כולל קרנות כספיות ומחקות) אנליסט ממשיכה להוביל את התעשייה, עם דמי ניהול ממוצעים של 1.51% לעומת ממוצע ענפי של 0.98%. אחריה נמצא ילין לפידות עם דמי ניהול ממוצעים של 1.18% ומיטב דש עם דמי ניהול ממוצעים של 1.05%. דמי הניהול הממוצעים הנמוכים בתעשייה הם של מנורה עם 0.68%, ואקסלנס עם 0.82%. את הקרנות של מנורה מנהל זיו שמש, ובשנה החולפת החברה עובדת באסטרטגיה של נפח על חשבון רווחיות, וזו הסיבה לדמי הניהול הנמוכים שהיא מציעה. באקסלנס, שבעבר נחשב לגוף יקר, ביצעו בשנה החולפת מיתוג מחדש והציעו קרנות בדמי ניהול נמוכים מהממוצע.

מהכיס של הבנקים לציבור?

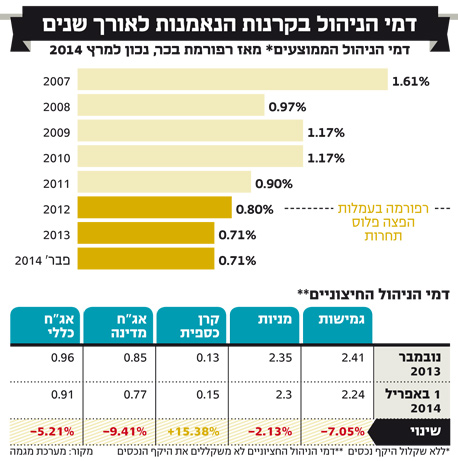

תחילת המגמה של הירידה בדמי הניהול בקרנות הנאמנות נעוצה ברפורמת בכר, שיצאה לפועל ב־2005, אשר קבעה כי על הבנקים למכור את קרנות הנאמנות שברשותם לגופים פרטיים - בתי השקעות וחברות ביטוח. הבנקים שמחו על המהלך שבדיעבד שלשל לכיסם מיליארדי שקלים, הרבה מעל השווי של הנכסים שמכרו, וקיבלו סוכרייה בדמות הזכות להפוך ליועצים אובייקטיביים ללקוחותיהם לגבי בחירת קרן נאמנות בתמורה לעמלת הפצה שיגבו ממנהלי הקרנות, שגלגלו את עמלת ההפצה שנדרשו לשלם לדמי הניהול שנגבו מהלקוח. החקיקה הגדירה תקרה לעמלות ההפצה בתקווה שהבנקים יתחרו על הזכות לייעץ ללקוחות, אך בפועל התקווה התבדתה.

באפריל אשתקד הצליח יו"ר רשות ני"ע פרופ' שמואל האוזר להעביר רפורמה שפגעה בכיס השמן של המערכת הבנקאית בישראל. האוזר ראה שאין תחרות בין הבנקים על עמלות ההפצה שהם גובים ממנהלי הקרנות עבור הפצתן לציבור הרחב, והחליט להפחית את תקרת העמלות. אלא שהאוזר לא סמך על מנהלי הקרנות, שהקטנת עמלות הפצה לבנקים תגולגל להורדת דמי הניהול ללקוחות, וכפה עליהם להתחייב להפחית את דמי הניהול בגובה הפחתת עמלת ההפצה לתקופה של חצי שנה שהסתיימה בנובמבר האחרון. האוזר קיווה כי התחרות בין הקרנות תעשה את שלה, ודמי הניהול לא יעלו בחזרה. אגב, האוזר העריך שהרפורמה תביא להעברה של כ־100 מיליון שקל בשנה מהכיס של הבנקים לציבור, וכעת מתברר שיש זליגה דווקא לכיס של מנהלי הקרנות. האם גל העלאות דמי הניהול האחרון מעיד שהרפורמה של האוזר נכשלה?

התשובה לכך, בשלב זה, היא לחלוטין לא. לפני הרפורמה שילמו קרנות הנאמנות לבנקים כמחצית (51%) מדמי הניהול שגבו. מדובר במספר מדהים בהתחשב בכך שתפקידו של הבנק הוא רק להמליץ ללקוח באיזו קרן לבחור, ובפועל הוא הפך לשותף שווה ערך להכנסות של חברות הקרנות.

ירידה בדמי הניהול החציוניים

בפועל, מבדיקה שביצע "כלכליסט" עולה כי מאז הרפורמה דמי הניהול החציוניים בקרנות הנאמנות נמצאים במגמת ירידה. כך, למשל, דמי הניהול החציוניים בקרנות הנאמנות המנייתיות ירדו ב־2% מתום "תקופת העוצר", לאחר שדמי הניהול בקטגוריה זו ירדו בשיעור הכי משמעותי מאז הרפורמה, כיוון שעמלת ההפצה ששילמו הקרנות המנייתיות לבנקים נחתכה מ־0.8% ל־0.35%.

דמי הניהול החציוניים בקרנות אג"ח בארץ כללי, הקטגוריה הפופולרית ביותר בשנה האחרונה, ירדו אף הם בסיום "תקופת העוצר" ב־5.2%, ודמי הניהול החציוניים בקרנות אג"ח מדינה ירדו ב־9.4%.

הקטגוריה היחידה שבה דמי הניהול החציוניים עלו מאז שהסתיימה "תקופת העוצר" היא של הקרנות הכספיות, עלייה של 15%. זאת לאחר שהתעשייה עבדה בדמי ניהול הפסדיים קודם לכן.

שיעור עמלת ההפצה ירד

עוד מתברר כי שיעור עמלת ההפצה שמשלמים מנהלי הקרנות לבנקים ירד מ־51% ל־34%, כלומר הבנקים מרוויחים רק שליש מההכנסות של הקרנות בניגוד לחצי לפני הרפורמה. בנוסף, חלק מהעלאות דמי הניהול שבוצעו הן בקרנות נאמנות שבהן היו דמי ניהול נמוכים בדומה למחירי "מבצע", שמנהלי הקרנות הפסידו עליהן כסף וכעת הוא נגמר.

תוספת דמי הניהול שביצעו מנהלי הקרנות שברירית, כיוון שתוספת ההכנסות תלויה בכך שהיקף הנכסים בקרן לא יפחת. בשנתיים האחרונות נהנו קרנות הנאמנות מגיוסי עתק כתוצאה מהעליות בשוקי ההון. שינוי מגמה בשוק עלול להוביל לפדיונות, ולגרום למנהלי הקרנות לאבד את כל תוספת ההכנסות שעליה הם מסתמכים.