דווקא בשלב הצמיחה לחברות נגמר הכסף

אקזיט ישראלי הוא לא רק חגיגה למשקיעים, אלא גם הזדמנות שפוספסה. דווקא כשחברות מגיעות להכנסות של יותר מעשרה מיליון דולר בשנה וצריכות כסף להקמת מערכי מכירות, המחסום המימוני של ההון סיכון הישראלי מכריח אותן למכור

אקזיטים מערבים תמיד שמחה ועצב: שמחה על עוד הצלחה ישראלית, שמהולה באכזבה מסוימת על כך שעוד הבטחה מקומית לא תצליח להתפתח ותישאר תמיד בשלב המכירה. רבים מהאקזיטים שבהם נמכרו סטארט-אפים צעירים ומבטיחים לחברות זרות היו יכולים להימנע אם היו להם את הכספים הדרושים כדי לעבור את השנים הקשות שמאפיינות את שלב הצמיחה בחיי חברה.

- PwC: "המחיר הממוצע לאקזיט ישראלי הגיע לשיא של כל הזמנים"

- אקזיט ענק: אינטוסל מרעננה נמכרת לסיסקו תמורת 475 מיליון דולר

- המנוע החזק של ההייטק בישראל בסכנת הכחדה

קובי שימנה, מנכ"ל IVC ישראל צילום: ענר גרין

קובי שימנה, מנכ"ל IVC ישראל צילום: ענר גרין

לפי נתוני חברת המחקר ,IVC מתוך 550 חברות ההייטק שפעילות בישראל 400 הן חברות בשלב הצמיחה, כלומר חברות בשלבים מתקדמים שמייצרות הכנסות של מעל 10 מיליון דולר בשנה.

חלק גדול מחברות אלו נתקלות במחסום בבואן לגייס את הכספים הנדרשים להמשך הצמיחה. מחסום זה נוצר בשל מצוקת המזומנים של המשקיעים המקומיים שמונעת מהם להשקיע בחברות הישראליות את הסכומים הנדרשים להן בשלב זה של חייהן.

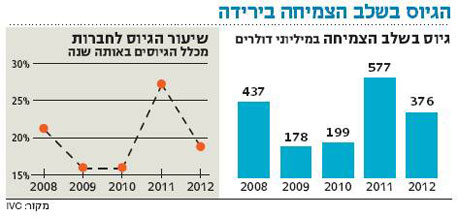

לדברי מנכ"ל IVC קובי שימנה, במהלך 2012 הושקעו 376 מיליון דולר בחברות בשלבי צמיחה - סכום המהווה 19% בלבד מכלל ההשקעות בחברות הייטק באותה שנה. "אנחנו רואים חברות רבות שאם היו להן השקעות שהיו עוזרות להן לגדול ולהתפתח, הן לא היו נמכרות בשלב מוקדם לחייהן," אמר שימנה.

"חברות בשלב זה לא יכולות להסתפק בהשקעות של מיליוני דולרים בודדים," הוא אומר. "הן צריכות סכומים של למעלה 10-מ מיליון דולר ולעתים אף יותר מכך. בשונה מחברות צעירות שצריכות כסף לפיתוח, חברות בצמיחה צריכות את הכסף בעיקר להרמת מערכי מכירות ברחבי העולם, שיתופי פעולה עסקיים והון חוזר."

יקר מדי עבור הקרנות

בעבר לא התקשו חברות הון הסיכון הישראליות להשקיע סכומים של 15-10 מיליון דולר בחברה בודדת, אך כיום נדירות הקרנות שיכולות להרשות לעצמן לבצע השקעות מסוג זה. במקום זאת, כשחברה מגיעה לשלב הצמיחה שבו היא נזקקת להשקעות אלה, הקרנות הישראליות מעדיפות למכור אותה.

כיום מתקיימים בישראל מספר ניסיונות להקמת קרנות הון סיכון שישקיעו בחברות בשלב הצמיחה המאוחר. כך למשל מנכ"ל משרד האוצר ונייס לשעבר חיים שני ומנהל מרכז המחקר והפיתוח לשעבר של מיקרוסופט ישראל משה ליכטמן מגייסים בימים אלה קרן להשקעה בחברות מסוג זה. לפי הערכות בענף, השניים מתכוונים לגייס קרן של 200-150 מיליון דולר. בראשית החודש פורסם כי הקרן של שני וליכטמן ניהלה מגעים עם לאומי פרטנרס להשקעה בקרן שלהם.

באופן דומה גם קרן הון הסיכון הירושלמית JVP החליטה להשקיע בחברות בשלבים מאוחרים והשלימה בשנה שעברה גיוס קרן ייעודית כדי להשקיע בחברות שלה שהגיעו לשלבים אלה. הקרן שכבר גייסה 80 מיליון דולר מתכוונת להשקיע בחברות JVP במטרה לאפשר להן לגדול ולא להימכר במהירות. דוגמה ראשונה להשקעה מסוג זה היא השקעה משותפת לקרן ולגולדמן זאקס בחברת אבטחת המידע סייבר ארק, שהעניקה לחברה יציבות.

גם קרן ויולה מקבוצה ויולה פעילה בתחום זה בישראל, אך אינה משקיעה את כל כספה בחברות הייטק אלא משלבת השקעות בתחומים שונים. עם זאת, קרנות ההון הזרות שמרבות להשקיע בחברות סטארט-אפ ישראליות בשלב הסיד ממעטות להשקיע בחברות ישראליות בשלבי הצמיחה.

"מעדיפים אקזיטים"

שימנה מעריך כי סיבות נוספות למכירת חברות הוא הקושי שלהן להנפיק בנאסד"ק וכן חוסר רצון של משקיעים להשקיע למשך שנים ארוכות. "אני מעריך שסיבה נוספת למצב הוא חוסר הרצון של משקיעים רבים למשוך את החברה לאורך שנים," הוא אומר. "גם היזמים וגם המשקיעים לעתים מעדיפים אקזיט על פני צמיחה והתפתחות של החברה," אמר שימנה. "בכנס שנערוך היום בבורסה בתל אביב ננסה לענות על השאלה מדוע חברות ישראליות נתקלות בקיר הזה ועל אפשרויות מימון שיש לחברות, דוגמת הלוואות מקרנות".