רצים לדירות

לבנק ישראל אין כלים לעצור את משקיעי הנדל"ן. ההגבלות על משכנתאות מקשות רק על חלק מהרוכשים והפחתות הריבית מוזילות את המימון עבור צד ההיצע ומסייעות לקבלנים להקשיח את המחיר

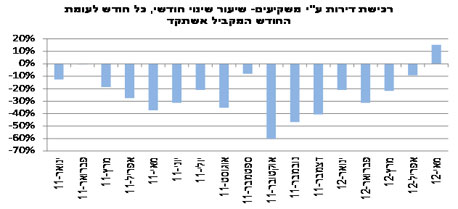

בחודשיים האחרונים חזרו מחירי הדירות לעלות לאחר שברבעון הרביעי של 2011 ובתחילת הרבעון הראשון של השנה נרשמו ירידות קלות באזורים רבים ובחלק נרשמה יציבות. נושא מחירי הדירות נמצא בשנתיים האחרונות בכותרות והמצב הלהיט שוב את הויכוח לגבי כיוון שוק הדירות והצעדים הנדרשים כדי לרסנו. על פי נתוני בנק ישראל, עלו מחירי הדירות בחודשים אפריל-יוני ב-1.4%.

אחד הגורמים המוטרדים ביותר מעליית מחירי הנדל"ן היה בנק ישראל, שהזהיר פעמים רבות שיותר מדי משברים בעולם נוצרו מהתפתחות בועת הנדל"ן. בנק ישראל אינו רק צופה מן הצד, אלא גם משפיע ישירות על המחירים באמצעות הריבית. על פי מחקריו של בנק ישראל, כשליש עד מחצית מעליית המחירים שהייתה בישראל בשנים 2010-2008 מקורה בריבית נמוכה שהונהגה לאחר המשבר של שנת 2008. למרות הנתון המטריד, בסוף חודש יוני החליט בנק ישראל להוריד את הריבית ברבע אחוז לרמה של 2.25%.

מדוע עליית מחירי הדירות לא מנעה מבנק ישראל להוריד את הריבית?

בפרוטוקול ישיבת הריבית האחרונה שהתפרסם בשבוע שעבר, נכתב שבעקבות הצעדים שהביאו להקטנת משקל רכיב הריבית המשתנה במשכנתאות, נחלש מנגנון התמסורת של ריבית בנק ישראל על שוק הדיור. בנק ישראל ניסח את הדברים כך: הגידול במשכנתאות שניתנו במהלך חודש מאי והירידה הקלה בהתחלות הבנייה (שנמצאות עדיין ברמה גבוהה) עוררו דיון ער סביב השפעת המדיניות המוניטרית על שוק הדיור.

ההערכה בדיון הריבית של בנק ישראל לחודש יולי הייתה שבשל היחלשות מנגנון התמסורת שבין ריבית בנק ישראל לעליות המחירים בשוק הדיור, בעקבות הגבלת המשכנתאות בריבית משתנה, לא נדרש בנק ישראל לצעד מאקרו יציבותי נוסף.

מהי התמסורת עליה מדבר בנק ישראל?

אם כך, בהתאם לניתוח של בנק ישראל, הורדת הריבית בשנת 2008 מרמה של 4% ל-0.5% מסבירה בין שליש לחצי מהעלייה הכוללת במחירי הדירות, שהסתכמה ב-40% בשנים 2008-2010, אזי כל הורדה של 1% בריבית של בנק ישראל תרמה 4%-6% לעלייה במחירי הדירות. זו התמסורת עליה מדבר בנק ישראל. במילים פשוטות יותר ההגדרה לתמסורת בעגה הכלכלית היא באיזה שיעור יעלה מחירה של דירה ממוצעת על כל שינוי של 1% בריבית בנק ישראל?

רוכשי דירות רבים ניצלו בשנים האחרונות את הריבית הנמוכה כדי לקחת משכנתאות על בסיס ריבית פריים הקשורה לריבית בנק ישראל. כדי לצמצם את השפעת הריבית, הגביל בנק ישראל את כמות המשכנתאות בריבית משתנה שהבנקים יכולים לתת עד לשליש. בדרך זו פעל בנק ישראל להפחתת התמסורת לתוך עליית מחירי הדירות של כל אחוז שינוי בריבית.

הצד השני של ההגבלה

האם לאחר הטלת הגבלות על המשכנתאות בריבית משתנה יכול בנק ישראל להרגיש בטוח שכעת הורדות הריבית לא מקפיצות את מחירי הדירות? לא ממש, בגלל שמנגנון התמסורת, אשר נחלש במסלול המשכנתאות בריבית משתנה, מתחזק בערוצים אחרים, עליהם לבנק ישראל יש שליטה חלקית או אין בכלל.

ראשית, המנגנון החזק פחות, אך בכל זאת משמעותי, הוא העובדה שככל שהריבית יורדת, עלות האשראי של הקבלנים מוזלת ומאפשרת להם לא להתפשר על מחירים עם הרוכשים. זאת אחת הסיבות בגללן בנק ישראל מגביל את האשראי שנותנים הבנקים לחברות הבנייה.

שנית, הריבית של בנק ישראל לא משפיעה רק על הריבית המשתנה. הורדת ריבית של בנק ישראל גורמת גם לירידה בריבית לתקופות ארוכות יותר, אשר משפיעה על המשכנתאות בריבית קבועה, אותן לא הגביל בנק ישראל. כך לדוגמא, הריבית של המשכנתא בריבית קבועה צמודת מדד נחתכה כמעט בחצי (!) מאז שבנק ישראל הוריד את הריבית בשנת 2008. גם בנושא זה יש לבנק ישראל השפעה מסוימת באמצעות הגבלת שיעור המימון הכולל המוענק לרוכשי הדירות על ידי הבנקים.

בנק ישראל לא מצליח לעצור את רוכשי הדירות צילום: שאול גולן

בנק ישראל לא מצליח לעצור את רוכשי הדירות צילום: שאול גולן

אין אלטרנטיבה - רוכשים דירה

יש גורם נוסף שמושפע מהריבית של בנק ישראל והופך למשמעותי יותר ויותר בזמן האחרון מבחינת השפעתו על מחירי הדירות, עליו לבנק ישראל אין כמעט שליטה. אנשים בעלי חסכונות מגלים שאלטרנטיבות ההשקעה העומדות בפניהם מצטמצמות. המשבר הכלכלי המתמשך, שוקי המניות המתעתעים וסיפורי התספורת אצל "הטייקונים", מרתיעים אותם מלקחת סיכון בשווקים הפיננסיים.

מנגד, בנק ישראל אשר מוריד את הריבית במטרה לסייע לפעילות הכלכלית, גורם לכך שגם האלטרנטיבה הבטוחה בדמות הפיקדון הבנקאי או האג"ח הממשלתיות הופכת לפחות ופחות אטרקטיבית.

מצב זה דוחף משקיעים אל שוק הדירות, אף על פי שהתשואה משכר דירה על דירות להשקעה מסתכמת מבחינה ריאלית בטווח של 1.5%-2% בלבד. האבסורד שבהשקעה בדירה גדול עוד יותר, אם לוקחים בחשבון שמאז שנת 1994 עלו מחירי הדירות בממוצע בפחות מ-1% בשנה במונחים ריאליים. ההסבר הברור לתופעה הוא שהשקעה בדירות נחשבת לשומרת ערך ובעלת פוטנציאל לרווחים גבוהים. כמו בבורסה, משקיעים מסתכלים על העלייה במחירי הדירות שהייתה בשנים האחרונות, ומסיקים ממנה על פוטנציאל הרווח בשנים הבאות.

למרות שהריבית הנמוכה מגבירה את זרם ההשקעות בשוק הדיור ומעלה את המחירים, אין לבנק ישראל כלים כדי לעצור את המשקיעים. על פי הסטטיסטיקה, רק מחצית מהמשקיעים נזקקו למשכנתא, ובגובה נמוך מאשר המשכנתאות של רוכשי הדירות למטרת מגורים. עבור אלה שלא נוטלים משכנתא לצורך רכישת הדירות, צעדי הגבלת המשכנתאות לא יעילים. כדי להתגבר על הבעיה, משרד האוצר פועל להקטין את כדאיות ההשקעה באמצעות העלאת מס שבח, אך ככל הנראה לא באפקטיביות גדולה. על כך מעידים הנתונים האחרונים, לפיהם בחודש מאי האחרון חל גידול של 15% בכמות רוכשי הדירות לצורכי השקעה לעומת השנה שעברה.

התמסורת בין רמת הריבית לבין מחירי הדירות, אותה מציין בנק ישראל בפרוטוקול ישיבת הריבית, פועלת דרך ערוצים שונים; על חלקם יש לבנק ישראל השפעה גדולה, על חלקם פחות, ועל חלקם, שדווקא מתחזקים כעת, אין לו השפעה כלל. מצב זה מעמיד בפניו דילמה מאוד לא פשוטה: האם להמשיך ולהוריד את הריבית לאור היחלשות הפעילות הכלכלית, או שהאיום של היווצרות הבועה בשוק הנדל"ן גדול מספיק כדי לשנות את כיוון המדיניות המוניטארית.

הכותב הוא הכלכלן הראשי של דש בית השקעות