תגידו, השתגעתם?

הביקוש המטורף לדירות נמשך, הריבית הנמוכה מפתה והפרופסורים ממליצים על איגוח משכנתאות. במצב כזה המפקח על הבנקים מבין שלא יצליח להילחם בעלייה במחירי הדיור, ומה שנותר לו לעשות זה לבקש מהבנקים להכין שקי חול לקראת הסערה

1. כלל הברזל שניסח החנון מאירלנד

מורגן קלי הוא פרופסור לכלכלה ביוניברסיטי קולג' בדבלין שעסק בתיאוריות על האוכלוסייה בימי הביניים. עד שלפתע הוא החל לשים לב שמשהו במחירי הנדל"ן באירלנד לא עובד כמו שצריך. בספרו של מייקל לואיס "בומרנג" מספר קלי כי גילה שמחירי הבתים באירלנד זינקו ב־500% בתוך כעשור, אף שמספר הבתים שנבנו במדינה היה כמחצית ממספר הבתים שנבנו בבריטניה, שבה התגוררו פי 15 יותר תושבים.

קראו עוד בכלכליסט:

- השמאי הממשלתי: זינוק של 5% במחירי דירות 4 חדרים

- עוד ניסיון של בנק ישראל לצינון שוק המשכנתאות: הגבלות על הבנקים

- "ציבור נוטלי המשכנתאות יפסיד, היזמים והקבלנים - ירוויחו"

קלי מצא גם שמחירי הבתים זינקו אף על פי ששכר הדירה והשכר מעבודה באירלנד עלו בשיעורים קטנים יחסית. במאמר הראשון שפירסם בנושא לפני מספר שנים, קלי חזה צניחה של 40%–50% במחירי הבתים באירלנד. הסיבה אליבא דקלי: "יש חוק ברזל במחירי בתים. ככל שמחירם עולה יחסית להכנסה ולשכר הדירה, כך גדל הסיכוי שהם יירדו לאחר מכן". התגובות למאמרו של קלי היו משועשעות ומלגלגות: "על מה החנונים המטורפים האלו עלו הפעם?".

אך החנון קלי ניבא כמעט במדויק את הקריסה בשוק הנדל"ן באירלנד. קריסה שהובילה להתרסקות הפיננסית של המערכת הבנקאית במדינה. מתרחיש כזה בדיוק רוצה להימנע המפקח על הבנקים דודו זקן בהוראות שהוציא אתמול. "המטרה היא לשמור על היציבות של הבנקים ולומר להם שהסיכונים גדלו", אמר זקן בשיחת ועידה שקיים עם עיתונאים אתמול.

במילים אחרות זקן אומר לבנקים ולציבור בישראל: תראו, אני כנראה לא אצליח להילחם בעלייה המוטרפת במחירי הדיור בישראל, כל מה שעשיתי עד עכשיו כשל. לכן אני עובר להגנה ומבקש מהבנקים להכין את שקי החול, לדפן בהם היטב את ועדות האשראי, ולהתכונן לסערה שתבוא.

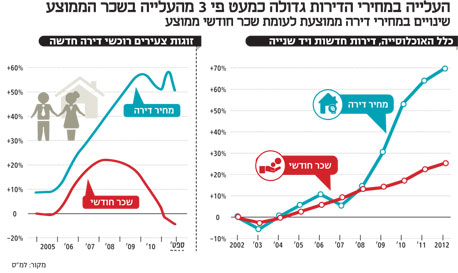

והסערה תבוא מכיוון שהפער בין מחיר הדירות בישראל לבין השכר הממוצע במשק לא מפסיק לגדול. בשנת 2002 עמד השכר של שכיר במדינת ישראל על כ־7,023 שקל ומחיר דירה ממוצע עמד על כ־678 אלף שקל. עשור מאוחר יותר השכר הממוצע בישראל עלה אמנם ל־8,791 שקל אך מחיר הדירה הממוצע זינק עד ל־1.14 מיליון שקל. כלומר, עלייה של 25% בשכר לעומת 69% במחירי הבתים. זוכרים את חוק הברזל של החנון מאירלנד?

2. מה שבנקאי רברבן אחד לא מביא בחשבון

במערכת הבנקאית לא מתרגשים מהעליות במחירי הדירות בישראל. בכיר רברבן וידען במיוחד באחד מהבנקים הגדולים נוהג להציג את התזה הבאה: הביטחונות של נוטלי המשכנתאות גבוהים בכ־80%–100% משווי המשכנתא, ולכן גם ירידה של 50% בשווי הדירות לרוב לא מסכנת את הבנקים. הטיעון של הבכיר מזכיר את טיעוניהם של הבנקאים מוול סטריט ערב המשבר הפיננסי הגדול של 2008. כולם ידעו להסביר אז מדוע הסיכון במוצרים הפיננסיים המוזרים שהם סיפקו לכל דכפין הוא קטן, ולמה הסבירות שכולם יקרסו בבת אחת נמוכה.

הבנקאים בוול סטריט, כמו הבנקאי הבכיר שלנו, לא הביאו בחשבון שכאשר מחירים יורדים בבת אחת ב־20%, שום תיאוריה לא עובדת. השיטפון גדול מדי, הרציונליות נשארת הרחק מאחור, וההתרסקות לכיוון ה־40% וה־50% היא רק עניין של זמן. והיא לא באה נטורל. התרסקות מחירים מלווה בירידה חדה במחיר המניות של המערכת הבנקאית, היא מייצרת היסטריה של לקוחות ומכאן ועד אובדן האמון בין הלקוחות לבנקים ובין הבנקים לבין עצמם המרחק הוא קצר. נכון אנחנו עוד לא נמצאים במצב כזה, גם לא קרוב לזה, אבל כל יום שעובר, כשמחירי הנדל"ן ממשיכים להתרחק מהשכר הממוצע של רוכשי דירות חדשות, כל יום שעובר ובו הנטל הכלכלי על האזרחים במדינת ישראל דוחק אותם עוד יותר אל הפינה, כל יום כזה מקרב את היום שבו הזינוק במחירי הדיור יסחרר את כלכלת ישראל, דרך השוק הפיננסי, כפי שהיא לא הסתחררה מעולם.

3. בבתי ההשקעות רק רוצים לתת לכם כסף

בואו נבחן את ההתרחשויות האחרונות בעולם הפיננסי בישראל שמצביעות על סימנים מדאיגים של שכלול יתר. בחודשים האחרונים החלו חברות הביטוח ובתי ההשקעות לצאת בשלל פיתויים מעניינים לצרכן, שמאחוריהם עומדת תכלית אחת. קחו כסף, זה זול, אומרים בחברות הביטוח ובתי ההשקעות, קנו דירה או חופשה בחו"ל ותחזירו לנו אחר כך. חלק מאותן הלוואות מנותבות לרכישת דירה במחירי 2013 שזה אומר: הרבה מעבר למה שבאמת הרוכשים יכולים להרשות לעצמם. אז מה עושים כשאי אפשר לקנות דירה? לוקחים עוד הלוואה והפעם על חשבון קרן ההשתלמות "שמגדילה את הנטו", על חשבון קרן הפנסיה או ביטוח המנהלים. יש מוסדות פיננסיים שמאפשרים למי שרוצה לרכוש דירה לשעבד אפילו את קרן הפנסיה או ביטוח המנהלים של הוריו. יצירתי, אה? מזכיר במשהו את המכשירים הפיננסיים היצירתיים מדי של וול סטריט ב־2006?

4. כלי פיננסי הרסני במיוחד ושמו איגוח

"אנחנו לא וול סטריט, ישראל היא לא אמריקה", נוהגים לומר הבנקאים הישראלים ובכירי ענף הפיננסים שלנו. זה נכון. אנחנו גם לא אירלנד. אנחנו ישראלים. מיוחדים. אבל אם אנחנו כל כך מיוחדים, מה גורם לבכירי הפרופסורים שלנו לחזור לפתרונות שנכשלו כישלון חרוץ בארצות הברית? השבוע קרא פרופ' דני צידון, המשנה למנכ"לית בנק לאומי, בראיון שהעניק לדה מרקר לפיתוח כלי אשראי כמו איגוח, שמאפשרים העברה של הלוואות מהבנקים לשוק המוסדי. גם משכנתאות.

פרופ' צבי אקשטיין, לשעבר המשנה לנגיד בנק ישראל, החל גם הוא באורח פלא לפמפם את הצורך האדיר של המשק באיגוח חובות של הבנקים לפנסיות של כולנו. השתגעתם? אנחנו לא ארה"ב אבל מדוע שהמפלצת שהתפתחה לה באמריקה לא תתפתח גם אצלנו? שם הבינו לאחר המעשה שהבנקים נתנו הלוואות כדי למכור אותן הלאה, ולא כדי לקבל את הכסף חוזר אליהם. המנגנון הזה נכשל ולא סתם. כל העסק התמקד בלהשלים את מתן ההלוואה ולמכור אותה. כמה שיותר מהר ככה יותר טוב. אף אחד לא התעניין בזהות הלווה, ביכולת ההחזר שלו. האריזה הפיננסית של המוצר הפכה לעיקר. להביא את כל זה לכאן? לא נשמע רעיון מוצלח במיוחד.

5. הבנקים גדולים מכדי ליפול, אנחנו לא

ההיגיון עזב את מחירי הנדל"ן (למה דירה בפריפריה צריכה לעלות מעל למיליון שקל?), הביקוש המטורף לדירות נמשך (כל יריד למכירת דירות מוכתר בהצלחה), הריבית הנמוכה מפתה, ונותני האשראי האחרים מבטיחים להשלים את ההלוואה בעוד הלוואה למי שאין לו. זו עוגה רעילה, ומי שיאכל אותה יהיו כל אחד ואחד מאיתנו. הבנקים והמוסדות הפיננסיים גדולים מדי מכדי ליפול.