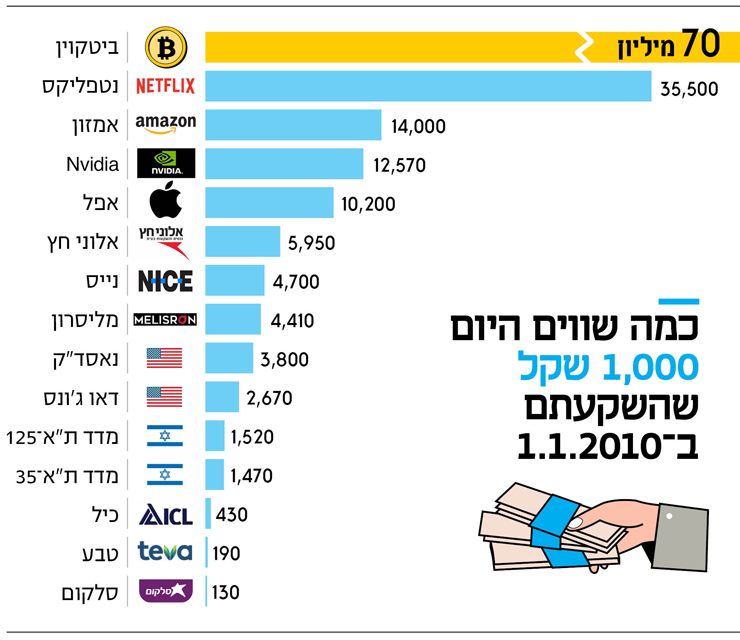

מפוסט טראומה לשרשרת שיאים: השקעתם 1,000 שקל ב-2010 - כמה יש לכם ביד בסוף העשור?

אין זכר לסטארט-אפ ניישן בבורסה בת"א, שמשקיעיה דחפו דווקא את חברות הנדל"ן בעשור האחרון - השקעתם באלוני חץ ובמליסרון? יצאתם מבסוטים; אם בחרתם בטבע, אבוי, בקושי נשארתם עם שקלים בקופה; בניו יורק ההימור על חברות הטכנולוגיה כן הוכיח את עצמו, על הנפט לא; שינויים בריבית - איזה בנק השתולל ואיזה הסתפק במועט, אבל עורר מחלוקת? והמשוגעים שהימרו על הספקולציה הגדולה מכולן מסיימים את העשור בעננים

השווקים נפרדים בעוד ימים אחדים מהעשור ללא שם ("העשרה"?), שהחל בפוסט טראומה בעקבות המשבר הפיננסי ומסתיים בעידן שבו שבירת שיאים כבר לא באמת מרגשת ומסעירה מישהו.

כפי שבדרך כלל קורה בשווקים, לאורך זמן, הם מוכיחים את עצמם, ואם שמתם את הכסף מתישהו בשוק, נניח בתחילת 2010, אז שנים אחר כך, נניח בסוף 2019, סביר מאד שתצאו מורווחים. אך גם בתוך האופטימיות הקוסמית הזו, יש כמובן מרוויחים לאורך זמן, יש מרוויחים יותר, ויש גם כאלה שהפסידו, למרות החגיגה הכללית. אולי אפילו הפסידו הרבה.

- מה מעכב אימוץ עולמי רחב של בלוקצ'יין ומטבעות קריפטו?

- החוב ועונשו, גרסת נטפליקס

- ביקושים גבוהים לאג"ח טבע: גייסה ב-2.1 מיליארד דולר

אם למשל, שמתם 1,000 שקל על מדד ת"א 35 לפני עשור (אז בצורתו כת"א 25 - המדד הורחב ברפורמת המדדים שביצעה הבורסה ב-2017), הייתם רושמים לעצמכם בעשור שחלף - נכון לסוף השבוע האחרון - רווח של 47%. כלומר אלף השקלים שלכם היו הופכים ל-1,470. לא מרשים במיוחד למען האמת. מדד ת"א 125 היה מספק לכם שדרוג של 52%, 1,520 שקל בארנק. ת"א 90 היה מספק לכם תשואה מרשימה יותר, של 83%, שזה יפה, אבל עדיין צנוע במונחים בינלאומיים.

השקעה של אלף שקלים במדד דאו ג'ונס הייתה מניבה לכם 2,670 שקלים היום, בזכות קפיצה של 167% בעשור האחרון. S&P 500 קפץ בתקופה זו ב-195% ונאסד"ק בלא פחות מ-280% (והם העניקו לכם 2,950 ו-3,800 שקלים בהתאמה). גם מדד דאקס של פרנקפורט רשם עשור נאה עם עלייה כוללת של 130%, למרות הדשדוש המתמשך בכלכלת אירופה. מנגד, הברקזיט והכאוס הפוליטי המתמשך בבריטניה פגע כמובן בשוק המקומי, ומדד פוטסי סוגר עלייה מאד לא מלהיבה של 38% בעשר השנים שחלפו - וזה עוד כשהם חלק מאירופה. בהצלחה באמת עם העשור הבא שלהם.

הצמיחה בטכנולוגיה. בורסת נאסד"ק

הצמיחה בטכנולוגיה. בורסת נאסד"ק

בנקים מרכזיים, איגרות חוב וסחורות

השקעה של 1,000 שקל באג"ח האמריקאית ל-30 שנה הניבה בתום עשר שנים 2,080 שקלים. הממשלה שהציעה למשקיעים את איגרות החוב הגרועות ביותר בעשור האחרון היתה טורקיה - השקעה ב-2010 באיגרת הטורקית ל-30 שנה הסתיימה בקול ענות מאד חלושה עם ירידה של 39%, וקופה של 610 שקלים.

ההשקעה בזהב הניבה רווח של 34% בתום העשור (ו-1,340 שקלים בכיס), ההשקעה בנפט הסתיימה בהפסד של 26% (740 שקלים), ירידה שנבעה בעיקר מהשילוב של נסיגה בביקושים מול ההיצע הגדל בתעשיית הנפט האמריקאית.

על הבנקים המרכזיים בעשור האחרון, הריביות האפסיות והשליליות, אפשר לכתוב סדרה של כתבות סיכום. נסתפק כאן בכמה מילים. הבנק הפדרלי בארה"ב פתח את העשור עם ריבית אפסית (לאחר שורה של הורדות ריבית מהירות שהוביל יו"ר הפד בן ברננקי במשבר הפיננסי, האחרונה שבהן בדצמבר 2008 - אז הורדה בחדות מ-1% לרמה אפסית).

רמה זו של ריבית אפסית ליוותה את ארה"ב במהלך המחצית הראשונה של העשור (לצד תוכנית רכישות ענקית), עד שבדצמבר 2015 הודיעה יו"ר הפד דאז ג'נט ילן על העלאה של 0.25%. בסך הכול ביצע הפד בעשור שחלף (ולמעשה במחצית השנייה שלו) 12 שינויים בריבית האמריקאית, כולם בשיעור של 0.25%, מהם 9 פעמים כלפי מעלה ושלוש כלפי מטה. שלושה יו"רים הובילו אותו בשנים האמורות, מברננקי דרך ילן ועד ג'רום פאוול.

הבנק המרכזי הפרוע ביותר בשדה הריבית בעשר השנים האחרונות היה זה של ברזיל, עם 49 שינויים בגובה הריבית בסך הכול, 25 מהם הורדות, 24 העלאות. הבנק השקט ביותר היה זה של יפן, שביצע לאורך התקופה שינוי אחד בלבד, אך כזה שעורר מחלוקת רבה בשעתו - הבנק שמוביל הרוהיקו קורודה הודיע בינואר 2016 על הורדה של הריבית מרמה חיובית של 0.1% לרמה שלילית של 0.1%. חמש שנים עברו וריבית שלילית כבר לא נראית כל כך יוצאת דופן.

בניין הפד בוושינגטון הבירה. שלושה יו"ר במהלך העשור

בניין הפד בוושינגטון הבירה. שלושה יו"ר במהלך העשור

ההשקעה המשוגעת - והמוצלחת ביותר

המעבר המתבקש הוא מהמדדים למניות, וכבר נגיע לשם. לפני כן נציג כאן במלוא תפארתה את ההשקעה שנראתה לפני 10 שנים על הציר שבין ספקולטיבית להזויה, והתבררה במבט לאחור כשיחוק השיחוקים. למעשה, היא היתה אפשרית רק למעטים המעודכנים.

אם החלטתם משום מה, חלום שחלמתם, התגלות נבואית או ציפייה לאפוקליפסה, להשקיע ב-2010 אלף שקלים בביטקוין, שווי המטבעות שברשותכם היה עומד היום על סביב 70 מיליון שקלים.

שוויו של הביקטקוין באותם ימים רחוקים של ינואר 2010 (שנה אחרי ההעברה הראשונה במטבע) היה למעשה אפסי, משהו בין אפס ל-0.001 דולר, נכס חדש ומסקרן אבל כזה שמעניין בעיקר יודעי דבר וחסר ערך למעשה. רק בחודש מרץ אותה שנה נקבע לו שווי ממשי ראשוני, של 0.003 דולר, ושנה מאוחר יותר, בפברואר 2011, הגיע לראשונה לשווי של דולר אחד.

לצורך החישוב שלנו "עיגלנו פינות" וקבענו את ההשוואה ביחס למחיר של 0.1 דולר, או 10 סנט, השווי אליו הגיע הביטקוין באוגוסט 2010 ומהסיבה הפשוטה - זהו השלב שבו כבר ידוע על עסקאות משמעותיות יותר במטבע. בסוף השבוע האחרון נע המטבע מעט מעל 7,000 דולר (הוא ירד מאז בכמה מאות), כלומר פער של 7,000,000%.

כן נביא כאן גישה אחרת ומקלה יותר לחישוב, זו שבה בחר בנק אוף אמריקה בסקירה האחרונה שלו לסיכום העשור - אנשי הבנק כן בחרו בנקודת הזמן של תחילת 2010 לביצוע ההשוואה, ולפי חישוביהם הביטקוין זינק מנקודה זו עד לימינו אנו ב-9 מיליון אחוז, אלף שקל הפכו ל-90 מיליון. אנחנו מתעקשים על דרכנו השמרנית יותר אבל היי, אם אתם בעניין של החבורה שהפילה עלינו את 2008, אתם מוזמנים להסכים איתם.

המניות האמריקאיות

החברה הגדולה ביותר בשוק האמריקאי בשווי שוק בשנת 2010 היתה ענקית האנרגיה אקסון מוביל. היום היא מחוץ לעשירייה הפותחת. העולם השתנה, שלא לומר התהפך. כל החמישיה הפותחת של וול סטריט היום היא של חברות טכנולוגיה-אינטרנט (אפל ראשונה נכון לתחילת השבוע, עם 1.22 טריליון דולר שווי שוק, מיקרוסופט עם 1.18 טריליון דולר).

לפני שניכנס למספרים, ארבע הערות מקדימות לדירוג המניות המובא כאן, התקף לאלה מניו יורק ולאלה מתל אביב. ראשית, הוא אינו מתחשב בתשלומי דיבידנדים אלא בתשואה על המניה בלבד. שנית, התמקדנו בחברות הגדולות ביותר ובהחלט ניתן לאתר מניות פחות מוכרות וכבדות שרשמו עשור מוצלח יותר. שלישית, המובן מאליו - הדירוג מתייחס רק לחברות הנסחרות בשוק לאורך כל העשור (כלומר, פייסבוק לא בפנים, גם עליבבא לא). ונקודה אחרונה - ההשוואה היא לשווי המניות נכון לסוף השבוע שעבר, זה של ה-15-13 בדצמבר.

נפתח בהצלחה הגדולה ביותר של העשור בוול סטריט (או למעשה בנאסד"ק, שדי רחוקה מוול), חברה ששינתה לחלוטין את פניה בראשית התקופה ושינתה לחלוטין את הרגלי הצפייה בעולם במהלכה, קבלו במחיאות כפיים את...... נטפליקס. החברה שהחלה את דרכה כספקית שירותי השכרת DVD בדואר (עם 14 מיליון לקוחות בתחילת 2010) פתחה ממש לקראת תחילת העשור את שירות הסטרימינג שלה, בשלב ראשון במקביל להמשך השכרת DVD לציבור הרחב ובהמשך תוך נטישת העסק הקודם והתמקדות בעולם החדש.

הדרך להצלחה היתה סלולה, ובמהלך העשור קפצה מניית נטפליקס ב-3,450% - השקעתם אלף שקלים לפני עשר שנים ופוף, אתם עם 35,500 שקלים. הכי לא רע בכלל. יש גם קוץ אבל - השנה האחרונה היתה לא פשוטה עבור נטפליקס, לנוכח כניסתן של אפל, דיסני ומתחרות נוספות לפעילות סטרימינג, והיא עלתה ב-11% בלבד, מול עלייה של 31% בנאסד"ק מתחילת 2019.

בינג' של דולרים. נטפליקס צילום: בלומברג

בינג' של דולרים. נטפליקס צילום: בלומברג

מתוך המניות הענקיות, אמזון היתה מספקת לכם את הרווח הגדול ביותר על אלף השקלים שלכם, שהיו הופכים ל-14,000 שקלים, בזכות זינוק של 1,300% במניה. השקעה באפל היתה ממלאת את הכיס שלכם בכ-10,200 שקלים, לאחר טיפוס מרשים של 920% במהלך העשור. גוגל של תחילת העשור, שהפכה לאלפבית במהלכו, רשמה עלייה של 390% בתקופה (האלף הפכו לכמעט 4,900 שקלים).

מיקרוסופט עברה שינוי משמעותי תחת ההנהגה של סאטיה נאדלה (שמונה למנכ"ל ב-2014) והיא היתה מספקת לכם תשואה של 450% (5,500 שקלים). אחד מלהיטי הנאסד"ק בעשור האחרון בא מסקטור השבבים - מניית Nvidia נסקה בתקופה זו ב-1,157% והרחיבה את קופתכם ל-12,570 שקלים.

חברת טסלה, למקרה שהתעניינתם, הונפקה חודשים ספורים אחרי תחילת העשור, בסוף חודש יוני 2010, אבל אנחנו, חסודים ורחומנים שכמונו, נציין אותה מחוץ ל"דירוג הרשמי" - אלף שקלים שהושקעו במניית טסלה בעת ההנפקה יהפכו עשר שנים מאוחר יותר ל-21,050 שקלים, בזכות נסיקה של 2,005% ממחיר ההנפקה (שעמד על 17 דולר).

וזה מה שעשו החברות "המסורתיות" הגדולות בתקופה האמורה: ג'יי. פי מורגן, הבנק הגדול בארה"ב, רשם עלייה של 330% בשווי המניה; גולדמן זאקס עלה ב-40%; בכרטיסי אשראי - ויזה עם עלייה של 835%, מאסטרקארד טיפסה ב-1,090%; ברקשייר האת'וויי, קבוצת האחזקות של וורן באפט, רשמה תשואה של 181%; וולמארט התייקרה ב-140%; דיסני עלתה ב-630%; ענקית הנפט אקסון מוביל רשמה עלייה זניחה של 4.5% בלבד בעשר השנים האחרונות, שזה קצת לא יאומן והרבה מחמם את הלב. המתחרה שברון טיפסה ב-68% במהלך התקופה, גם לא משהו.

מתוך המניות הקטנות יותר אך העדיין מוכרות, דומינוס פיצה הרשימה יותר מכולן, עם עלייה של 2,550% במניה לאורך העשור (וקפיצה מ-1,000 ל-26,500 שקלים) ועם סיפור התאוששות מעניין שכנראה יילמד או אולי כבר נלמד בבתי ספר למנהלים. את ההתאוששות הוביל המנכ"ל פטריק דויל (Patrick Doyle) שמונה לתפקיד בנקודת השפל בשנת 2010 והפך לחלוטין את פניה של הרשת (דויל פרש בתחילת 2018).

הרשת שנולדה מחדש צילום: בלומברג

הרשת שנולדה מחדש צילום: בלומברג

המטפסות והמאכזבות התל אביביות

הכוכבת הגדולה של מניות ת"א 35 בעשור האחרון היתה אלוני חץ, עם קפיצה של 495% - השקעתם במניה אלף שקל בינואר 2010, עשר שנים עברו ויש לכם ביד 5,950 שקלים (ראו כאן הדוח הכספי האחרון של החברה). אמות, החברה הבת של אלוני חץ, במקום השני עם טיפוס של 430% (5,300 שקלים).

נייס סוגרת את השלישייה עם עלייה כוללת של 370%, או 4,700 שקלים ביד - והיא מקבלת דחיפה חזקה בשנים האחרונות בזכות פעילות הענן. איירפורט סיטי רשמה התחזקות של 362% במהלך העשור (4,620 שקלים), מליסרון עם 341%, או 4,410 שקלים במקום החמישי.

בשורה התחתונה - ארבע חברות נדל"ן וחברה טכנולוגית אחת בחמישייה הפותחת של העשור, סטארפ אפ ניישן אולי, אבל עם הרבה בניינים חדשים.

נתן חץ, בעל השליטה באלוני חץ. ראש לאריות (מיני אריות, במקרה של השוק בת"א, אבל עדיין) צילום: עמית שעל

נתן חץ, בעל השליטה באלוני חץ. ראש לאריות (מיני אריות, במקרה של השוק בת"א, אבל עדיין) צילום: עמית שעל

בארבעה מקרים (בת"א 35) הייתם מפסידים כסף על אלף השקלים שהשקעתם בינואר 2010. טבע חטפה את המכה הכואבת מכולן: "מניית העם" לשעבר זוכה בתואר הלא סימפטי של המניה הגרועה של העשור - בעקבות הסחרור שאליו נכנסה לאחר רכישת אקטביס, חטיבת הגנריקה של אלרגן.

המינוף העצום, במקביל ללחץ שהופעל בארה"ב על חברות הגנריקה ומחירי התרופות הובילו לנפילה של 81% בסיכום העשור, שהותירה אתכם עם 190 שקלים בלבד בארנק, טבין ותקילין ומעטים. רק בחודשים האחרונים אפשר אולי לזהות, ממש אולי, מעט אור בקצה המנהרה.

החברה לישראל נפלה ב-57% מאז ינואר 2010 והחברה הבת שלה כיל ירדה ב-46% (430 שקלים ו-640 שקלים בהתאמה אחרי 10 שנים). אימפריית בזק הותירה אותנו עם 910 שקלים ביד, לנוכח הסערות הפוליטיות והמשפטיות שליוו אותה בשנים האחרונות וירידה כוללת של 9% בחישוב התקופה (הפריחה של מניית בזק במחצית הראשונה של העשור קוזזה לחלוטין במחצית השנייה).

הבנק המצליח ביותר של שנות העשרה הוא מזרחי טפחות, עם עלייה "עשורית" של 208% (והאלף הפכו ל-3,080 שקלים בקופה), בינלאומי טיפס ב-145%, פועלים ב-95%, דיסקונט ב-84% ולאומי ב-63%. הפניקס התעלתה בצד המבטחות, עם עלייה כוללת של 180%, הראל אחריה עם פלוס 150%, מגדל הפסידה לכם כסף, מייד נגיע אליה.

כפי שכבר הוסבר, בכתבה זו לא נלקחו בחשבון המניות שלא נסחרו בפתיחת 2010. בכל הנוגע למניות הבכירות בת"א, נגרעו מהחישוב עזריאלי, שפיר הנדסה, אורמת טכנולוגיות, פתאל החזקות, לייבפרסון, אופקו ואיי.אפ.אפ.

לעניין עזריאלי, מניית הקבוצה החלה להיסחר ביוני 2010, כך שהיא אמנם מפספסת את נקודת הפתיחה של העשור, אך ממש בחודשים ספורים. לפיכך, נעשה "מעשה טסלה" וכן נתייחס לביצועים שלה - מיוני 2010 ועד היום טיפסה המניה ב-298%. במילים אחרות, השקעתם בעזריאלי אלף שקל ביוני 2010, קיבלתם אחרי עשור כמעט פי 4, סביב 3,980 שקלים.

אבוי. טבע. צילום: עומר כביר

אבוי. טבע. צילום: עומר כביר

לעניין אורמת טכנ', החברה מוזגה לתוך החברה האם אורמת בשנת בתחילת 2015 - עד אז היא נסחרה בניו יורק, במקביל למסחר באורמת בת"א. כפועל יוצא, מהמיזוג, אף שיש כאן המשכיות של מעל עשור, נמנעו מבדיקה מדויקת של השינוי בערך המניה.

הסיפור בדרג השני של החברות הציבוריות הוא כבר שונה מהותית, ובאופן יחסי להימור, שהוא גבוה הרבה יותר, השכר שבצידו, במקרה של הצלחה, הוא גדול בהרבה. אם הימרתם במקרה על מניית דנאל, ספקית שירותי כוח האדם, בינואר 2010 (מה, לא?), הייתם יכולים להשוויץ היום עם - תופים תופים - נסיקה של 4,700%. אלף השקלים ששמו משקיעי דנאל הרבים לפני עשור, הפכו ל-48,000 שקלים.

עוד כוכבות בת"א 90: וואן טכנולוגיות, מנועי בית שמש ותדיראן הולדינגס, שלושתן עם קפיצה של כ-3,000%, מגה אור וחילן עם טיפוס מרשים של 2,000%. בצד המפסיד: שוויה של סלקום נחתך ב-87% במהלך העשור (ואתם נותרתם עם 130 שקלים בקופה), של פרטנר ב-70% (300 שקלים) ושל נייר חדרה ב-35%.

השקעה במגדל ביטוח בשנת 2010 היתה השקעה בחברת ביטוח מצליחה בסך הכול, שבעלת הבית הוותיקה שלה היא קבוצת ג'נרלי האיטלקית. שנתיים מאוחר יותר נמכרה החברה לשלמה אליהו לפי שווי של 6 מיליארד שקל - שווי השוק של החברה בבורסה עמד אז 5.6 מיליארד שקל. שמונה שנים עברו ונראה שהשידוך הזה בין אליהו למגדל, לפחות נכון לעכשיו, לא דחף את החברה קדימה. אותה השקעה דמיונית (או אמיתית של 2010 רשמה בעשור נסיגה כוללת של 28%. אלף שקלים היו ל-720 שקלים.

אז זהו, פחות או יותר. אי אפשר הכול וגם לא נספיק כי הנה, מעבר לפינה כבר מתחילים מחדש, פנו דרך לשנות העשרים (תודה לאל עשור עם שם נורמלי). מיי דה פורס וגו'.