ניתוח כלכליסט

מה יש לדנקנר ולזיסר ללמוד מלבייב על שיעור התספורת למחזיקים

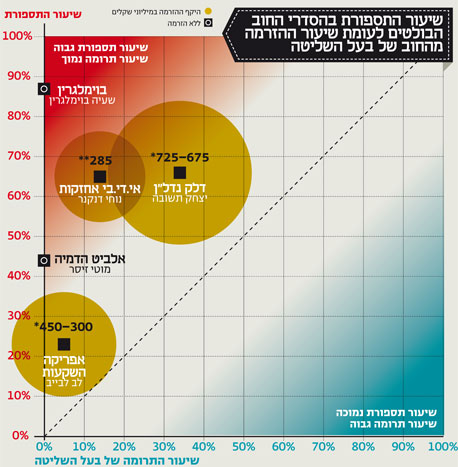

בעלי השליטה בהסדרי החוב הבולטים בשנים האחרונות לא הזרימו מספיק כסף ביחס להיקף התספורת על החוב

בשבועות האחרונים נערכים דיונים לקראת שני הסדרי חוב בולטים באלביט הדמיה ובאי.די.בי אחזקות. מאפייני שני ההסדרים שונים מאוד. באלביט הדמיה עיקר התמורה למחזיקי האג"ח יינתן באמצעות העברת מרבית מניות החברה אליהם, וכך התמורה העתידית שהם יקבלו תהיה תלויה בהצלחת החברה. כלומר, לאחר ההסדר הן הסיכוי והן הסיכון של מחזיקי האג"ח צפויים להיות גבוהים. באי.די.בי אחזקות מרבית התמורה תהיה סדרת אג"ח קטנה יותר וארוכה יותר, וכך מחזיקי האג"ח צפויים לתספורת מיידית ולתמורה נמוכה יחסית גם במקרה של התאוששות החברה.

- הפניקס תוותר לדלק נדל"ן על ריבית פיגורים: 3 מיליון שקל ממנה כספי עמיתים

- מחזיקי האג"ח הקצרות רוצות לשלוח את אלביט הדמיה לפירוק

- ההחלטה העקומה של הרשות

בעוד שההסדר המתגבש באלביט הדמיה צפוי להשאיר חברה עם חוב פיננסי קטן וסיכויי התאוששות גדולים יחסית, ההסדר המתגבש של אי.די.בי אחזקות בעיקר דוחה את הבעיות של החברה. למעשה, הוא מאפשר לה ליהנות מהארכת האופציה להרוויח מהתאוששות של נכסי החברה־הבת אי.די.בי פתוח, שגם היא נמצאת בקשיים. כדי לקבל פרספקטיבה על שני הסדרי חוב אלו, נציג בקצרה את שני הסדרי החוב הבולטים שהושלמו בחמש השנים האחרונות.

יצחק תשובה צילום: נימרוד גליקמן

יצחק תשובה צילום: נימרוד גליקמן 1. אפריקה ודלק נדל"ן התזמון עשה את ההבדל

שני הסדרי החוב הבולטים בחמש השנים האחרונות היו הסדרי החוב של אפריקה השקעות ושל דלק נדל"ן. ההבדל העיקרי בין שני ההסדרים הוא התזמון שלהם. ההסדר של אפריקה השקעות התבצע כשהחברה התמודדה עם מצוקת נזילות קשה. אלא שחרף העובדה שבעת ההסדר שווי נכסיה היה נמוך משווי ההתחייבויות - בעיקר בשל שווי השוק הנמוך של האחזקה העיקרית באפי פיתוח - לחברה נותרו כלים רבים שאפשרו הצפת ערך והתאוששות בעתיד. ההסדר של דלק נדל"ן, לעומת זאת, הגיע כשהחברה כבר היתה מרוסקת לחלוטין עם שווי נכסים שנמוך בכ־2 מיליארד שקל משווי ההתחייבויות, ולאחר מימוש של מרבית הנכסים האיכותיים של החברה.

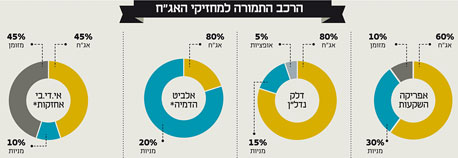

בהסדר של אפריקה השקעות מחזיקי החוב קיבלו חבילת נכסים שהמהותי שבהם הוא אג"ח חדשות. החבילה כללה גם מניות של אפריקה השקעות ושל החברות־הבנות שלה אפי פיתוח ואפריקה נכסים. כך, מחזיקי האג"ח נשארו תלויים בהצלחה העתידית של החברה, וקיבלו הזדמנות גם ליהנות מהצלחה עתידית של החברה או של חברות־הבנות שלה. את התמורה של מחזיקי האג"ח של אפריקה השקעות ניתן לבחון לפי שווי השוק של הנכסים שקיבלו מחזיקי האג"ח ביום הראשון שלאחר השלמת ההסדר.

ההסדר של אפריקה השקעות המיר חוב של כ־7.46 מיליארד שקל לנכסים בשווי של 5.75 מיליארד שקל בעת השלמת ההסדר ובערך של 5.65 מיליארד שקל כעת. ירידת שווי זו, בהיקף של כ־1.7-1.8 מיליארד שקל, מהווה תספורת של 22%-23%.

ההסדר נתן לאפריקה השקעות נזילות רבה באמצעות המרת החוב לשתי סדרות אג"ח. הראשונה סדרה קצרה שהתבססה על מימוש מהיר של מספר נכסים (כפי שאכן אירע), והסדרה השנייה הארוכה מקנה לאפריקה השקעות זמן רב עד שתצטרך לשלם את מרבית החוב. חלקו של לב לבייב, בעל השליטה, בהסדר היתה הזרמה ראשונית בהנפקת זכויות של 300 מיליון שקל, והתחייבות להזרמה עתידית של 450 מיליון שקל בהנפקות זכויות בארבע השנים הבאות (מתוכן הוזרמו עד כה כ־200 מיליון שקל).

הערך המהוון לתרומתו של לבייב נמוך בהרבה מ־750 מיליון שקל מאחר שהוא מקבל מניות תמורת אותן הזרמות ובגלל משך הזמן של הזרמת הכסף. אך לתמורה זו חלק מהותי ביכולת של אפריקה לעמוד בהתחייבויותיה העתידיות. נתון בולט בהסדר של אפריקה השקעות הוא רווח גדול למשקיעים שרכשו את האג"ח של החברה חודש לפני השלמת ההסדר. זאת, מאחר שמחיר האג"ח באותה תקופה גילם תספורת גדולה בהרבה מזו שהייתה בפועל - וגילם גם הפסד גדול למחזיקי המניות לאחר יישום ההסדר הנובע משווי שוק מנופח של המניה בעת השלמת ההסדר.

בהסדר של דלק נדל"ן קיבלו המשקיעים אג"ח של חברה פרטית של בעל השליטה, יצחק תשובה, וכך נותק כל קשר ביניהם לבין חברת דלק נדל"ן. במסגרת ההסדר, חוב של כ־2.1 מיליארד שקל הוחלף במזומן בהיקף 100 מיליון שקל, ובשתי סדרות אג"ח חדשות - האחת בסכום של 657 מיליון שקל והשנייה, המהווה אופציה על מניית קבוצת דלק, שתשלם 91 מיליון שקל אם מחיר המניה, שבע שנים לאחר ההסדר, יהיה מעל ל־1,200 שקל.

איגרות חוב הונפקו על ידי חברה פרטית של תשובה, והן אינן סחירות. מאחר שהריבית על סדרת האג"ח הגדולה, 6% (לא צמוד), נמוכה מהריבית על אג"ח לא סחירות עם בטחונות דומים, השווי של סדרת אג"ח זו נמוך מהערך הנקוב שלה. מאחר שהאג"ח אינן סחירות לא ניתן לדעת את ערכן המדויק. השווי של החבילה שקיבלו מחזיקי האג"ח עומד על 675 - 725 מיליון שקל. לכן שיעור התספורת בהסדר חוב זה עומד על 65% - 67%, וירידת הערך שהוא מגלם למחזיקי האג"ח עומדת על כ־1.4 מיליארד שקל. כחלק מההסדר תשובה הבטיח לרכוש את מניות המיעוט של החברה תמורת 21 מיליון שקל שישולמו למחזיקי המניות בחודש מאי השנה.

המשותף לשני הסדרי חוב אלו הוא שלבעלי השליטה אחזקה בחברות מהותיות נוספות ואמצעים כספיים ניכרים, ולכן ההסדר התמקד בתרומה האישית של בעלי השליטה לחברה שבה מבוצע ההסדר. המצב באלביט הדמיה ואי.די.בי אחזקות שונה. ההערכות הן שלמוטי זיסר ולנוחי דנקנר אין נכסים מהותיים נוספים מעבר לאותן חברות בקשיים.

מוטי זיסר צילום: שוגר דייויד

מוטי זיסר צילום: שוגר דייויד

2. אלביט הדמיה בעל השליטה יזכה להטבה

שתי קרנות זרות, קרן יורק וקרן DK, רכשו 20% ו־15% (בהתאמה) מהאג"ח של אלביט הדמיה במטרה להשתלט על החברה ובכך להשיג ערך גבוה יותר מהסכום שהוצא על רכישת האג"ח. מתווה ההסדר שהושג בין הקרנות הזרות והחברה ממיר את החוב ל־86% ממניות החברה ולסדרת אג"ח בהיקף של 300 מיליון שקל. לפיכך, הרכיב העיקרי של התמורה בהסדר הוא מניות החברה, וערכן גבוה יחסית בשל הוויתור על מרבית החוב. מסיבה זו, אגב, ההסדר אינו שונה מהותית מהשתלטות מלאה של מחזיקי האג"ח על החברה.

השאלה המהותית היא כיצד תיראה החברה לאחר הסדר החוב אם הוא אכן יתבצע לפי המסלול המוצע. לאלביט הדמיה יש ארבעה נכסים מהותיים: אחזקה ב־62.5% ממניות פלאזה סנטרס, חטיבת מלונות, חטיבה המשקיעה ישירות בנדל"ן בהודו וחטיבת מדיקל. השאלה הפתוחה היא מה הערך של כל אחד מהנכסים. לאחר יישום ההסדר, החוב (סולו) של אלביט הדמיה צפוי לעמוד על כ־600 מיליון שקל והוא יהיה מורכב מהאג"ח החדשות ומחוב בנקאי. לכן רמת המינוף של החברה צפויה להיות נמוכה יחסית, מה שיעניק לה זמן להשבחת הנכסים הקיימים.

משקיעים המבקשים לבחון האם כדאי להשקיע באג"ח של אלביט הדמיה ערב ההסדר צריכים לבחון את השווי העתידי של החברה התלוי בהערכות שווי לארבעת הנכסים המהותיים שלה. יש קושי בהערכת השווי של המלונות ושל הפרויקטים בהודו. אנחנו נעריך את השווי של חטיבת המלונות ב־350- 535 מיליון שקל, כשהגבול העליון נובע מהערכה של החברה לשווי מלונות אלו והגבול התחתון נובע מרווחיות נוכחית נמוכה שלהם. את הפרויקטים בהודו נתמחר בין 259 - 518 מיליון שקל בהנחה כי הגבול העליון הוא ההשקעה של החברה (סולו) בפרויקטים והגבול התחתון מניח כיסוי של לפחות מחצית מההשקעה.

- "שווי השוק של אלביט אחרי הסדר עשוי להגיע ל-11 מיליארד שקל"

- אלביט הדמיה גיבשה מתווה להסדר חוב; זיסר יאבד השליטה בחברה

- בנק הפועלים הגיש בקשה למינוי כונס למניות זיסר באלביט הדמיה

תחת הנחות שמרניות אלו, שווי הנכסים של החברה לאחר יישום ההסדר ינוע בין 1.68 - 2.12 מיליארד שקל. לאחר שנפחית את ההתחייבויות הצפויות להישאר לחברה, נקבל שווי של 1.08 - 1.62 מיליארד שקל לחברה לאחר ההסדר.

מחזיקי האג"ח הנוכחיים צפויים לקבל 86% ממניות החברה במסגרת ההסדר ושוויין ינוע בין 0.925-1.3 מיליארד שקל. את שווי האג"ח שהם יקבלו נעריך ב־80% -90% מהפארי שלהן, ולכן שווי החבילה שיקבלו מחזיקי האג"ח ינוע בין 1.16-1.57 מיליארד שקל בתרחיש האופטימי.

החוב של החברה כלפי מחזיקי האג"ח עומד על 2.65 מיליארד שקל ולכן התמורת למחזיקי האג"ח מגלמת תספורת של 35%-52%. שווי השוק הכולל של איגרות החוב של אלביט הדמיה הוא 978 מיליון שקל והוא מגלם תספורת של כ־60%. לכן, אם ההסדר ייושם לפי המתכונת המתוכננת למחזיקי האג"ח, תיתכן עליית ערך. בעוד שלמחזיקי האג"ח יתכן אפסייד עם יישום ההסדר, למחזיקי המניות, שיקבלו 14% מהחברה, דווקא צפויה ירידת ערך. שווי השוק הנוכחי של המניה, 229 מיליון שקל, גבוה בהרבה מחלקם העתידי בחברה לאחר יישום ההסדר שיעמוד על 152- 214 מיליון שקל.

אך כעת יש מקום למספר הסתייגויות נוספות. כחלק מההסדר צפוי בעל השליטה, מוטי זיסר לקבל אופציות לרכישה או קבלה חוזרת של מניות כתלות בביצועי החברה. אופציה זו, אמנם צפויה להיות לפי מחיר מימוש גבוה יחסית, עדיין היא יכולה להוות דילול עתידי משמעותי למחזיקי המניות במקרה של הצלחת החברה.

בניגוד להסכמי החוב של דלק נדל"ן ושל אפריקה השקעות, כאן בעל השליטה צפוי לקבל הטבה שערכה יכול להגיע לעשרות מיליוני שקלים. אומנם הטבה זו נובעת מהתחייבות להמשיך ולנהל את החברה אבל השילוב של ההיקף הצפוי שלה ושל העובדה שהוא יגיע על חשבון מחזיקי האג"ח משאיר טעם לפגם.

נוחי דנקנר צילום: אוראל כהן

נוחי דנקנר צילום: אוראל כהן

3. אי.די.בי אחזקות בעלי האג"ח יפגעו בכל מצב

לאי.די.בי אחזקות, בשליטתו של נוחי דנקנר, אמצעים נזילים בהיקף של פחות מ 200 מיליון שקל והתחייבויות בהיקף של כ־2.05 מיליארד שקל, מרביתן למחזיקי האג"ח. הנכס היחיד שבידי החברה הוא שליטה מלאה בחברה־הבת אי.די.בי פתוח, אולם גם היא מצויה בקשיים.

הנכסים העיקריים של אי.די.בי פתוח הם השליטה בכלל ביטוח ובדיסקונט השקעות וכן אחזקה ישירה של 13.35% ממניות כור ושל 10.64% ממניות כלל תעשיות. בנוסף לחברה נכסים לא סחירים שהעיקרי שבהם הוא אחזקה בחברת נדל"ן המשקיעה במספר פרויקטים בלאס וגאס.

שווי השוק של האחזקות הישירות של אי.די.בי פתוח, יחד עם הערכות סבירות לשווי של נכסיה הלא סחירים, נמוך בכ־948 מיליון שקל משווי התחייבויותיה. מאז תחילת השנה חלה עלייה קלה מאוד בשווי נכסיה של אי.די.בי פתוח, ושעון החול של שתי החברות ממשיך לאזול. בנוסף, גם הנזילות של דיסקונט השקעות פחתה בעקבות צמצום הדיבידנדים של חברות הבת, והחברה נאלצה למכור אחזקות בהיקף של 150 מיליון שקל במחיר הנמוך ממחיר השוק כדי לעמוד בתשלומי האג"ח הצפויים באפריל. דיסקונט השקעות צריכה להמשיך ולמכור אחזקות כדי לעמוד בתשלומי האג"ח בהמשך השנה והיא צפויה למכור את אחזקותיה במניית גיוון במהלך השנה.

אי.די.בי פתוח, בניסיון לשפר את ערך נכסיה ואת הנזילות שלה, מתכוונת למכור את אחזקתה בכלל ביטוח לחברת כור הנשלטת על ידה. המכירה מתוכננת להיעשות בפרמיה מעל למחיר השוק של כלל ביטוח. אם המכירה אכן תתבצע, אי.די.בי פתוח תשפר את ערך נכסיה ואת הנזילות שלה.

- "לא נחדש את המו"מ להסדר עם אי.די.בי אם לא יענו דרישותינו"

- "פתאום כור נזכרה שהיא רוצה השקעות בתחום הפיננסים?"

- אי.די.בי שיפרה את ההצעה, אך הפער גדול מ-100 מיליון שקל

ההצעה של אי.די.בי אחזקות להסדר כוללת הזרמה של 235 מיליון שקל מבעלת השליטה, גנדן, לאי.די.בי אחזקות, והזרמה עתידית של 120 מיליון שקל בעוד מספר שנים. קרוב ל־400 מיליון שקל ישולם מיידית למחזיקי האג"ח והם יקבלו גם 15% ממניות אי.די.בי אחזקות, וסדרת אג"ח חלופית שהיקפה הצפוי יעמוד על כ־1.25 מיליארד שקל. מאחר שההזדר זה לא משפר את מצבה של אי.די.בי פיתוח, ורק קונה זמן נוסף לאידיבי אחזקות, סביר להניח שסדרת האג"ח החדשה תיסחר במחיר נמוך מאוד. לכן גם אם יישום ההסדר שווי התמורה למחזיקי האג"ח ביום ביצוע ההסדר צפוי להיות 35% - 45% משווי החוב הנוכחי.

התנאי לביצוע ההסכם הוא החלטה של אדוארדו אלשטין לממש את האופציה להשקיע 75 מיליון דולר נוספים בגנדן. מאחר שההשקעה של אלשטיין מהווה רכישת אופציה מחוץ לכסף על נכסי החברה במחיר גבוה, קשה להצדיק אותה מבחינה כלכלית ואנחנו לא יכולים להעריך האם אלשטין יממש אופציה זו.

התשלום של אלשטין מהווה "דמי רצינות" המשפר את כח המיקוח של בעלי השליטה. אם הסדר החוב לא יהיה נדיב מאוד כלפי האינטרס של דנקנר, אלשטיין לא יממש את האופציה וההסדר לא ימומש.

שווי השוק של סדרות האג"ח הסחירות של אי.די.בי אחזקות מהווה כ־21.7% משווי הפארי של אותן איגרות חוב. בתרחיש של פירוק, הן יתחלקו במזומן שבידי החברה שצפוי להיות כ־8% מערך החוב, ותהיה אפשרות לנסות ולמכור את מניות אי.די.בי פתוח. עם זאת, יהיה קשה למצוא רוכש למניות אי.די.בי פתוח בגלל מצבה הפיננסי הבעייתי, אך ההערכות הן שמחזיקי האג"ח של אי.ד.בי פתוח יהיו מוכנים לתת למחזיקי האג"ח של אי.די.בי אחזקות תמורה מסוימת כדי להקל את הליך ההשתלטות שלהם על אי.די.בי פתוח.

התמורה הנוכחית שתתקבל בהסדר המוצע על ידי אי.די.בי אחזקות גבוהה מזו שמציעה קרן יורק המחזיקה באג"ח של אי.די.בי פיתוח למחזיקי האג"ח של אי.די.בי אחזקות. עם זאת, תמורה זו תלויה בהזרמת הכסף על ידי אלשטיין ואם זו לא תבוצע מחזיקי האג"ח של אי.די.בי אחזקות ישארו קירחים מכל צד מפני שסביר להניח כי קרן יורק תקטין את הצעתה בהתאם למצב החדש - והתמורה שתישאר למחזיקי האג"ח של אי.די.בי אחזקות תקטן עוד יותר.

לאור זאת, מחזיקי האג"ח של אי.די.בי אחזקות נמצאים במלכוד בין בחירות גרועות. התמורה בכל אחד מהמסלולים לא תהיה גדולה, כאשר גם ההסכם המוצע על ידי בעלי השליטה בחברה לא מבריא את החברה אלא רק קונה עוד זמן. ההסדר שייתכן ויתגבש באי.די.בי אחזקות מכיל אפיון מיוחד המשפיע עליו מאוד. משקיע חיצוני מתנה את השקעתו בחברה (גם אם לא באופן מפורש) בתנאי ההסכם עצמו, וכך התמורה מבעל השליטה החדש, אם תגיע, מאלצת את מחזיקי האג"ח להסתפק בפחות.

הכותב הוא כלכלן בחברת הייטק