בדיקת כלכליסט

72% מההנפקות מתחילת השנה - בלי ביטחונות

13 מתוך 18 מיליארד השקלים שגייסו חברות באג"ח במחצית הראשונה, ושרובם הגיעו לתיקי הפנסיה של החוסכים, גויסו ללא ביטחונות. הביקושים גבוהים אך הריביות נמוכות ולא בהכרח מפצות על הסיכון. האם סביבת הריבית הנמוכה שוב בלבלה את המשקיעים?

הגל העכור של הסדרי החוב והתספורות הנלוות לו, שמסרבים לרדת מסדר היום של שוק ההון בישראל, הם פרי הבאושים של הנפקות האג"ח בשנות הגאות שהגיעו לשיאן בשנים 2007–2005. הימים ימי פוסט ועדת בכר, ובשוק ההנפקות ובחדרי הישיבות של הגופים המוסדיים כל מטאטא יורה וכל מנפיק מצליח לגייס. מאז הלקח אולי נלמד, אבל לא הופנם לגמרי.

- בן-דב מבקש מאג"ח ג' לשחרר השעבוד בפרטנר

- החברה לישראל מוכנה לוותר על השליטה בצים

- הושג הסכם: אספן תרכוש את השליטה בחברת חבס

ניתוח שערך "כלכליסט" חושף שחלק הארי של האשראי שאותו מעמידים הגופים המוסדיים ניתן ללא ביטחונות כלשהם, ובהנפקות עם ביטחונות, איכות הבטוחה נופלת ביחס לרמה המקובלת במערכת הבנקאית.

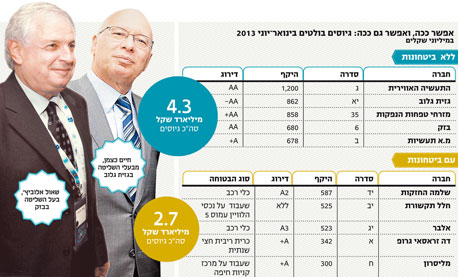

היקף הגיוסים באמצעות הנפקות אג"ח במחצית הראשונה של 2013 הסתכם בכ־19.4 מיליארד שקל. בנטרול הנפקות של חברות לא בורסאיות שהמידע לגביהן מוגבל, גויסו במחצית הראשונה כ־18 מיליארד שקל ב־116 הנפקות אג"ח שונות. מתוך סכום זה, רק כ־5 מיליארד שקל - 28% מהיקף הגיוסים - הובטחו בביטחונות כלשהם. היתר, קרי אשראי בהיקף של כ־13 מיליארד שקל, הועמד מבלי שהתקבל בגינו שעבודים.

המשקיעים והחוסכים לפנסיה יכולים להתנחם בכך שבמחצית הראשונה של 2013 נרשמה עלייה משמעותית בשיעור ההנפקות המובטחות בשעבודים בהשוואה לשנים הקודמות. מנתוני חברת הדירוג מידרוג עולה כי בשנים 2011 ו־2012 שיעורי הנפקות האג"ח עם הביטחונות עמדו על 9% ו־10% בהתאמה. כך שהנתונים מראים על שיפור, הגם שמדובר בנחמת עניים.

חמש ההנפקות הגדולות של המחצית הראשונה אחראיות על 24% מהחוב שגויס, כשהמכנה המשותף שלהן הוא שאין להן ולו בטוחה אחת לרפואה. אמנם כל החמש מוגדרות כבעלות סיכון נמוך ורובן אף נהנות מדירוג גבוה בקבוצת הדאבל A, אולם הלקח של המשבר הגדול מלמד שביום פקודה הדירוגים מתבררים כעלה תאנה ורק בטוחה איכותית תציל מאימת המספריים.

בימים שלפני המשבר הכלכלי העולמי, ביטחונות ושעבודים נחשבו לפריבילגיה שניתן לדרוש רק מחברות קטנות ולא מדורגות. בין ערימות התשקיפים בלטו החברות של הטייקונים, אלו שדי היה בשמם כדי להבטיח ביקושי יתר ולהפוך כל הנפקה לקרנבל.

בטוח כמו כסף בבנק

אי.די.בי של נוחי דנקנר, אפריקה של לב לבייב, אלביט הדמיהשל מוטי זיסר וחברות אחרות גייסו מיליארדי שקלים בחסות הדירוגים הגבוהים ומבלי שהעמידו ביטחונות כלשהם. יקומו אלה שהאמינו בשנת 2007 שקיים סיכוי שאפריקה השקעות או אי.די.בי אחזקות לא יעמדו בהתחייבויות שלהן. אף אחד לא קם. מה הפלא? אפריקה שעשתה חיל במזרח אירופה ואי.די.בי שנחשבה עד לא מכבר לקונצרן הגדול בישראל, עם פרות המזומנים המניבות ביותר, דורגו בקבוצת ה־AA ונחשבו להשקעה בטוחה כמו "כסף בבנק".

אנדורן. ראש הוועדה לבחינת תהליכים לעריכת הסדרי החוב בישראל

אנדורן. ראש הוועדה לבחינת תהליכים לעריכת הסדרי החוב בישראל

כך מתייחסים גם היום לחברות הגדולות והיציבות בבורסה, בהן גזית גלוב, בנק מזרחי טפחות, בזקואחרות. האווירה בקרב המשקיעים היא שלא יעלה על הדעת שחברות אלה יגיעו להסדר חוב. אבל האמת היא שהסיכוי שאחת מהן תיקלע לקשיים בשירות החוב לא נופל מזה של אפריקה ואי.די.בי ערב משבר האשראי, ואסור לפסול תרחישים שבמבט ראשון ושני נראים כבלתי אפשריים. בסרט הזה כבר היינו.

הנכונות של המשקיעים להשתתף בהנפקות אג"ח ללא ביטחונות באה לידי ביטוי באופן בולט בשלב המכרז למשקיעים מסווגים. מבדיקת "כלכליסט" עולה שבהנפקות שבוצעו מתחילת השנה, סך הביקושים בשלב המכרז למשקיעים מסווגים היה כפול ואף יותר מכך מהכמות שהחברה הסכימה לספק בפועל.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

לשם המחשה, בהנפקת האג"ח של אבגולהביקושים הגיעו לפי ארבעה מהכמות שהתקבלה על ידי החברה, ובזאת של שטראוס, ביקושי היתר היו פי 4.6. ביקושי היתר מלמדים על עוצמת התופעה ומעידים על כך שמדובר בשוק שבו הביקושים החזקים מאפשרים למוכרים, כלומר לחברות המגייסות, לקבוע את כללי המשחק.

התופעה של הנפקות אג"ח ללא ביטחונות היא אינה רק מנת חלקו של שוק ההון המקומי. מדובר בתופעה רחבה שמאפיינת את מרבית מדינות המערב. הריבית הנמוכה שולחת את הגופים המוסדיים לתור אחר תשואה במחוזות מסוכנים. לעתים זה בא על חשבון דירוג נמוך ולפעמים בדמות ויתור על שעבודים. כך או אחרת, כשגופי הפנסיה בעולם רעבים לתשואה,

שוק ההנפקות הופך לשוק של מוכרים.

ואם על החברות שמגייסות כיום בחסות הדירוגים וללא ביטחונות ניתן לומר שבלתי מתקבל על הדעת שהן יגיעו לכשל פירעון באופן לא צפוי, על עומק הבעיה ניתן ללמוד באופן בלתי צפוי דווקא בהנפקות שמתהדרות בתואר של אג"ח עם ביטחונות.

לא יעלה על הדעת

"אם נותנים לך סוס במתנה - אל תבדוק לו את השיניים", אומר פתגם ערבי. ובפרפראזה על איגרות החוב: אם נותנים לך אג"ח עם ביטחונות - אל תבדוק את השעבודים. אלא שבדיקת הבטוחה איננה בגדר מותרות כי אם מחויבת המציאות. לראיה, מחזיקי האג"ח של סאני תחת אילן בן־דב, חבס תחת הרצל חבס, וחברות אחרות שהנפיקו אג"ח עם ביטחונות, שהתבררו בדיעבד כלא איכותיות, לא יכולים להיפרע באמצעות השעבודים שנתנו להם במועד ההנפקה.

ברשימת ההנפקות הגדולות של השנה בולטות חברות הליסינג שלמה החזקות ואלבר שמממנות את פעילותן דרך קבע על ידי שעבוד כלי רכב. בדיקה פשוטה מגלה שיחס הביטחונות לחוב שממנו נהנים מחזיקי האג"ח נמוך מזה שלו זוכים הבנקים. אין חולק על כך שעצם קיומם של הביטחונות הוא עובדה חיובית, אבל אין ספק שגם כשאלו ניתנים, יש עוד לאן לשאוף.

רדידותם של הביטחונות

הנפקה נוספת, המדגימה באופן גס וציני את הרדידות של הביטחונות, היא זאת של דה זראסאי גרופ שבשליטת ג'ואל ושרי וינר. על גבי כריכת התשקיף מופיעה בהבלטה ה"בטוחה" למחזיקי האג"ח: שעבוד על כרית הריבית - חשבון ובו מופקדים כספים ונכסים בסכום השווה לגובה תשלום ריבית חצי שנתית אחת. למה הדבר דומה? לבנק שנתן משכנתא וקיבל כבטוחה את המחסן.

ועדת חודק, שמסקנותיה הסופיות פורסמו בפברואר 2010, תרמה תרומה מכרעת לעיצוב שוק האג"ח בישראל. יישום מסקנותיה חייב תהליך קבלת החלטות מסודר יותר ובדיקות נאותות יסודיות יותר, וכן שיפר באופן דרמטי את היקף התניות החוזיות ואמות המידה הפיננסיות הנלוות לתנאי האג"ח המונפקות. אולם בכל הקשור לביטחונות, ניכר שעוד ארוכה הדרך למנוחה ולנחלה.

ייתכן שלעניין זה תידרש לתת את דעתה מנכ"לית משרד האוצר החדשה, יעל אנדורן, במסגרת תפקידה בראש הוועדה לבחינת תהליכים לעריכת הסדרי החוב בישראל.