ניתוח כלכליסט

הפתרון בבזן: הסדר ללא תספורת לבעלי האג"ח והבנקים

הדרך היחידה להתגבר על מצוקת המזומנים הקשה, לטובת כל הצדדים, היא הסדר מהיר שיכלול הסכמה לדחיית תשלומי הקרן בעד 3 שנים, העלאת ריבית והתחייבות של החברה לישראל לקחת חלק בהנפקת זכויות מהותית בבזן

ניירות הערך של חברת בתי הזיקוק נקלעו מתחילת החודש למחול שדים, הכולל קריסה של המניה ב־30% בארבעת הימים האחרונים וצניחה מתחילת החודש של כ־26%.

- בזן מנסה להרגיע המשקיעים: עלייה במרווח הזיקוק ברבעון השלישי

- אמון המשקיעים בבזן נמצא צעד אחד לפני התהום

- מחזיקי האג"ח של בזן דורשים מהחברה לישראל להזרים כסף

מחירי האג"ח של החברה צנחו בשיעורים של 10% עד 13%. הקריסה במחירי האג"ח הקצרות של בזן, ובעיקר במחיר אג"ח ג' שאמורה לשלם מחצית מהקרן על האג"ח בדצמבר השנה ואת המחצית השנייה ביוני 2014, מבהירה שהשוק חושש שהחברה בדרך להסדר חוב כבר בחודשים הקרובים.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הטריגר למפולת

בזן עדיין לא פרסמה את דו"חות הרבעון השלישי, אך כבר זמן רב ידוע שהם צפויים להיות חלשים מאוד בעקבות מרווח הזיקוק הנמוך ששרר ברבעון זה. ב־2 באוקטובר פרסמה בזן שנכון לתום הרבעון השלישי, היא לא עמדה בשלוש התניות פיננסיות: EBITDA מנוטרל מינימלי, יתרת הון עצמי מאוחד, ושיעור הון עצמי מאוחד מסך מאזן מאוחד.

אי־העמידה בהתניות הפיננסיות מבהירה למעשה שהחברה רשמה הפסד בשורה התחתונה של הרבעון השלישי (לפי הירידה בהון העצמי יחסית לזה שהיה ברבעון השני).

ניתן היה לצפות מהחברה לשקיפות רבה יותר ולפרסום אזהרת רווח יחד עם ההודעה על אי־העמידה בהתניות הפיננסיות. רק לאחר ירידות השערים החדות במניה ובאג"ח פרסמה בזן נתונים צפויים על התוצאות של הרבעון השני. מרווח הזיקוק צפוי להיות גבוה ב־4 דולרים לחבית ממרווח הייחוס שעמד ברבעון השלישי על דולר אחד, ובמרווח הפולימרים חלה עלייה יחסית לרבעון השני. כלומר, מרווח הזיקוק של בזן ברבעון זה היה גבוה בכ־0.8 דולר לחבית מאשר מרווח הזיקוק ברבעון השני. בזן מזקקת כ־2.2 מיליון טונות נפט גולמי ברבעון (כ־16.2 מיליון חביות), ולכן הרווח התפעולי המנוטרל של תחום הזיקוק צפוי לעלות בכ־13 מיליון דולר יחסית לרבעון הקודם. אך גם אם נניח שיפור בתחום הפולימרים, עדיין הרווח התפעולי המנוטרל של החברה צפוי להיות נמוך מ־40 מיליון דולר.

מכיוון שהוצאות המימון הממוצעות של החברה הן מעל ל־40 מיליון דולר ברבעון, בזן צפויה להציג הפסד בשורה התחתונה גם ברבעון הנוכחי. ההפרה של ההתניות הפיננסיות מבהירה שהרווח החשבונאי כנראה נמוך יותר מהרווח המנוטרל. החדשות הטובות בדיווח של בזן הוא שהיא הצליחה לייצר מרווח גבוה בהרבה ממרווח הייחוס. לכן אם מרווח הייחוס יחזור לרמות הממוצעות שלו מהשנים האחרונות, בזן צפויה לעבור לרווח גם בשורה התחתונה. כלומר, בבזן יש עסק טוב, בתנאי שוק לא פשוטים, ותחת מצוקת נזילות קשה.

בזן

בזן

מצוקת הנזילות

בזן מצויה במצוקת נזילות. תזרים המזומנים החזוי של בזן מדו"חות הרבעון השני כלל תזרים מזומנים מפעילות שוטפת של 108 מיליון דולר במחצית השנייה של השנה. אך כאשר הצפי הוא להפסד ברבעון השלישי, קשה לראות את החברה עומדת ביעד זה.

בסוף חודש יוני היה לבזן חוב פיננסי כולל של 2.08 מיליארד דולר ויתרת נכסים נזילים של 126 מיליון דולר בלבד. בחודש יולי גייסה החברה 111 מיליון דולר באמצעות הנפקת אג"ח, אך לא בטוח שגם הנפקה זו תספיק לצורכי הנזילות המיידיים של החברה, הכוללים תשלום קרן וריבית על החוב של כ־198 מיליון דולר עד לסוף השנה.

גם אם בזן תצלח את הרבעון הנוכחי, בשנה הבאה היא צפויה להחזר חובות (קרן וריבית) של 447 מיליון דולר, ואם בשנה זו לא יהיה מרווח זיקוק גבוה מאוד, בזן תיאלץ לגלגל חלק מהחוב כבר במהלך השנה הבאה. הבעיה היא שכאשר השוק מאבד אמון בחברה, יש קושי מהותי בגלגול החוב.

הדרך למטה

שילוב של השקעות ענק בשיפור תהליך הזיקוק, שהעיקרית שבהן היא בהקמת מתקן המיד"ן בעלות של 530 מיליון דולר, עם הפסד כולל של 275 מיליון דולר בשנים 2011 ו־2012, הוביל את בזן לנקודה השבירה שבה יש לה קושי מהותי בגלגול החוב, כאשר תנאי שוק קשים מונעים ממנה להציג רווחיות למרות השיפור בתשתית שהיא יצרה.

בזן ידעה לנמק את השנתיים הרעות בגורמים חיצוניים (מרווח זיקוק נמוך ב־2011, מרווח פולימרים נמוך ופגיעה באספקת גז טבעי ב־2012). החברה צופה שהפעלת המיד"ן, ביחד עם אספקה מלאה של גז טבעי ותוכנית התייעלות, תוביל לעלייה מהותית ברווחיות שלה. ברבעון הנוכחי יש גז טבעי ויש מיד"ן, ועדיין החברה תלויה מאוד במרווח הזיקוק. כעת מצוקת הנזילות טורפת את הקלפים.

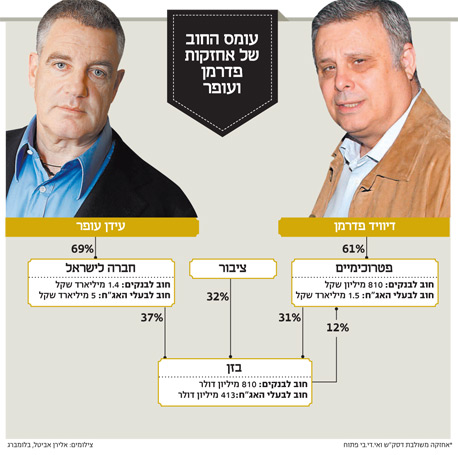

עומס החוב

עומס החוב

פעולה לשיפור הנזילות

במצב הנוכחי בזן יכולה וצריכה לבצע פעילות מהירה לצורך שיפור הנזילות של החברה. הסדר נושים מהיר שיכלול הסכמה לדחיית תשלומי קרן החוב לבעלי האג"ח והבנקים בשנתיים עד שלוש, ללא תספורת, תמורת שילוב של העלאת ריבית על החוב והתחייבות של החברה לישראל שבשליטת עידן עופר לקחת חלק בהנפקת זכויות מהותית בבזן (שתגדיל את חלקה של החברה לישראל בבזן). הנפקה כזו יכולה לפעול הן לטובת מחזיקי המניות בבזן (מלבד פטרוכימיים שלא תוכל להשתתף בהנפקת הזכויות ותדולל עקב כך), והן לטובת מחזיקי האג"ח והבנקים. התשלום לנושים אלה אמנם יעוכב, אך הם יקבלו פיצוי שיקבל ביטוי בריבית גבוהה יותר ויימנעו מהכנסת החברה לסחרור שלילי שעלול בעתיד לפגוע גם בהם. הסדר חוב הוא בעייתי כאשר ערך הנכסים נמוך מערך ההתחייבויות.

להערכתנו, זה לא המצב בבזן, וערך נכסי החברה כעת גבוה מהחוב הפיננסי נטו של החברה (כ־7 מיליארד שקל). במצב זה יש עוגה מספיק גדולה לחלק בין בעלי המניות למחזיקי האג"ח, כך שהאחרונים יקלו על דרישת הנזילות בתמורה לנתח גדול יותר מהעוגה.