בלעדי לכלכליסט

ניר גלעד מסיים את תפקידו כמנכ"ל החברה לישראל

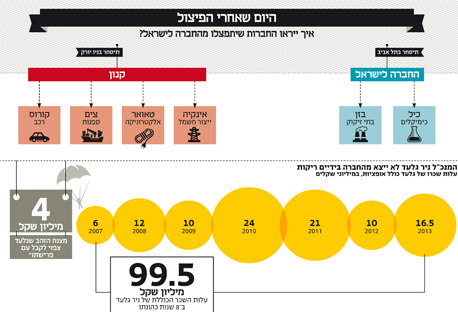

פיצול החברה לישראל יחל עם מכירת מניות כיל מחרתיים. החברה שתתפצל ממנה תיקרא קנון, תיסחר בניו יורק ותחזיק בקורוס, אינקיה טאואר וצים. החובות יישארו בחברה הישראלית, שתכלול את כיל ובזן

מנכ"ל החברה לישראל ניר גלעד יפרוש מתפקידו לאחר פיצול אחזקות החברה לישראל לשתי חברות. כך נודע ל"כלכליסט". גלעד, שנחשב לאחד מאנשי אמונו של בעלי החברה עידן עופר, צפוי להשתלב בעסקיו הבינלאומיים של עופר. כמו כן הוא ישמש כיו"ר פעיל של כיל, החברה הגדולה ביותר בתיק ההשקעות של משפחת עופר, וכיו"ר פעיל של איי.סי.פאואר - זרוע ההשקעות באנרגיה של הקבוצה, המפעילה תחנות כוח בישראל ובמרכז אמריקה.

- החברה לישראל: ההפסד ברבעון השני הסתכם ב-20 מיליון דולר

- ניר גלעד נפגש עם יעל אנדורן כדי שתוותר על מניית הזהב

- מתגבש הסכם בין המדינה לחברה לישראל בנוגע להסדר החוב בצים

ניר גלעד מנכ"ל החברה לישראל צילום: עמית שעל

ניר גלעד מנכ"ל החברה לישראל צילום: עמית שעל

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

פיצול החברה לישראל יחל עם מכירת 5.7% ממניות כיל בבורסת ניו יורק מחרתיים. ל"כלכליסט" הגיעו פרטים ראשונים על עיקרי המהלך, והפעולות שיבוצעו במסגרתו. מכירת מניות כיל צפויה להניב לחברה לישראל 500–450 מיליון דולר שצפויים להתחלק לשניים: כמחצית מהסכום תועבר לחברה החדשה בניו יורק, ששמה נחשף כאן לראשונה - קנון (Kenon). המחצית השניה תחולק כדיבידנד לבעלי המניות של החברה לישראל, שבעזרתו הם אמורים לשלם חלק מחבות המס שמוטלת עליהם בעקבות הפיצול, שנחשב לאירוע מס (ראו הרחבה במסגרת).

המטה בישראל יצומצם ויהיה בעיקר ישות משפטית

כיל ובזן ישארו בחברה לישראל שתמשיך להיסחר בבורסה בתל אביב (כיל עצמה תיסחר בשתי הבורסות). תחת קנון יועברו חברת האלקטרוניקה טאואר, חברת הספנות צים, אינקיה, שמרכזת את פעילות החשמל ותחנות הכח בדרום אמריקה, ויצרנית הרכב הסינית קורוס.

ל"כלכליסט" נודע כי המהלך יהיה כרוך בצמצום פעילות המטה של החברה לישראל שעלותה השנתית כרוכה בעשרות מיליוני שקלים (בשנה שעברה הוצאות הנהלה וכלליות עמדו על 24 מיליון דולר). הגוף שיישאר בחברה לישראל בארץ יהיה ישות משפטית בעיקרו, שיתרכז בפעילות של כיל ויעסיק עובדים טכניים בעלות נמוכה. מנהלי החברה לישראל יזכו למענקי פרישה בהיקף מצטבר של מיליוני דולרים שישולמו מכיסו האישי של עידן עופר בעקבות הפיצול.

פעילות ההשקעות של החברה לישראל ושל עידן עופר תיעשה דרך קנון, כאשר המטה שלה ומרכז הכובד שלה יהיו בניו יורק.

החובות של החברה לישראל לבנקים ולמחזיקי האג"ח, שעומדים על 2.2 מיליארד דולר, יישארו בחברה הישראלית. קנון תהיה חברה ללא חוב בתחילת דרכה, והונה העצמי צפוי לעמוד על 1.2–1 מיליארד דולר. על פי הערכות, שוויה הבורסאי בניו יורק יהיה קרוב למספר זה. החברה תירשם למסחר במהלך שלא יהיה מלווה בהנפקה או גיוס הון.

עופר רצה להפסיק את השקעותיו בישראל

מאחורי מהלך הפיצול עומדת החלטתו של עופר להפסיק להשקיע בישראל ולהעביר את פעילותו לחו"ל. מקורב למהלך אמר אתמול: "עופר מקבל כאן הרבה אש, ולכן החליט לעזוב. את הרווחים מכיל הוא יכול היה למשוך כדיבידנדים, אבל העדיף להזרים אותם בחזרה לחברות האחרות כמו טאואר, צים ובטר פלייס. אמנם אלה היו השקעות כושלות, אבל המטרה שלו היתה לעשות עסקים בישראל. הוא עצמו הפסיד הרבה כסף מהמהלך, ועוד קיבל על הראש כמי שעושק את המדינה".

אם הליך הפיצול של החברה לישראל יושלם כהלכה ויצליח לבצע הצפת ערך לבעלי המניות של החברה, זו תהיה בשורה למשקיעים שבשנים האחרונות רשמו הפסדים לא קטנים על השקעתם. עד אתמול בבוקר מניית החברה לישראל הניבה תשואה של 13% עד אתמול בבוקר לעומת תשואה של 15% במדד ת"א 25 בשנה האחרונה. אתמול המניה כבר זינקה ב־3% בעקבות המכירה הקרבה של מניות כיל.

בעקבות הפיצול הצפוי פרסמה חברת הדירוג P&S מעלות תחזית דירוג לאג"ח של החברה לישראל בה נאמר שהדירוג לא צפוי להיפגע בעקבות הפיצול.

עידן עופר צילום: בלומברג

עידן עופר צילום: בלומברג

מעלות קובעת כי מכירת חלק ממניות כיל ורישומן למסחר בבורסה בארה"ב הן צעדים חיוביים עבור החברה לישראל ומשפרים את פרופיל הסיכון של תיק ההשקעות ואת המעמד הפיננסי. מעלות משאירה את הדירוג ומצפה כי החברה תשמור על שיעור TLV (יחס מינוף) של 35% בטווח הקצר.

עוד מציינת מעלות כי נכון ל־1 בספטמבר לחברה לישראל יש חוב של 2.2 מיליארד דולר, ערבויות פיננסיות בהיקף של 320 מיליון דולר ומזומנים בהיקף של 800 מיליון דולר. שווי פורטפוליו הנכסים שלה מוערך ב־8.9 מיליארד דולר.

מעלות מעריכה כי המקורות העומדים לרשות החברה עד סוף 2015 הם 770 מיליון דולר במזומן, 400 מיליון דולר בדיבידנדים והכנסות אחרות ודמי ניהול בגובה 35 מיליון דולר.

מבחינת השימושים החברה צפויה לשלם 310 מיליון דולר עד סוף 2015 (קרן חוב), 170 מיליון דולר ריביות, הוצאות הנהלה וכלליות של 35 מיליון דולר והוצאות אחרות בהיקף של 20 מיליון דולר.